原本想休息两天,结果被台风困在家里有点无聊,还是继续聊聊美股和国内可投资的相关基金吧。

国内现在对于美股投资的基金主要都是围绕纳斯达克和标普500指数,老牌的著名指数道琼斯在A股却只有一个对应的基金,名字叫鹏华道琼斯工业平均ETF(代码513400),而且还是今年刚成立不久,可见道琼斯在国内市场不怎么受待见,大家看上的主要还是美国的科技股。

另外还有两个成立不到一年的ETF(代码513850和159577),对标的是MSCI美国50指数。

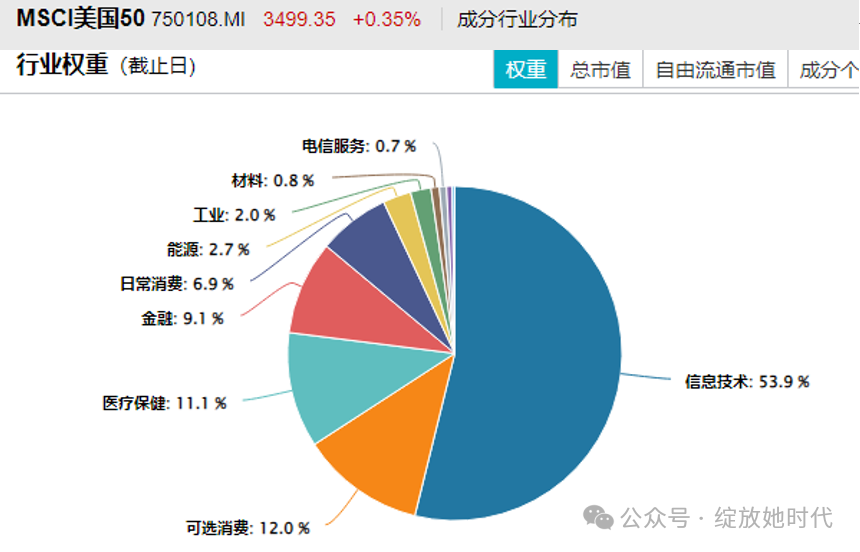

这个MSCI美国50是个很年轻的指数,前两年才刚发布,是由全球知名的MSCI(明晟)指数公司编制,追踪美股市场中流通市值最大的50只股票,其中17只科技股占了53.9%,剩下的46.1%市值里消费和医疗又占掉了一半,可以看下行业分布图:

另外在场外还有一个跟踪罗素1000成长指数的基金,成立于2013年的嘉实美国成长基金(代码000043),时间还挺久的,不过这个基金不是完全被动跟踪指数,它是一个偏主动型的基金。

罗素 1000 指数相比标普 500 多包含了一些中盘股,它的波动性和收益率在历史上均高于标准普尔 500 指数,仅次于纳斯达克。

以上提到的品种就是目前在A股市场上可以投资的所有美股相关指数基金了,那下面重点看一下涉及的这5个指数究竟有多大区别。

先简单把5个指数最近10年的走势情况放在一起,收益率排名依次是纳斯达克100>罗素1000成长(白线)>美国50>标普500>道琼斯指数:

这几个指数除了成分股个数相差较大,它们的加权方式也有很大不同,像道琼斯用价格加权,就是股票价格对指数影响较大,同样用价格加权方法的著名指数还有日本的日经225,这方法要是用在喜欢高送转的A股指数上,那不得天天的调整……

这5个指数的一些基本资料放一起随便看看:

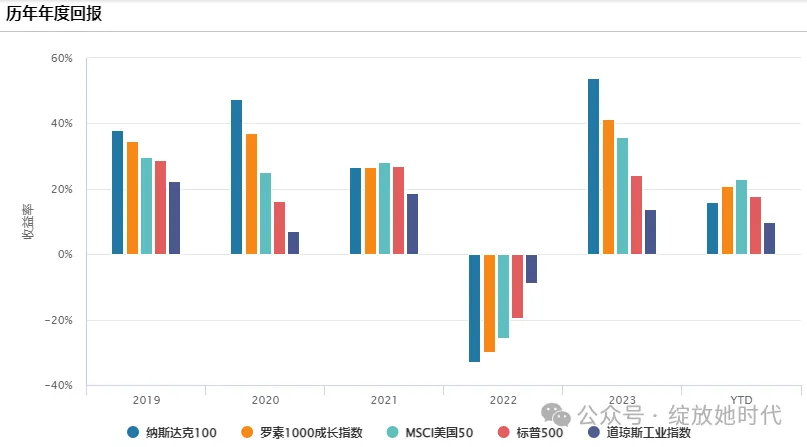

用较为直观的柱状图看5个指数逐年的收益率,过去5年里基本上都是纳斯达克100领涨领跌,道琼斯永远是涨最少跌也最少的那个。而今年以来(YTD)是这个年轻的MSCI美国50指数涨幅最多:

那下面再把它们年初至今以及最近5年的最大回撤以及夏普比率数据拿出来放一起比较,还是标普500最稳当:

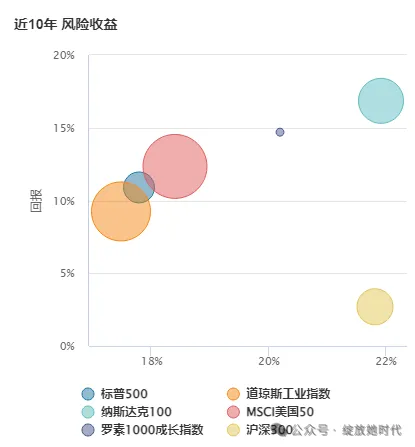

如果用波动率代表风险(下图横坐标),年化收益率代表回报(下图中纵坐标,取最近10年年化收益),制作一个风险收益图:

从图上看,纳斯达克属于典型的双高,高风险高收益,道琼斯是双低,低风险低收益。我顺便把沪深300也放进去凑个热闹,看到了吗?它在右下角那个地方,在图表中属于低回报、高风险区域。难道风险堪比纳斯达克,收益却只能趴在地上?

算了不说它了,还是讲一下前文里在纳斯达克和标普500以外的那几个美股基金吧,下面的图表是这4只基金的基本资料,3个场内ETF都是没有联接基金的,另一个是场外的开放式基金。

这是它们的具体持仓和行业配置情况,道琼斯明显区别于其它指数基金,它的前十持仓跟其它基金重合的只有微软,行业分布里,信息技术也只占不到20%,金融、医疗和消费占了55%:

由于这3个场内的ETF成立时间都不足1年,所以业绩比较没有太大意义,操作水准还难以下结论,数据放下面仅作参考:

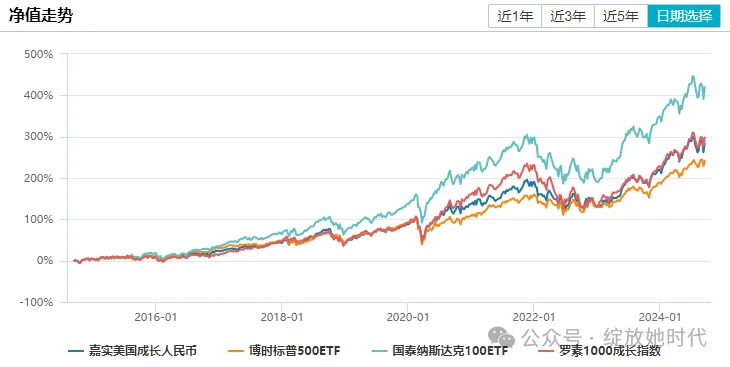

我再单独说一下场外的这只嘉实成长基金,它是有比较久的业绩可以追溯的,表现有点亮眼,虽然说主动型基金管理费较高吧,但是它这些年扣除年化2.15%的费用后,成绩依然不输给对标的罗素1000指数。

我把它和博时标普500(513500),国泰纳斯达克100(513100)的净值走势放一起,它处于中间水平:

如果对纳斯达克有点恐高,又想跑赢标普500,那还有这个可以选择。目前这只基金限购额度是每日10000。

到这里在国内的所有美国股票基金就全部梳理完了,另外还有一类投资美国房地产相关的REITs特殊基金,等过完节再跟你们聊~

“今天就先谈这些,我是爱投资的小风筝,一个热爱生活,乐于分享的全职投资人。如果你觉得我写的内容不错,别忘了点赞+转发给更多的人,欢迎在评论区留下你的鼓励或意见。记得关注我呦~”

本文作者可以追加内容哦 !