美联储降息点评

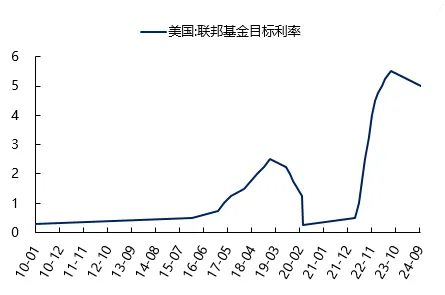

北京时间9月19日凌晨2时,FOMC宣布将联邦基金利率下调50bp至4.75%~5.00%,开启自2020年3月16日以来首次降息。

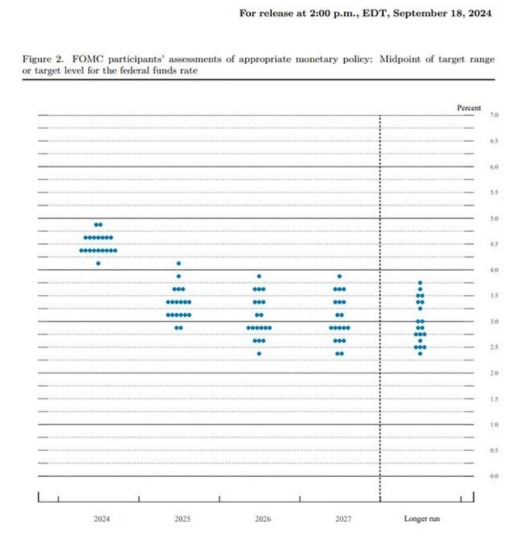

根据点阵图显示,FOMC官员下调了未来3年的利率水平预测,中位数预计今年年底基准联邦基金利率落在4.25%-4.5%,即约仍有50bp降息空间。预期到2025年底基准利率降至3.25%-3.5%,即预期在25年将进一步降息100bp。

鲍威尔后续发言相对鹰派,他强调美国经济仍然相对稳健;劳工市场降温,较2019年有所放松;通胀更加接近目标水平。他表示联储没有落后于曲线,50bp的降息可以被视为联储不想落后于曲线的体现;未来的降息节奏仍然取决于数据,50bp的降息幅度不应当被视为常态。最后他强调,没有看到任何衰退迹象。

近一个月以来,降息交易是市场的主要逻辑,资产表现为股债双涨,美元走弱。此前主要资产对降息预期已经充分计价,而后续经济向好的预期可能拉动美债券收益率上行:降息信息发出后,10年期美债先最低下行至3.63%,而后鲍威尔发布相对鹰派发言后美债快速上行,收盘上行至3.71%。美国三大股指均转跌。

从资金面来看,降息影响将从外部资金和内部资金两个方面展开。

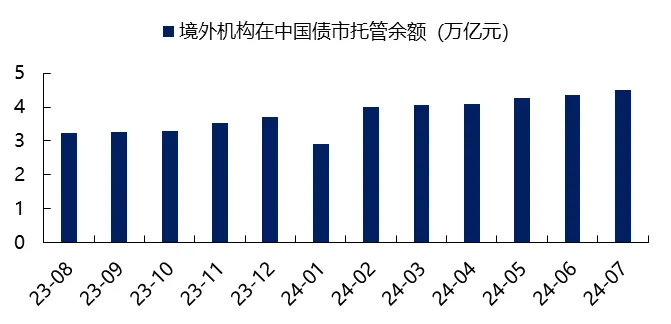

(1)外部资金受到两方面制衡:一方面,总体来看,美联储降息期间中美利差收窄,外部流动性环境更为宽松,吸引增量资金进入国内债市。另一方面,自23年9月至24年7月,商业银行为稳汇率压低美元兑人民币掉期点,使得汇率风险对冲后国内利率更优,因此境外机构持续增持国内债券;截至7月末,境外机构在中国债券市场的托管余额4.5万亿元,占中国债券市场托管余额的比重为2.7%。其中,境外机构在银行间债券市场的托管余额4.46万亿元;分券种看,境外机构持有国债2.24万亿元、占比50.2%,同业存单1.09万亿元、占比24.4%,政策性银行债券0.96万亿元、占比21.5%;美大幅降息后中美利差收窄,掉期点快速提升,后续相关套利交易带来的债市增量资金可能减少。

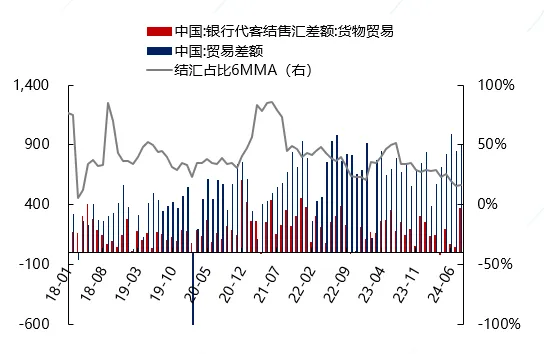

(2)内部资金包含进出口企业及私人部门的持有外汇。在进出口企业方面,由于前期人民币贬值,出口企业选择延迟结汇,以赚取高利息收入。本次美元大幅降息后,美元贬值,资金存在结汇动机。个人部门持有外币方面,境内美元投资自20年开始有明显抬升。预估两个板块未结汇外币约有3000-4000亿美元。

总体来看,美降息后资金回流,利多债市。

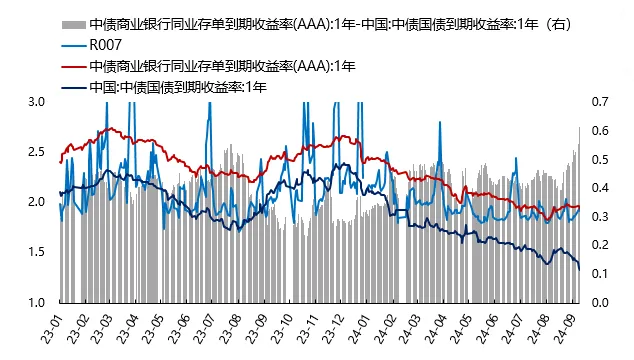

伴随美联储降息50bp,国内债市货币政策和利率下行空间打开,市场对央行降息预期继续强化。同时,MLF到期、政府债发行造成资金缺口可能导致资金利率中枢和波动性抬升,需要降准配合流动性合理充裕。预计四季度降准降息后,资金面有所缓和,降息前博弈情绪较浓可以交易利率中枢下行,降息利好落地及时止盈。

今年以来DR007波动率持续走低,且多以OMO7D为下限,即资金面始终维持中性偏紧但也不太贵的态势,即使后续降准释放流动性,银行体系尤其是大行融出量仍难以明显恢复,资金面大幅改善的可能性较小。

近期利率、信用、资金走势分化明显,国债收益率在背离资金面的背景下可能呈先陡峭再边际走平的态势,继续保持向上倾斜的收益率曲线。而信用债尤其是中低评级信用债受资金面压制、8月债市调整后资管产品增配流动性资产减配低流动性信用债及季末回表等影响,9月以来整体走势大幅跑输利率及类利率品种,预计后续降准降息落地前信用债行情会有所修复。

风险提示:本平台账号发布内容仅供东吴证券股份有限公司(下称“东吴证券”)客户参考,相关客户须经过东吴证券投资者适当性评估程序。其他的任何读者在订阅以上内容前,请自行评估接收相关发布内容的适当性。本平台账号所有观点仅反映东吴证券内部研究人员于编制该内容时的判断,可随时更改且无需另行通告。在任何情况下,本平台账号所发布内容或所表述的观点不构成对任何人的投资建议。市场有风险,投资需谨慎。本公司不对任何人因使用本平台账号任何内容所引致的任何损失负任何责任。本平台账号及其推送内容的版权归东吴证券所有,东吴证券对本平台账号及其发布内容保留一切法律权利。

$东吴安鑫中短债A(OTCFUND|970087)$$东吴安鑫中短债C(OTCFUND|970089)$$东吴裕丰6个月持有债券A(OTCFUND|970117)$$东吴裕丰6个月持有债券C(OTCFUND|970118)$

#美联储降息50基点,市场影响几何?#

本文作者可以追加内容哦 !