目前黑色系整体处于新的利润平衡点,焦炭第一轮提涨落地,铁矿石没有额外的让利空间,叠加铁矿石库存水平较高,所以出现了表现弱化的情况。

当下铁矿石处于价差收缩的中后期阶段和估值与价格变动的初级阶段,所以理论上期现两端仍有下跌空间。

今日(9月19日)反弹和美联储降息及国内预期的降息消息有关,等待国内外宏观情绪释放结束,仍需要以偏空思路对待,风险点在于大幅突破90美元后,未来供给预期转变可能会加重预期和现实不匹配的问题。

近期铁矿石出现探底走弱的迹象,一方面是4月份以来的强势表现消失,另一方面是估值突破90美元关口反弹但高度有限。

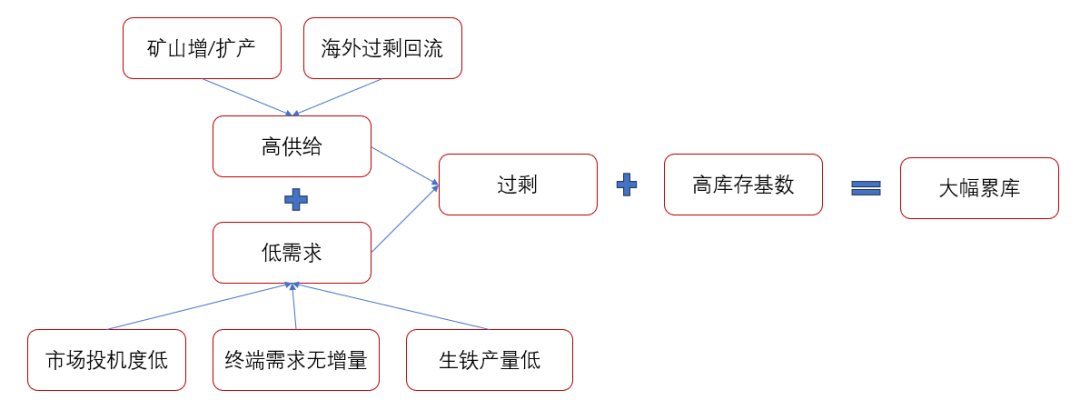

从铁矿石静态供需结构看,过剩相较明显,因为当下需求现实较弱,只要供给仍在释放,那表观供给增速一定大于求表观需求增速,从而造成铁矿石的长期累库,理论上在这样的背景下,铁矿石不会出现明显的缺口。

库存长期积累意味着品种稀缺性的下降,总量绝对过剩下现货的流动性会被动的收紧,可替代性强,挺价意愿和能力就低,最终导致价格下跌。而在价格下跌过程中,短期应该出现各品种的价差收缩,中期因为进口利润受到影响会抑制进口量,长期价格过低则会导致全球供给减少。

当下铁矿石处于价差收缩的中后期阶段和估值与价格变动的初级阶段,所以理论上期现两端仍有下跌空间。

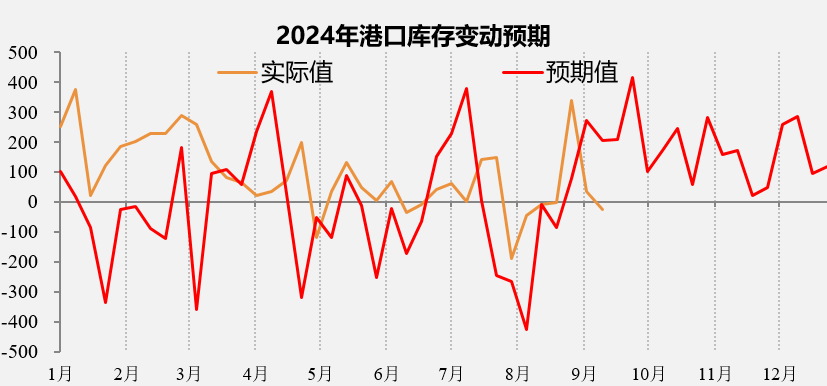

公开数据显示,2024年1-8月,我国生铁产量同比下降4.3%至57770万吨;进口铁矿砂及其精矿81495.2万吨,同比增长5.2%,表观过剩大致在8000万吨。而钢联45港库存从年初1.22亿逐渐累库至1.53亿,实际过剩在3100万吨,所以铁矿石的一个核心问题仍是预期和现实不匹配。

随着近期海外供给的回升,预期国庆节前是铁矿石累库加速的阶段,但此阶段同时存在复产预期和补库预期,现货端存在一定支撑。不过近期铁矿石的走势偏弱,从综合表现上看,钢厂复产后的供给压力仍大,所以整体复产节奏会放缓,在过剩结构不发生明显转变下,不存在大幅上涨的支撑。今日(9月19日)反弹明显和美联储降息及国内预期的降息消息有关,等待国内外宏观情绪释放结束,仍需要以偏空思路对待,风险点在于大幅突破90美元后,未来供给预期转变可能会加重预期和现实不匹配的问题。

本文作者可以追加内容哦 !