#宽基ETF明显放量,神秘资金抄底了?# $上证指数(SH000001)$ #9月LPR按兵不动!如何解读?# #美联储降息50基点,市场影响几何?#

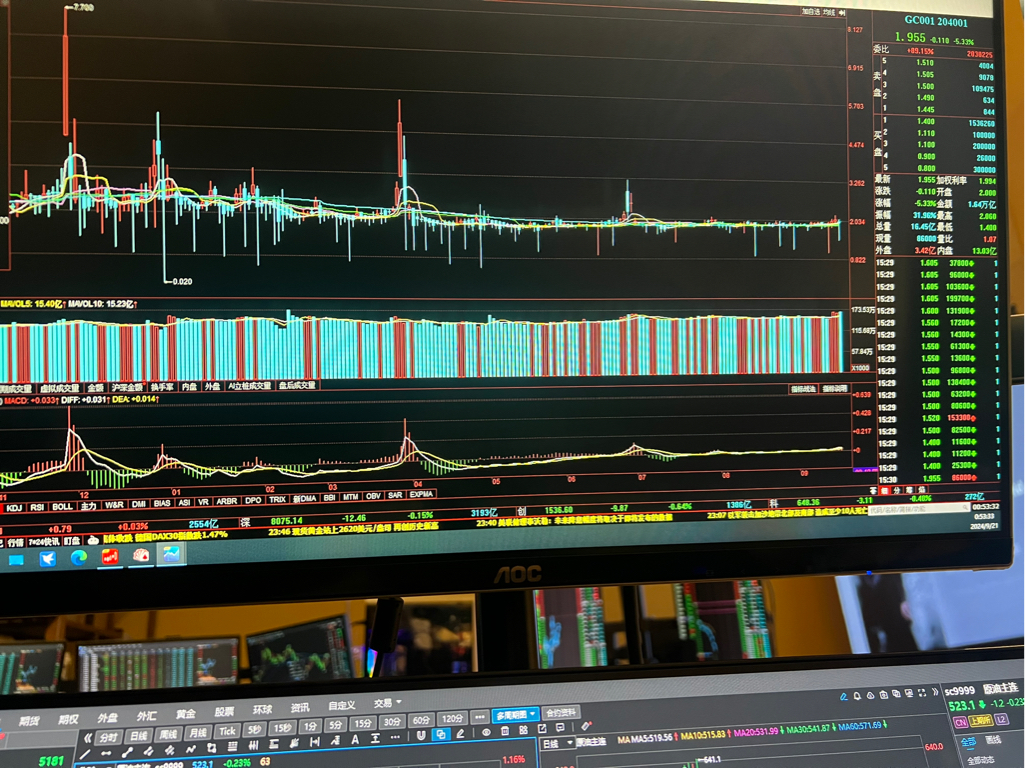

还是先看一下市场,上证指数在速阻线中位就出现明显的遇阻,叠加江恩角度,明显多空力量中偏弱,按子浪的波浪测量法昨天的影线整好在0.618遇阻,并且整体在下降通道中轨之下运行,指数缩量8.32%,要不是下午老大护了一下盘今天可能会很难看,下午情绪明显绷不住了黄白线剪刀差开始放大,510300才开始大幅放量,但是你不得不说一分钟的趋势和波浪尺画的真漂亮,明显看到斐波那切数列点放量逼空,这盘手的水平还是极高的。

再说下今天的lpr,确实挺让人失望的,前面我们讲真正的预期不在于美联储降息,而在于美联储降息后处于全球宽松下我们能否跟着进入宽松周期,结果今天1年期lpr报价3.35,5年期3.85维持不变

给出的缘由是银行净息差压力偏大,这个确实存在,举个例子,银行盈利靠的是资金池长短期限利率错配,而你在之前买的高息理财或者固守在当下30债利率持续走低的情况下银行是赔钱的,更不要说降存量房贷利率了,所以大家也看到市场直接用脚投票,长债市场继续博弈四季度放水预期和lpr随降预期。

于是大家就看到了国债市场全线走高,30债高开高走几乎再创新高,再看一下叠加上证的分时,大家就知道今天的护盘力度了,按我们之前看的,几乎是完全反向成了新的量化对冲策略

前面我们讲过30债一定是新的金融z的表现,只要长端利率不断降低,毕竟容量有限,随着逼空的上涨收益率不断新低,意味着资金对未来的预期降低信心降低被迫来锁价国债利率,这个趋势很正常,毕竟去年十月我们在中央经济工作会议后讲过,未来大概率大家会见到名义利率归零,但是这个速率太快了,甚至这个收益率下降的速度都带有恐慌性质。

降息路径一般都是GC001提前表现超短流动性问题后降低7天逆回购利率再传导到存款利率和lpr再向降存量房贷的路径传导,不过确实我没看到流动性问题,意味着货币宽松依旧处于空转甚至回流状态

那么央行在担心什么,第一点,金融z除了打我们的常规经常性可用外汇储备外,最受影响的是什么?化债对不对?谁最需要,地产链吧,那么过去地产的债务承担在谁?银行吧,之前要抬高坏账率吧,大家最近有没有听说某某f冷处理?先息后本或者缓处理?你可以先不还或者少还,但是你一定不要放弃,把f丢给银行或者f拍处理。

也就是我们的银行系统也是承压的,包括又作文称我们除了某行外其他都有流动性和资产负债抬升的风险。

第二点,也就是大家疑问的,不是说美联储降息25bp交易软着陆,50bp交易衰退么?今天日行也没有加息,昨天的出领失业金人数也比预期少,所以上涨吗?

其实不是,第一50bp是超预期的宽松,全球市场会ktv一下,但黄金的不断新高已经在警示泡沫风险,并且从当晚的表现来看,并没有流动性明显的改善。

从历史经验来看,自上个世纪八十年代以来,如果首次降息50bp,基本意味着出了幺蛾子,巴菲特马上减持美国银行到10%以下,还差5000w股就不用披露了,按过去美联储议息会议的表现,我个人猜测美国的金融系统大概率出了问题,而且这次不太可能是小行。

那天晚上我们讲鲍威尔的0recession论有些诡辩和规避的意思,通常在长时间的高利率之下,前1-3个月整场都在交易软着陆预期,但是cpi的掉头直下或者pce的抬头市场流动性基本无一例外出现问题,届时会出现确定性做空机会。

刚刚现货黄金再创新高,已经释放出非常明确的预警信号,来到2621美元/盎司,我们讲过很多次,在大选与软着陆没有成为现实或者我们的ppi-m1没有扭转之前,不确定性是越来越强的,大家一定注意风险

那么央行担忧的也是鲍威尔鸽派降息后的鹰派言论,毕竟大的不确定性在后面,当下我们流动性紧缩,是最怕二次加息或者长期维持美元高利率与中美高息差的

第三点就是最近我没有看到对于央国企下场直接对地产收储的动作,也没有看到psl贴息等等的政策,数据的反馈也没有看到新的财政支出,可能是我们的水盆并没有准备完善,如果当下放水,水顺着原有的渠道重回股市或者楼市这两个旧盆,那从长远来看我们的刘易斯第二拐不知道还要等多少年,至少可能我们有生之年不会再见了。并且泡沫资产会对实体经济产生挤出效应,所以从打的视角来看,即使降息是利好,我们讲这是慢变量,并不足以也不允许股市和楼市出现反转甚至二次牛。

不知道大家有没有关注一点,就是我们的汇率,最近疯狂升值,要知道人民币国际化最大的前提就是币值稳定,第二点当下我们的三驾马车只剩出口,而汇率的快速抬升很明显会直接影响,我们这里放个预测,如果汇率真破7.0大概率会出手干预,主动贬值维持在7.05-7.2区间浮动

最后,要不要放水,我们不能拘泥于经济数据来看,经济数据非常复杂,你的观点总会有一个数据贴合你的主观,这样就非常容易屁股决定脑袋,决策者需要着眼于长期经济与社会的发展,要知道我们当初4万亿后遗症是很多的,当然当年我们确实被迫无奈,但是当下,如果放水救市,会不会出现美债的问题,毕竟08年已经对福山历史终结论做出了证伪,并且放水一定会带来贫富差距的二次拉大,当下我们并没有看到明确的税改落地,所以不具备精确放水和财政税收预期的基础,而经济学家通常以经济数据和货币政策作为逆周期调节的工具,他们通常以建立模型来评估当下运行的状况,但是很难提出有效并能够完全执行的方案,他的角色更像医生,比如某个指标下降过快,需要做什么动作进行对冲,并不会考虑长远,所以大家很喜欢几个大力支持把股市拉上几千点的几个经济学者,最后就是普通投资者和金融机构,他们肯定是希望放水的,毕竟赚钱谁不喜欢呢?但是往往期望越高失望越高,最后反而成了有恃无恐,连专家都说投资者需要被保护,专家都说股市应该拉上四千点,我亏点钱也很正常,成了真正的心里按摩。

兴尽悲来,当识盈虚之有数,以财政的时间看投资,以平常心看待盈亏,放眼望去,过去下跌中的反弹,投资中的坎坷,不过那般,待到转型完成,回头去看,轻舟已过万重山。

祝大家投资顺利![抱拳 [抱拳]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot55.png)

本文作者可以追加内容哦 !