出品|达摩财经

又一保险科技公司向纳斯达克发起冲击。

9月17日,保险科技企业元保向美国证券交易委员会公开递交了上市招股书,计划在纳斯达克上市,最多募集5000万美元资金,股票代码“YB”。高盛、花旗、中金公司和老虎证券担任本次IPO的承销商。

元保成立于2019年,是其运营实体元保保险经纪(北京)有限公司的互联网保险中介平台,核心业务模式为联合保险公司定制与分销人身险产品,并为用户提供理赔等售后服务。2020年,元保正式上线运营。

今年以来,保险科技公司迎来上市高潮。有家保险和致保科技先后登陆纳斯达克,益盛鑫科技、i云保也纷纷向美国证券交易委员会递交招股书。港股市场上,众淼控股已经上市,手回科技、圆心科技也陆续在港股推进上市进程。

虽然保险科技公司接连对资本市场发起冲击,但从二级市场表现来看投资者对其并不买账。有家保险和致保科技上市后接连破发,8月23日,有家保险更是创出了近93%的日跌幅。二者资本市场双双失利也不免让人对保险科技公司重新进行审视,此时元保仍向美股市场发起冲击,又透露出何种信号?

亏损三年后实现盈利

根据弗若斯特沙利文的报告,按2023年首年保费计算,元保是国内人身险市场的第二大分销商,同时也是国内人身险市场上最大的独立保险分销商。

元保创始人方锐曾是网易高管,有着丰富的互联网和金融科技经验。方锐在2003年加入网易,创立网易电商和网易支付,曾任网易集团副总裁、传易集团CEO等职位,在网易任职时间长达17年。从网易离开不久,方锐创立了元保。

元保与中国人寿、泰康在线、阳光保险等多家保险公司建立合作关系,产品类型覆盖百万医疗保险、重大疾病保险、综合意外保险等。

与其他保险中介平台不同的是,元保为自身打造了AI体系,“AI+保险”模式也成为元保的核心竞争力。元保介绍称,平台将AI技术引入保险分销与理赔等全部环节,将传统的保险产品销售活动由人力资源驱动变成由AI技术驱动,从而提升国内保险销售与理赔等售后服务的体验和效率。

互联网、大数据、AI等光环使得元保获得的融资速度极快,创立仅1年就收获了4轮融资。2021年5月,元保宣布完成近10亿元C轮融资,由源码资本领投,凯辉基金及老股东山行资本、北极光创投、启明创投、SIG跟投。C轮融资过后,元保的估值已经超过10亿美元。

本次IPO前,山行资本持有元保17.6%的股份,为公司最大机构投资方。北极光创投、启明创投、SIG海纳亚洲和源码资本则分别持有元保11.4%、8.7%、8.4%、7.1%和6.3%的股份。

在盈利能力方面,经过连续三年的亏损后,元保在今年上半年得以扭亏。今年上半年,元保的营业收入为15.29亿元,归母净利润为1.75亿元。2021年至2023年,元保则分别亏损12.18亿元、4.35亿元和3.33亿元。

投诉不断

在产品战略上,元保更聚焦普惠健康险及短期保险产品,以抓住下沉机场、即传统保险服务的“低密度区”的增量空间。

元保基于数字广告,打破了传统线下代理人展业的地域限制,将保险服务带入了山区和村庄等更广阔的地区。同时,为了加强保险产品的普惠性,元保通过产品定制的方式,在保障范围、付费方式等方面进行了产品定制化创新,大幅降低了用户获取保障的门槛;而针对传统保险服务难以全面覆盖的特定群体,元保又为老年人群、“非标体”人群、新市民及灵活就业者等量身打造专属保险产品。

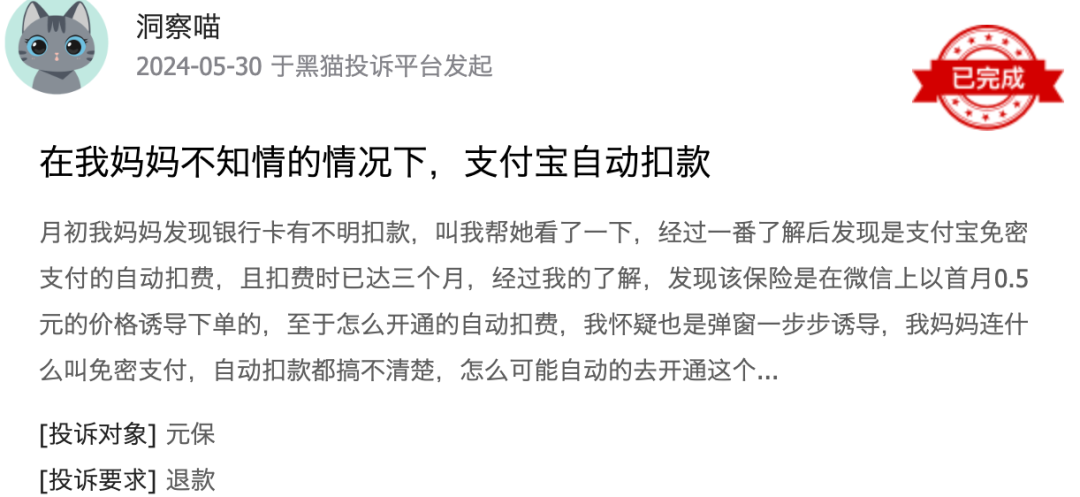

这种“精准”的运营模式,暗藏不少争议。在黑猫投诉平台上,有关元保的投诉多达1181条。其中,大多数投诉指向其“恶意引导消费”“自动扣款”“虚假宣传”“一元保”等。不少投诉者在黑猫平台表示,由于父母年纪大,点击广告链接后被扣费,后续无法进行退款。

早在2022年,元保就曾因未按规定开展互联网保险经纪业务,被中国银行保险监督管理委员会陕西监管局处以警告并罚款1万元的处罚。同时,该公司的执行董事兼总经理孙舒立也被处以警告并罚款3000元的个人处罚。

同年,银保监会发布的《关于防范“套路”营销行为的风险提示》中明确指出,在保险营销过程中,存在以“首月0元”、“免费保障”等作为噱头,误导消费者投保的“套路保”行为。这种营销手法通过保费缴纳前轻后重、层层递增等“套路”,以“优惠”之名行诱导之实,严重侵害了消费者的合法权益。

扎堆上市为哪般?

《2023年全球保险科技报告》显示,2015年开始,中国保险科技融资呈现爆发式增长,占全球当年融资额的76.46%,并且热度持续上涨。直至2020年,保险科技融资才呈现出下行态势。

在冲刺上市的保险科技公司中,多是在以上风口时代成立。手回科技、圆心科技、益盛鑫科技以及已上市的致保科技均成立于2015年;i云保、元保、有家保险则分别成立于2016年、2017年、2018年。

随着互联网健康险行业的快速扩张,许多隐患也随之暴露,引来监管层面的注意。2021年10月,《中国银保监会办公厅关于进一步规范保险机构互联网人身保险业务有关事项的通知(银保监办发[2021]108号)》施行,对互联网人身险的经营门槛、产品范围等做出了严格限制。

新规将保险公司、保险产品、赔付条件等各方面因素都进行了分级管理,使商业健康险原本的100多家供给方锐减至20余家,约80%的公司失去供给资格。

新规施行后,资本对保险科技公司热度下降,保险中介新单增长乏力,在监管全面推进“报行合一”政策下,有着较大科技投入成本的公司急需寻找新的出路。

对于投资机构来说,在保险公司股权纷纷遇冷、保险科技公司估值回归的当下,并购退出的案例并不多,上市退出也是更好的选择。而对于一些仍然处于亏损状态的保险科技公司来说,上市也能缓解发展面临的资金压力。因此,今年保险科技公司纷纷扎堆上市也并不意外。

但从二级市场的表现来看,保险科技公司仍不被看好。今年3月28日,有家保险在纳斯达克上市,发行价格为5美元/股,不到半年的时间,其股价已跌至0.758美元/股。而致保科技在4月2日上市当日就遭到破发,收盘价3.7美元/股,较发行价4美元/股下跌7.5%。

而早已上市的慧择、水滴、车车科技,自上市至今,跌幅分别为93%、89%、91%,股价均在1美元附近徘徊。

本文作者可以追加内容哦 !