年初,中证A50一经发布,就成为焦点,数十家大中型基金公司铆足劲头、抢先发行。

这只被誉为最能代表A股核心资产的,中国版的“漂亮50”指数,在近半年的时间里,都是A系列宽基指数中,“价值指数”的有力代表。

截止现在,首批发行的10只中证A50ETF(不包含联接基金A/C/E类份额),规模达301.43亿,其中机构资金平均占比高达85.87%以上。(数据来源于wind,2024基金中报,时间截止20240630)

时隔半年,9月10日,资本市场又迎来一只重磅指数——中证A500,这又是一只代表中国核心资产宽基指数。目前,包括南方基金在内的10家公募抢先布局,其中,南方中证A500ETF(159352)已于近日发售。

01

“耐心资本”的又一重要选择

如果说“A50”是中国核心资产的精品浓缩,精选了A股最优质的50只股票。

那么中证A500,则是A50的进一步扩大和延伸,市场普遍认为,这只指数,是指数基金发展的又一个重要里程碑。

与专注于行业龙头的传统宽基指数不同,中证A500指数兼具价值和成长,更广泛、更均衡地覆盖了全行业的龙头公司,是全能型指数,也是中国核心资产的又一代表。

这只指数的诞生,不仅为资本市场注入了新的活力,带来了更多元化的投资参考,也为追求长期主义的“机构资金”、“耐心资本”提供了新的价值选择。

说到“耐心资本”,这个源于海外社保、养老金的长期投资资金,一直以来,在各类稳健型产品的长期配置中,都占据着主导作用。

“耐心资本”在我国,也习惯性等同于“机构资金”。

我国“机构资金”,主要包括社保、养老金、汇金、证金公司在内的国家队资金,也包括银行、保险、信托、央国企企业年金、财务公司在内的专业投资基金,还包括合格的境外机构投资者QFII,以及以“北向资金”为代表的聪明资金等。

这类资金规模巨大,热衷追求波动和回撤较小、更稳定、能长期带来稳健回报的投资标的,具有较强的价值投资性和长期性。也具有较大的市场影响力。

我们总是很关心,机构资金的去向和机构都买了些什么。

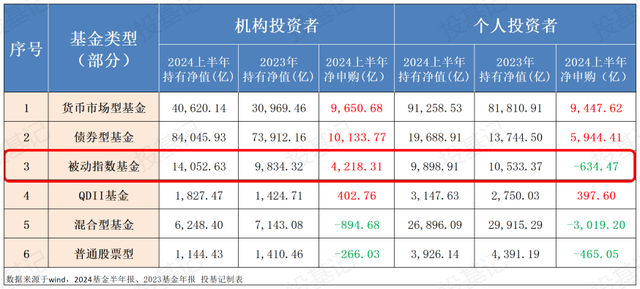

以基金为例,在刚刚披露完的2024基金半年报中,我们可以看到机构资金的“扫货”路径。

上半年,常见的6类基金中,货基、债基和QDII3类基金,机构和个人持有规模均出现增长,原因是这两年债市和QDII都阶段性出现了“小牛市”。

而在被动指数基金的投资上,机构和个人却产生了较大偏差,机构投资者在上半年净申购超过4200亿,个人投资者却是负增长。

机构资金大手笔申购被动指数基金,可能还存在“越跌越买”的情况,体现出来的更多是逆向的“长期投资”逻辑。

近几年,从国内各项社保、险资、养老金等机构资金的入场布局可以看到,这些资金主要以配置优质宽基指数为主,这也将是未来主流资金的重点投资方向。

其实从年前发布A50的资金占比上,也不难看出,机构资金“狂买”优质指数的动向,9月的中证A500,或也有机会获得机构资金的青睐。

原因很简单,不论是中证A50,还是中证A500,都是代表中国核心资产的“价值型指数”,这与“耐心资本”的长期投资配置逻辑高度契合。

那么,在首批发行的中证A500ETF中,南方基金发行的南方中证A500ETF(159352),优势较突出,具体有:

1、一方面:低廉的费率。南方中证A500ETF的费率是ETF产品的最低一档,年管理费0.15%,托管费0.05%。

2、其次,南方基金属于公募头部大厂,在指数产品上深耕多年。目前指数团队有20人,共管理62只指数产品,规模达1361亿元,居于行业前列(数据来源于基金定期报告,时间截止20221231)。

3、再有,我们购买指数产品,除了考虑费率,大厂牌,还要考虑指数的跟踪误差。比如,南方基金旗下被动指数基金跟踪误差控制就比较好。

上述这些,集中展现了南方基金在投资上的综合实力,也体现了南方团队的“价值主义”和“长期主义”,这些品质,也恰恰是“耐心资本”核心的投资理念。

02

中国版的“标普500”

不止大盘价值 还有新兴成长

市场上宽基指数众多,好比传统宽基指数——沪深300、中证500、中证800;特色宽基指数有中证A50和中证100,为什么在当下这个时点还要重磅发布中证A500?

图为传统宽基指数和特色宽基指数对比:

关于中证A500的特点和优点,市场普遍是这样判断的:

1、编制思路的革新

相较于传统的宽基指数,如沪深300、中证500等,它们的编制思路是简单的“市值加权”,优点在于,简单归类,市值凸显,强者恒强;缺点是,指标筛选相对单一,这样不可避免会造成行业权重的过度集中和偏移。

像大盘市值的沪深300,金融和消费的权重就非常大。中盘市值的中证500,信息技术、材料和工业权重超过了一半。

而中证A500作为特色宽基指数的代表之一,它的编制设计,并非传统宽基单纯的“总市值”加权选样,而是采用自由流通市值的选样方法,即考虑了成分股的流通市值和市场活跃性。

这样的好处在于,剔除了一些流动性较弱的大盘股,在基于“大市值”的理念上,更加注重成分股的流动性和可交易性。

2、纳入ESG评级和互联互通

中证A500的样本选样,除了采取自由流通市值外,还纳入了ESG评级和互通互联。

即剔除ESG评级别在C以下的公司,以及,指数成份股均要属于深股通和沪股通。

这样的设计,无疑是为境内外中长期资金配置提供便利,也可以看出中证A500是要迈向国际舞台的。

3、兼容并包,不止是大盘股,还有中小盘龙头。

在明确了自由流通市值、ESG评级、互联互通三大筛选标准后,具体到可挑选的样本股中,中证A500是先选取总市值排名前1500的,再按照92个中证三级行业分类,优先挑选自由流通市值最大,或总市值排名前1%的公司。

然后,在剩余样本中,再从中证一级行业分类中,按照自由流通市值选取其他样本股,使其总数达到500只。

总的来说,中证A500指数样本空间是以中证全指为基础,行业权重也与中证全指对标,既有大盘股,又补充了中小盘龙头股,兼容并包,汇聚了A股超核心资产。

基于这样的选样思路,我们可以看到,目前选定的中证A500指数样本成分股中,234只是沪深300成分股(大盘股),207只是中证500指数成分股(中盘股),还有43只是中证1000成分股(小盘股)(数据来源于中证指数公司官网披露的样本名单,时间截止20240828)。

4、选样更均衡、更全面。

毫无疑问,这样的编制,使得中证A500在行业,公司上的布局更加均衡和全面,能敏锐捕捉到经济周期中不同行业带来的发展变化。

相较于沪深300,中证A500降低了银行、非银金融、食品饮料等行业的权重,增配了先进制造、信息技术等新兴行业(比如电力设备、新能源、医药生物、国防军工等),体现出更强的新质生产力和成长性。

综上,我们可以清晰看到,中证A500的编制思路,不是单纯的A股最大市值的集合,而是更兼顾了整个市场和不同行业的“最强”特性。尤其是采用自由流通市值加权方法,使得这只指数更接近美国标普500的选样思路。

这也是市场将其誉为中国版“标普500”的原因所在。

03

估值低位 胜率大于赔率

从上述机构资金的投资动向,其实我们已经可以感知到,未来的投资风向。投资往往需要逆向思维,需要耐心等待,需要长远布局。

如果把时间倒退到十年前,2012、13年的市场,市场很低迷,当时发行的首批跨市场的沪深300ETF,募集都很困难。但随着市场的好转,也就2年时间,市场的爆发也回馈了投资者。

图为上证综指走势图

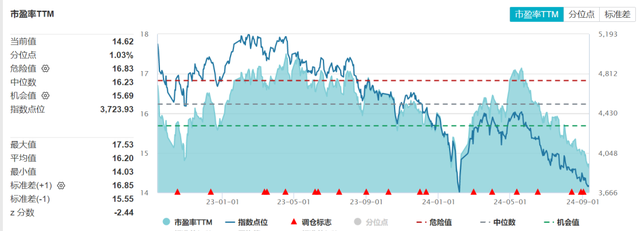

当前的A股市场,已经经历了两年多的调整,整个A股估值已处于历史低位,下行风险较小,估值修复空间较大,中长期布局性价比突显,尤其是随着刺激政策的落地,市场或随着经济的复苏止跌企稳。

另外再结合当下A股的估值,Wind数据显示,中证全指的最新PE为14.62倍,也处于近2年1.03%的极低位。可以判断,该区域是性价比极高的区间,安全边际较高,配置价值显著。

与此同时,国际方面,尤其美联储降息箭在弦上。鲍威尔明确表示“政策调整的时机已经到来”,这意味着美国将开启降息周期。外资如流入A股市场,或有一定概率优先考虑的是最能代表中国核心资产的投资标的。

这些指数的后续表现,值得多加关注。

风险提示:上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。基金有风险,投资须谨慎。

文/青妍

本文作者可以追加内容哦 !