资深分析师:长路

编审:苏叶

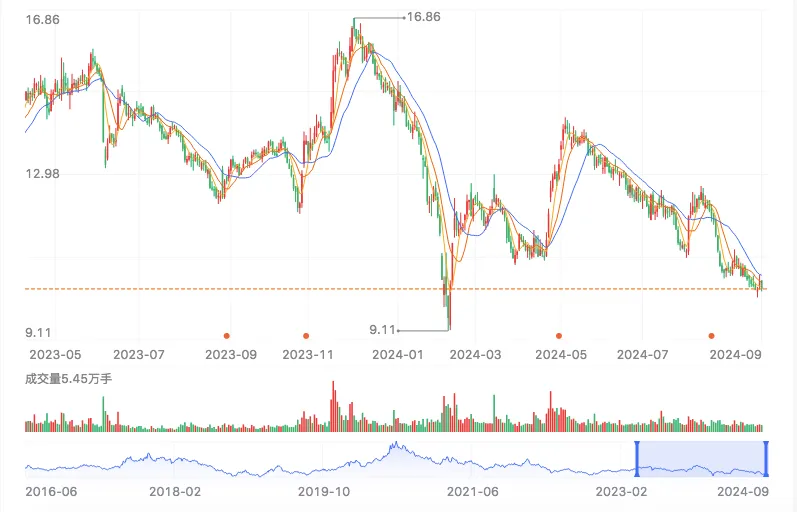

业绩触底反弹、创新药出海屡传捷报的亿帆医药,股价却仍在一路滑坡,怎么都刹不住!是投资人想得太多?还是业绩含金量不够?

半年营收增长35%,扣非净利大涨90%在医药股里是个什么水平?

不妨把这个数据放到整个A股来看,据东吴证券统计,今年上半年,405家医药类上市公司的总收入仅实现了0.18%的同比微增,而扣非归母净利润总额则是同比4%的增长。

可以说,在如今这个年月,营收净利均实现双位数大增可以算的上是交出了一份不错的答卷了。

今天故事的主人公亿帆医药,更是凭借着一份四年来交出的最佳半年报,宣告着自己回归增长态势。自2023年大幅亏损以来,亿帆医药如今又“活了”。2024年上半年实现收入26.3亿元,同比增长35.4%;扣非净利润1.8亿元,同比增长90.5%。扭亏为盈的原因,亿帆医药解释的相对直观:国内医药自有产品营业收入大幅增长88.29%是业绩回暖的基础。

从流通商到原料药与仿制药企,再到成为创新药MAH出海第一人,亿帆虽然是行业里少有覆盖化药、中成药、原料药、生物药的全能选手,5年并购十余起,虽成就了“大而全”,但却未诞生太多的“拳头产品”。

加上创新转型的脚步在国内一众传统药企中并不算早,虽有亿立舒加持,但该产品早已是群雄割据的赛道,亿帆医药能从中分几杯羹?此外,自2023年11月实现在FDA上市后,亿立舒的海外供应要到今年9月才能开始,上市后能在海外市场放量吗?CM10医药研究中心将从行业稀缺值、财务健康度、业务健康度、综合建议,来一一回答。

年均5起BD,狂人没有“拳头”

提起产业中的“BD狂人”往往会想起华东医药,2020年阿卡波糖集采失利后华东开启了大手笔的BD交易连续剧。而亿帆医药以BD推动转型的动作,其实要比华东更早上数年。

亿帆医药能成为主营业务板块中同时涵盖化药、中成药、原料药、生物药的全能选手,离不开数年来的收购战略。

亿帆医药的前身,是成立于2003年的“合肥亿帆医药经营”有限公司,这是一家主要从事药品的配送、代理和销售的药品流通公司,并不具有什么创新药基因。

创始人程先锋十多年来一直在医药行业深耕,直到2014年,经过重大资产重组,程先锋将亿帆生物和亿帆药业分别作价14.8亿和2.7亿注入鑫富药业构成借壳上市。

被亿帆“借壳”的鑫富药业,成立于2000年,以精细化工产品、食品和饲料添加剂,泛酸钙等原料药为主营业务。和许多借壳上市的案例不同的是,亿帆医药没有把鑫富药业本来的业务“甩掉”,许多业务至今仍在运行。据亿帆医药年报披露,公司原料药维生素B5及原B5产品全球市场占有率40%~45%,居龙头地位。

借壳上市成功后,恰逢泛酸钙价格上行周期,业绩飘红,钱袋子鼓起来的亿帆医药,自此开启了扩张模式。

2015年,与国药一心签订协议,以2.35亿元自有资金受让国药一心制药的7个血液肿瘤药品种和1个皮肤科肿瘤药品种。

年内亿帆再以自有资金2.4亿元收购收购安徽天康(现名天长亿帆)100%股权,获得治疗白血病、妇科病及品牌OTC等药品批准文号62个,其中独家品种、独家剂型与规格产品10个,中药三类新药产品7个。最具亮点的独家品种为复方黄黛片,主要用于治疗白血病。

同年年底,亿帆又以自有资金3.03亿受让四川天联药业有限公司100%的股权;以自有资金7142万元受让沈阳澳华制药有限公司100%的股权。前者拥有除湿止痒软膏、银杏叶丸等产品;后者的独家产品皮敏消胶囊较为知名。

如今回看亿帆医药在2015年的一系列收购,虽然占用的资金不算大,涉及的赛道很多,包括了肿瘤药、皮肤病药、降血脂中成药,但是却找不出一个重点方向,更像是“有枣没枣先先打一杆子”。

亿帆医药一系列收购的动作被资本市场广泛关注到要从2016年说起。当年,亿帆医药斥资10亿元收购了创新药公司健能隆(后更名为“亿一生物”)53.8%股权,正式进入生物创新药领域,获得双分子技术平台(Di-KineTM)和免疫抗体技术平台(ITabTM),以及在研创新药F-627、F-652。F-627也就是如今的亿立舒。

同年,公司中文证券简称由“亿帆鑫富”变更为“亿帆医药”,证券代码不变。

拿下健能隆后,亿帆医药展现出了国际化的野心。

2017年,亿帆再以1.36亿元收购了进口药品代理商业公司NovoTek的100%股权,为后续公司引进进口产品打开通道,并为公司国际化战略奠定基础。

自2018年起,亿帆医药的关注重心基本就移到了胰岛素上。先以2.5亿人民币从Summit Bioteck收购了胰岛素类似物产品(Insulin Analogues)平台技术;然后要约收购了赛臻公司(SciGenLtd),后者的业务同样也是胰岛素;与佰通公司(Bioton S.A.)签订了《全球产品代理协议》,成为其重组人胰岛素国际销售的唯一代理商。

次年,亿帆医药又拿下了佰通公司31.65%股权,成为其第一大股东。而佰通此前正是赛臻的母公司。

此外值得一提的是,2018年底,亿帆医药以3000万美元收购了注册于意大利的非索医药和特克医药,从而拥有了具有美国FDA与欧盟GMP等审计认证的小分子注射剂药品的生产能力和质控水平,以及意大利、德国、加拿大、克罗地亚、荷兰、英国、以色列等10余个国家或地区的药品销售与市场资源。

据不完全统计,自2014年至2019年的数年,由亿帆医药发起的并购不低于15起,涉及金额高达30亿元左右。

经过一系列收购布局,亿帆医药的主营业务从原料药、医药商业跨越到医药生产、研发领域,形成了大分子、小分子、特色中药、原料药四大核心板块,并成功实现海外布局,为后续拓展海外市场奠定了基础。

持续的并购也让亿帆医药的业绩得到迅速提升,2014年-2020年,亿帆医药的营业收入从16.85亿元增长至54亿元,净利润也从2.38亿元增长至最高13.05亿元。

杀入卷王赛道,差点运气

然而,亿帆业绩增长的势头,因突如其来的新冠疫情而戛然而止。

在转型路上雄心壮志的亿帆,受疫情等因素的影响,亿帆医药2018年启动的第三代胰岛素项目的研发遇阻。

屋漏偏逢连夜雨,国家第六批集中带量采购导致胰岛素市场大幅“缩水”,国内胰岛素龙头甘李药业、通化东宝等都出现了业绩承压,亿帆医药代理的波兰佰通第二代胰岛素A类虽然中标,销量增长了42.83%,但销售收入却下降了18.63%。可以说,胰岛素发展战略受挫,元气大伤。

此时就不得不提亿帆生物业绩的另一个“寄托”——亿一生物的艾贝格司亭注射液(F-627,亿立舒)。

2023年5月,艾贝格司亭注射液(亿立舒)在国内获批上市。亿立舒正是亿帆医药旗下首款获批上市的大分子创新药,亿立舒的获批上市让亿帆医药开启了从中药、仿制药向创新药转型的序幕。

虽然如今肿瘤新疗法此起彼伏,但许多患者依然需要接受化疗,并承受其副作用,对升白药(G-CSF)的需求一直在增长。据弗若斯特沙利文预测,中国长效G-CSF类药物在2025年预计达到102.70亿元的销售规模,在2030年将达到135.37亿元。

作为与安进的原研Neulasta头对头达到非劣效果的自主研发创新型1类生物药,全球首个双分子G-CSF Fc融合蛋白,亿帆医药对亿立舒寄予了厚望。

然而现实残酷,升白药赛道太卷了。前有安进的原研药,后有百克生物的津优力(培非格司亭,2011年获批上市)、齐鲁的新瑞白(培非格司亭,2015年获批上市)、恒瑞的艾多(硫培非格司亭,2018年获批上市)、鲁南的申力达(培非格司亭,2021年获批上市)。

国内长效G-CSF的市场格局基本已经“定型”了。据药渡数据,在2022年,国内长效G-CSF呈现三足鼎立的局面,其中石药百克销售额25.99亿元,市占率40.12%;齐鲁制药销售额22.78亿元,市占率35.16%;恒瑞医药销售额15.53亿元,市占率23.96%。获批时间较晚的产品已经很难撼动巨头的地位,如新时代药业的产品市占率仅0.76%。2023年才姗姗来迟的亿立舒入场时间显然已经有点晚了。

可想而知,同样获批上市的时间较晚的亿立舒想从中切下一块蛋糕,并非易事。亿帆也了解,早在2021年就与正大天晴签署了合作协议推进亿立舒的商业化,抱大腿,分散风险。根据正大天晴对亿立舒的预测,预计该产品2023年至2025年国内销售额分别为8.52亿元、23.9亿元、30.24亿元,期间CAGR将达到88.36%。

但理想很丰满,现实很骨感。亿立舒上市后销售不及预期,亿帆医药只能在财报中进行大额减值。

今年1月底,亿帆医药发布公告,宣布对控股子公司亿一生物自主研发的无形资产F-627进行减值计提,该资产原值为16.84亿元,拟计提减值准备8亿-8.8亿元,预计减少归属于上市公司股东净利润4.86亿-5.47亿元。

关于该项操作的原因,亿帆医药认为:虽然艾贝格司亭注射液于2023年先后在中国、美国成功获批,但全球市场竞争格局与竞争态势发生重大变化,竞品数量增加及竞品价格下降,对公司的产品呈现不利影响,预计未来可收回金额不及预期,因此导致减值。

相比于其他药企在研发失败之后进行计提减值,这是极其罕见的在药物刚刚上市,相关公司就进行资产减值。

到了今年4月20日,亿帆医药发布公告称,本次计提资产减值准备合计约9.52亿元,其中对亿立舒的无形资产计提就高达8.48亿元。直接导致的结果是,2023年,亿帆医药的利润为负值,亏掉5.5亿元,同比下降388%。

随着2023年12月亿立舒成功纳入国家医保目录,并在2024年上半年加速放量,有分析师认为,亿立舒在国内的销售峰值有望达到20亿元。

只不过,亿立舒所要攻克的是“前有来者后有追兵”的战局。在亿帆之后,国内市场又陆续有特宝生物的拓培非格司亭、双鹭药业的聚乙二醇化人粒细胞刺激因子注射液的同类药物获批,20亿元的销售峰值能否兑现,还要先画个问号。

MAH出海第一人,想象力多少?

但不要忘了,亿立舒是国内唯一一个海外市场获批的产品,所以市场还有额外的期待:亿立舒能否在海外市场放量。

作为肿瘤化疗后防治中性粒细胞减少症的第三代长效G-CSF,艾贝格司亭注射液是目前全球G-CSF治疗药品中既与长效原研产品,也与短效原研产品进行头对头对比临床研究并达到预设目标、并实现中国、美国、欧洲同步申报上市的在研产品。

据亿帆医药此前介绍,在中国、欧洲及美国分别开展的三项III期临床试验结果显示,在一些具有临床意义的指标上,亿立舒的临床疗效优于临床上原研短效升白药(非格司亭)和长效升白药(培非格司亭)。

2023年11月,亿立舒的在美上市申请(商品名:Ryzneuta)获FDA通过。亿帆医药便成为了国内首家以药品上市持有人(MAH)身份在美国FDA获得批准的创新生物药企业。

今年3月,该药品又获准在欧盟上市。

至此,艾贝格司亭注射液在一年不到的时间内,成功实现在中国、美国、欧盟等全球主要市场的上市。这种速度,在众多的出海的国产药物中,也能称得上是佼佼者。

海外市场上,目前亿立舒已在美国、欧盟、冰岛、挪威等多个国家获批上市,但尚未贡献收入。亿帆医药已计划今年9月底开始向境外市场发货,今年下半年,亿立舒的海外市场或迎来“0”的突破。至于销售情况如何,需要等到年报见分晓。

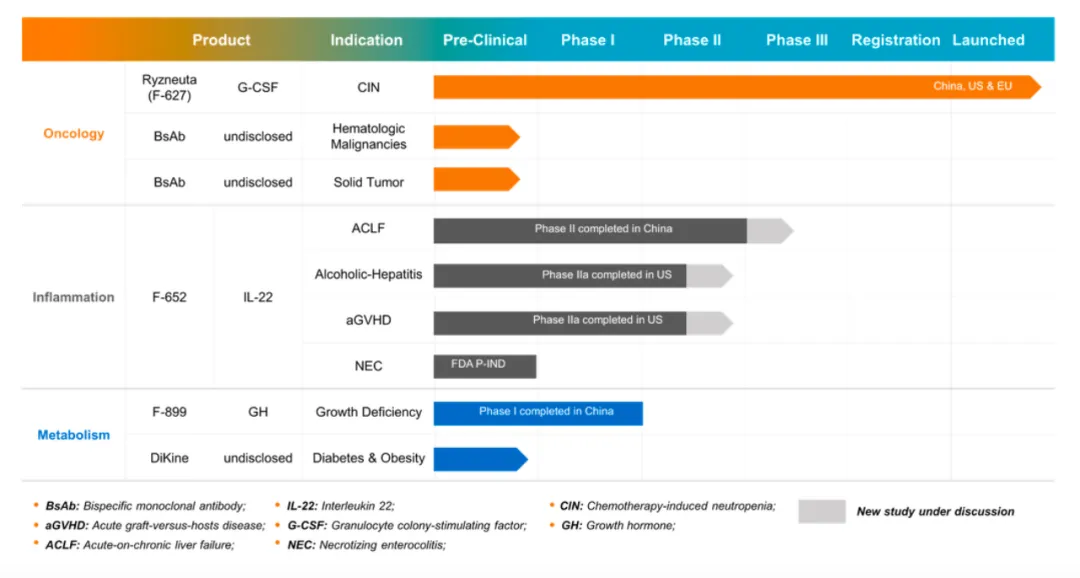

在大分子领域,除了亿立舒,亿帆医药还有另一款重磅在研产品F-652,一款重组人白介素22-Fc融合蛋白,用于治疗慢加急性肝衰竭、重度酒精性肝炎等治疗领域的中美双报产品,同时也是全球首创IL-22抗体的药物。

2023年底,慢加急性肝衰竭(ACLF)中国II期临床试验结果显示,F-652在乙肝并发ACLF的病人中安全性和PK/PD特征良好,同时也显示了F-652能产生比现有治疗手段更显著临床疗效的趋势。目前,亿帆医药已与国内监管机构就ACLF 适应证IIb临床试验达成了共识,同时治疗重度酒精性肝炎(AH)适应证的II期临床试验获得美国 FDA默示许可。有机构预测,这一产品的全球峰值销量将超过10亿美元。

在整体研发上来看,亿帆医药已经在旧金山、上海、北京、杭州、合肥搭建了五大自主科研中心,持续加码。2018-2023年,亿帆医药的研发投入基本保持在5亿元左右,近6年研发总投入超32亿元。在研管线50条,覆盖创新药、生仿药、仿制药、中成药、合成生物等,聚焦血液肿瘤、机体炎症、内分泌/代谢、皮肤科、妇儿科等疾病领域。

曾有亿一生物的内部人士向外界透露,随着亿立舒完成中、欧、美三地上市也就意味着这套兼顾三地上市的策略将得到充分验证,新药研发能力获得了国际认可。在此基础上,后续管线,如F-652也将跑得更快。

市场正在拭目以待,亿帆医药的“出海”能否成为其业绩的下一个增长点,不过已经可以预见的是,亿立舒的海外获批,正在加速亿帆医药的全球商业化收获期。

本文作者可以追加内容哦 !