一、大类资产上周表现

1.权益

数据来源:choice,截止2024/09/20(下同)

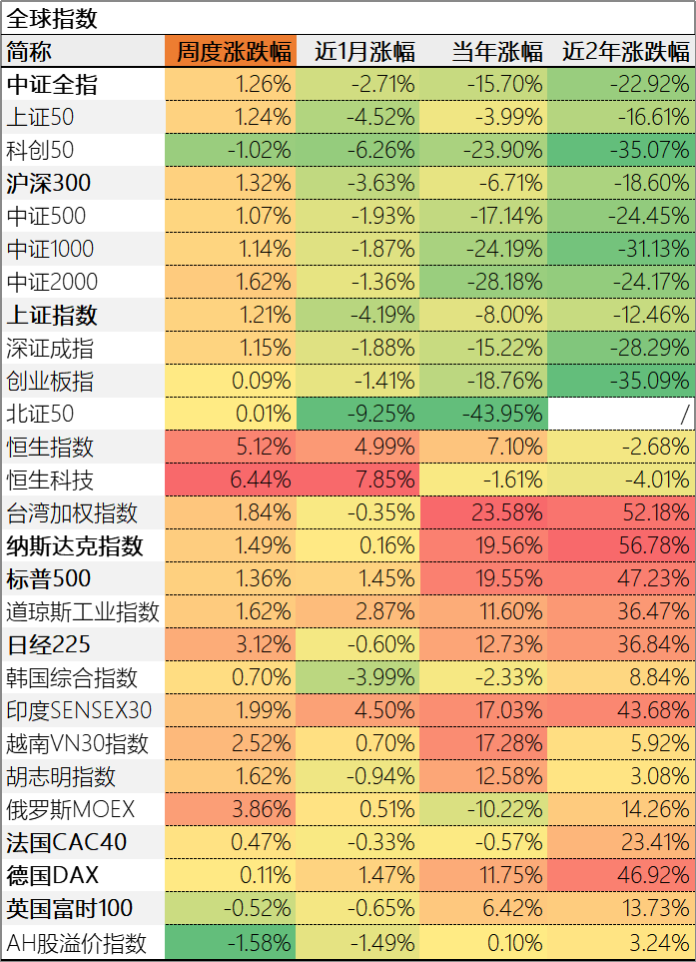

本周全球主要股指上涨最多的是恒生科技,涨幅达到6.44%。下跌最多的是英国富时100,跌幅达到-0.52%。AH股溢价率本周走低,港股性价比减弱。内地股指方面,中证全指周涨1.26%,宽基指数方面,涨幅最大的是中证2000,1.62%,跌幅最大的是科创50,-1.02%。

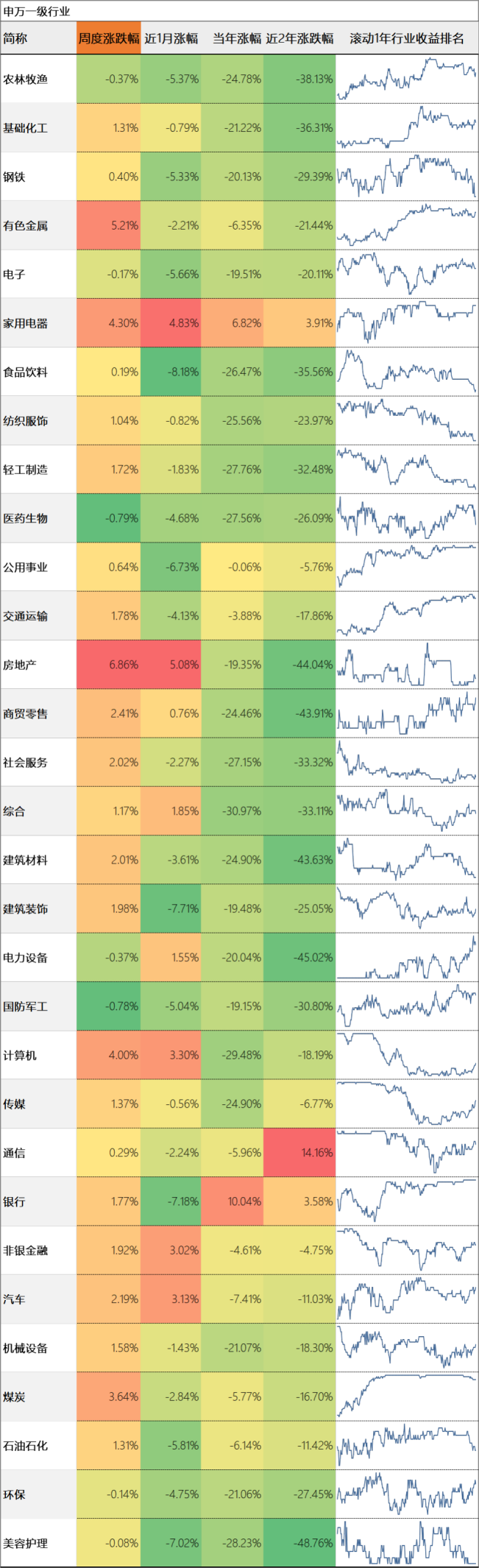

本周行业涨幅靠前的是房地产6.86%、有色金属5.21%,跌幅靠前的是医药生物-0.79%、国防军工-0.78%。

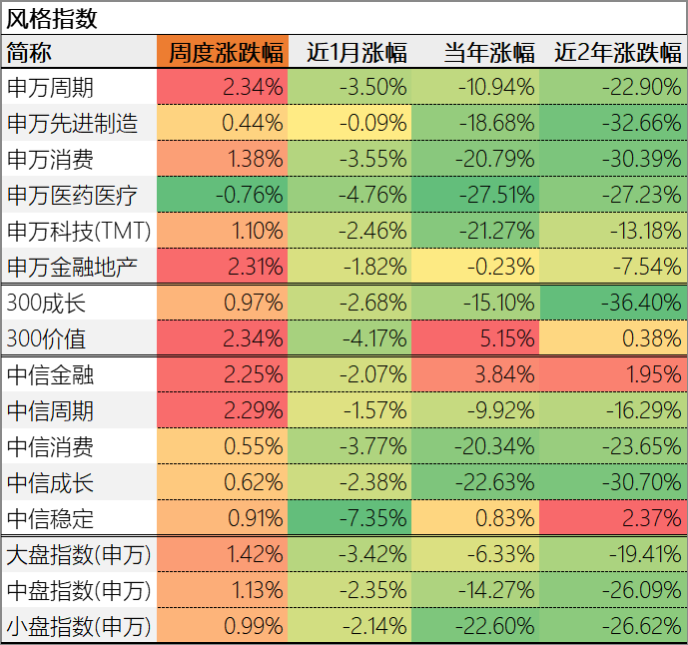

主题方面,表现最好的是申万周期,申万医药医疗落后。风格因子方面,本周成长与价值风格都上涨。市值风格方面,大中小盘股涨跌相近。

2.利率与债券

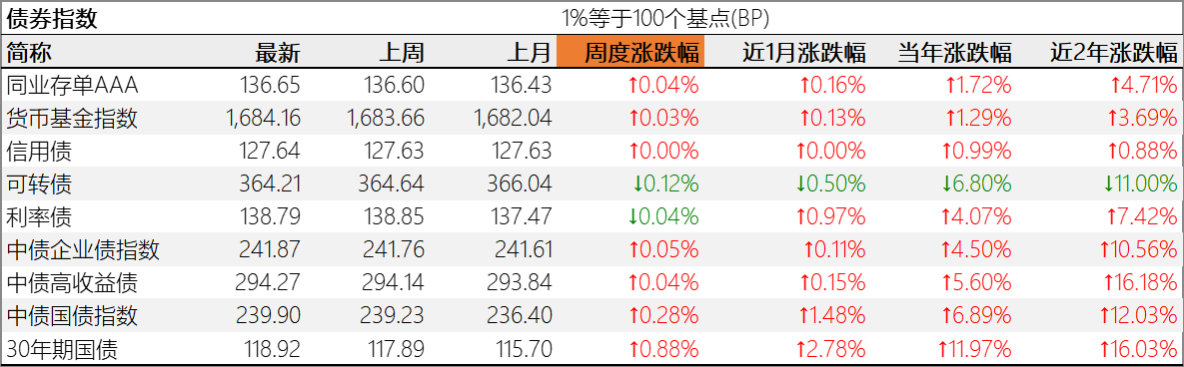

本周市场利率普遍上行,资金面偏紧。中美无风险利差-1.62%,处于倒挂状态,负利差扩大。短端利率更强。期限利差[10Y国债收益率-1Y同业存单收益率]9.55BP,期限利差处于正常区间。

主要债券品种以涨为主,表现最好的是30年期国债,表现欠佳的是可转债。可转债本周明显反弹,调整告一段落。

3.汇率

汇率方面,美元指数和人民币指数分别跌0.37%、和涨0.22%。美元相对人民币周贬-1.18%,而美元兑人民币中间价本周贬-0.54%。主要货币兑人民币升值最多的是澳元,贬值最多的是卢布。

俄罗斯最近又提高了利率,这在当前全球的降息浪潮下显得有些格格不入,这也说明了俄罗斯国内的情况在变差,跟俄罗斯做生意的中国企业可能遭受汇兑损失。

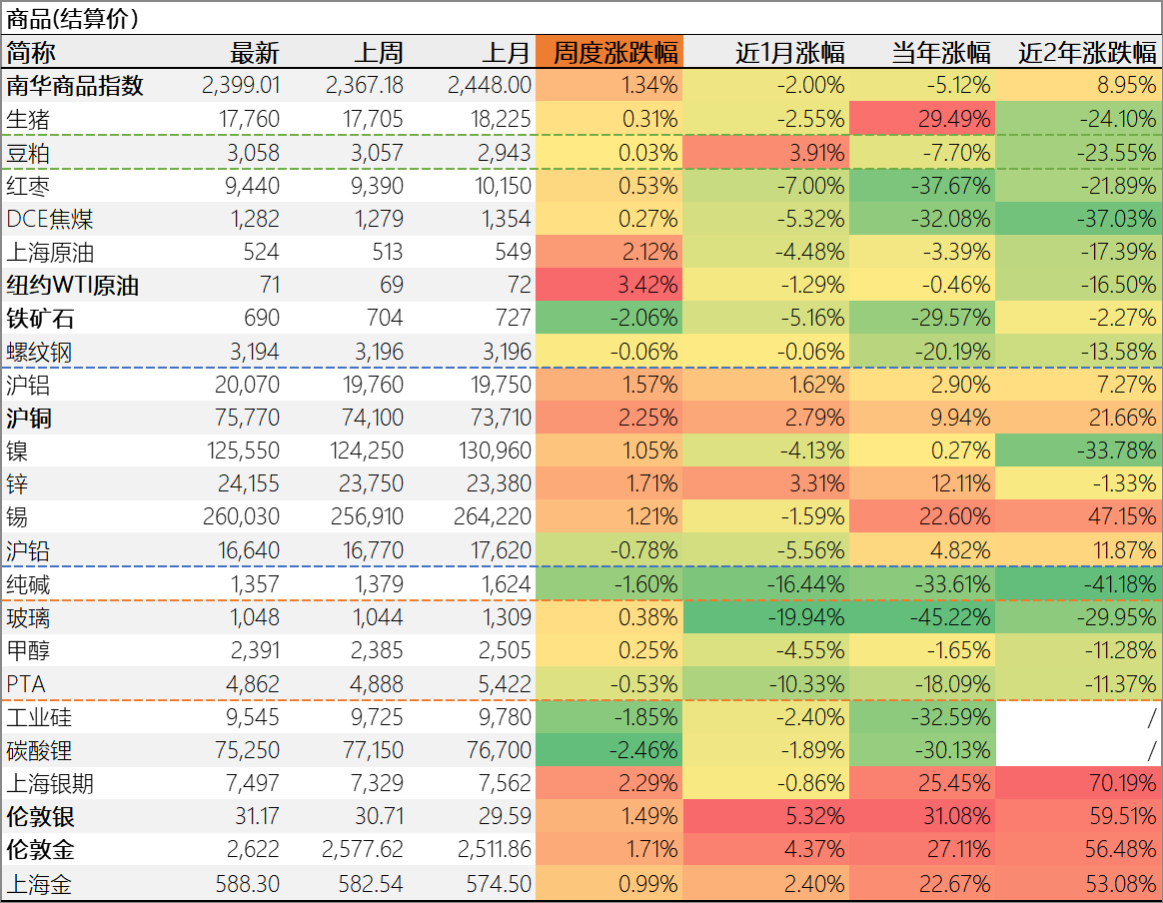

4.商品

商品方面,本周南华商品指数上涨1.34%。涨幅靠前的有纽约WTI原油3.42%、沪铜2.25%;跌幅较大的有碳酸锂-2.46%、铁矿石-2.06%。

贵金属方面,伦敦金上涨1.71%,伦敦银上涨1.49%。受汇率等影响,国内上海金上涨0.99%,比伦敦金少涨0.72个百分点。金银价格比为84.12,变动不大。

5.另类资产

另类资产中,涨幅靠前的是华夏比特币9.58%、嘉实以太币9.17%;跌幅靠前的是INE集运指数(欧线)-0.48%。

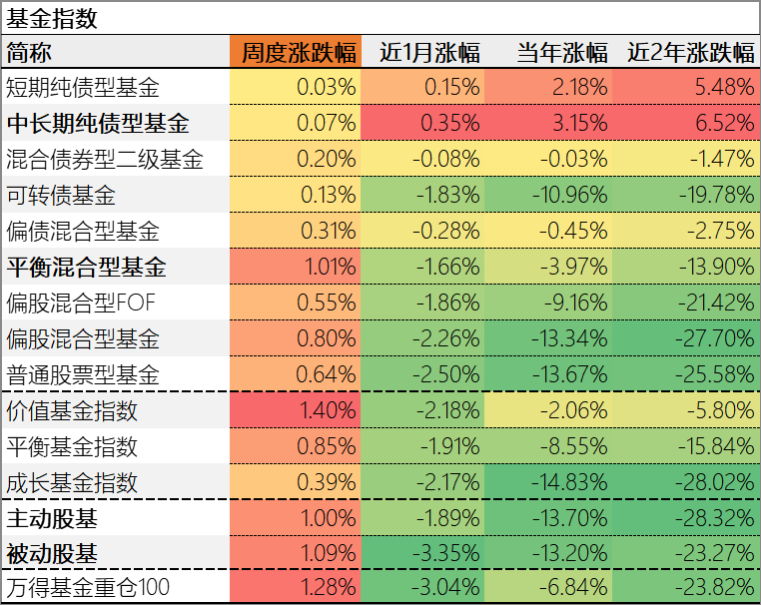

6.公募基金

主要基金类型中,本周表现较好的是平衡混合型基金,平均收益1.01%;表现靠后的是短期纯债型基金,平均收益0.03%;价值、平衡和成长型基金,本周表现较好的是价值基金,平均收益1.40%;本周被动股基跑赢主动股基。基金重仓100指数本周上涨1.28%。

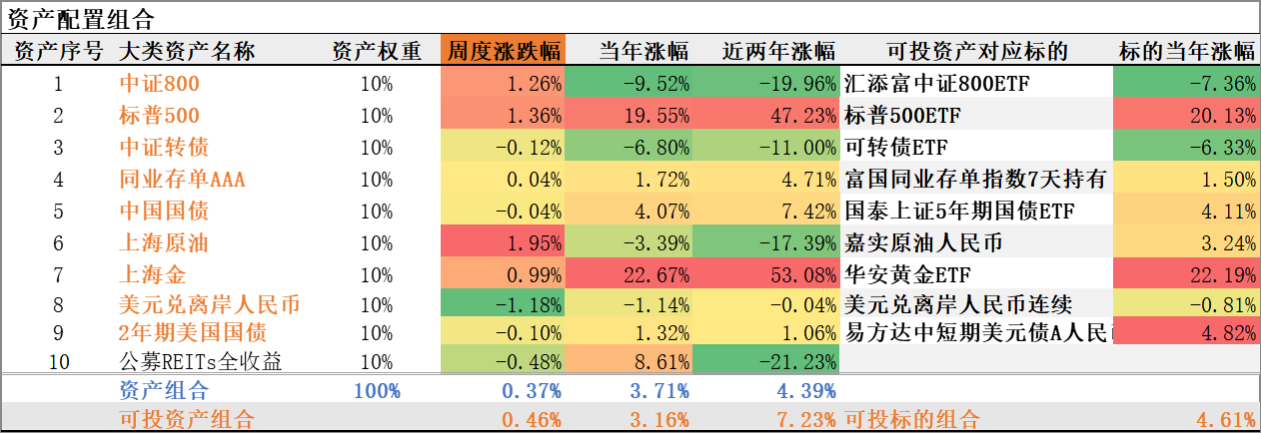

7.资产配置组合

本周,我们的大类资产组合上涨0.37%。其中,可投资产组合上涨0.46%。组合的年度涨幅为3.71%,年化涨幅为5.12%,可投资产组合的年度涨幅为3.16%,年化涨幅为4.37%。可投标的组合今年的年度涨幅为4.61%,年化涨幅为6.38%。

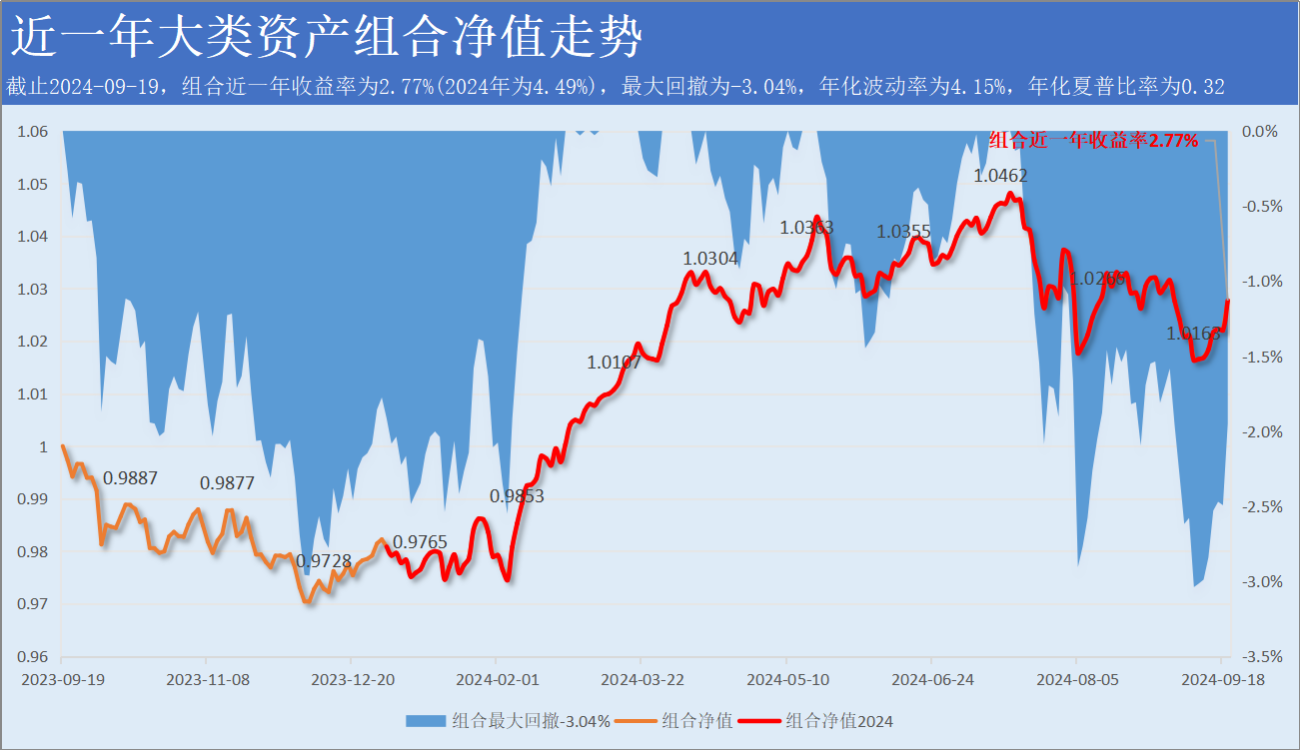

下图是根据大类资产组合投资标的近1年的收益率制作的组合净值和最大回撤走势。今年以来(红线部分),组合取得4.49%正收益(截止9月19日,因QDII基金尚无9月20日的单位净值数据)。

二、下周市场展望

权益方面,2月初的收盘价最低点时2702.19,9月13日的收盘价是2074.09,这样看,其实本轮调整已经无限接近前期水平。上周的3天都是阳线,指数也指数小反弹,且有维稳资金的痕迹。政策面看,小作文传言多被证伪,少量无法证实,市场情绪继续低迷。其实很好理解,现在比股市更棘手的问题还很多,上面又不相信政策牛能解决社会问题,因此,只能先苦一苦持有A股资产的人们。

债券方面,国内10年国债收益率最低到了2.02%,预计年底前破2%是大概率事件,明年见到1.5%也非不可能。债市当前还是吓死胆小的,撑死胆大的。美债方面,今年实际利率降幅并不大(仅0.122%),5月开始的无风险利率下降比较顺畅,最近降息后反而略有反弹。这说明,美债利率真正的下降阶段可能才刚开始,当时,哪怕未来维持高利率环境较长时间,那么,持有美债吃息的策略仍有性价比。

贵金属方面,之前看到央行停止购金,市场认为黄金价格可能透支了,但实际情况是,如果你参考了央行这次的操作,那么,你可能错过黄金2400到2600的行情。我们只能认为,这是市场担心美元滥发的负面效应难以有效解决。作为资产配置型的投资者,1/10的资产配置在黄金上,毫无负担。

风险提示:本文为作者分享对大类资产观点,涉及的金融品种不代表推荐。

#美联储降息50基点,市场影响几何?#$易方达中短期美元债(QDII)A人民币(OTCFUND|007360)$

本文作者可以追加内容哦 !