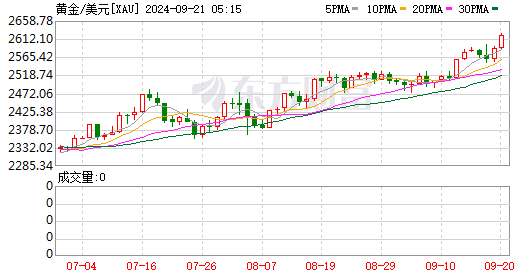

在降息周期和中东局势升温的助推下,国际金价持续走高!

9月20日,现货金价首次突破2600美元,刷新历史记录。伦敦现货黄金大涨1.37%,报2621.5286美元/盎司;COMEX黄金期货涨1.03%,收盘报2647.1美元/盎司。

随着金价的持续飙升,国内金饰价格亦大幅走高。9月21日,周大福、老凤祥等多家金店黄金饰品价格创下767元/克的高价。

值得注意的是,上周黄金期货多头持仓激增,全球最大黄金ETF持仓亦创下年初以来新高,显示出当下市场看涨黄金的情绪高涨。不过,实物黄金消费却依旧疲软。

现货黄金突破2600美元

今年以来,黄金几乎势不可挡,伦敦现货黄金自年初2000美元的位置一路飙升,在2400美元关口震荡整理后,于8月中旬突破2500美元大关。

9月19日凌晨,美联储宣布9月降息50个基点,基准利率降至4.75%—5.00%,正式开启本轮降息周期。美联储启动积极的宽松预期,这增加了不支付利息的黄金的吸引力。

9月20日,现货金价首次突破2600美元,刷新历史记录。截至收盘,伦敦现货黄金大涨1.37%,报2621.5286美元/盎司。COMEX黄金期货涨1.03%,收盘报2647.1美元/盎司。

今年以来,伦敦现货黄金的涨幅已经达到27.12%,该涨幅已经超过2020年的25.10%,若保持至年底,则将创下近14年来的最大的年度涨幅。

Forex.com 分析师在一份报告中表示:“加沙、乌克兰和其他地区持续的冲突等地缘风险将确保维持黄金的避险需求。”同时,美元持续疲软,使得黄金对于其他货币持有者来说更便宜,这为黄金提供了额外的利好。

德国商业银行分析师在一份报告中称,尽管美联储强调大幅降息50个基点是例外,而非惯例,但市场似乎并不信服,增加了投资者对无息黄金的兴趣。德国商业银行表示,交易员预计到年底还会有75个基点的降息,只要这些预期持续存在,黄金的上涨应该会持续下去。

金饰价格水涨船高

金价的持续飙升也推升了国内金饰价格。金十数据显示,9月21日,周大福、老凤祥等多家金店黄金饰品价格创下767元/克的高价。

不过,实物黄金消费却依旧疲软。世界黄金协会发文称,8月上海黄金交易所黄金出库量102吨,月环比增长17%,但年同比下降37%。尽管出于季节性因素(业内各大活动临近、10月初销售旺季即将到来)推动黄金出库量实现月环比增长,但黄金消费的疲软仍持续抑制着上游实物黄金需求。

方正证券在研报中表示,中秋消费表现平稳,据部分经销商交流反馈,终端市场符合预期但未出现明显拐点,部分门店加大折扣力度每克减至百元以上。在金价持续向上背景下,金饰有望持续受到消费者喜爱。

多头持仓激增,黄金投机交易拥挤?

在金价不断创新高的背景下,不少投资者们仍然继续看多黄金,加仓押注黄金进一步上涨。

根据美国商品期货交易委员会(CFTC)的数据,9月17日当周,COMEX黄金投机者将净多头头寸增加2.59万手至25.26万手。这表明在市场不确定性增加的背景下,投资者对黄金的避险需求增强。

此外,COMEX白银投机者将净多头头寸增加1.52万手至4.23万手。

开源证券金工分析师魏建榕表示,根据CFTC公布的COMEX黄金期货持仓,代理投机需求的管理基金净多头自2023年10月以来经历了较大幅度的上升趋势,当前已经来到2020年以来的高位,投机交易较为拥挤。

站在2024年9月13日,管理基金类别下套利持仓交易者人数过少,同样指向拥挤并给出空头信号;互换交易商类别下看多人数较少、平均仓位较轻,分别给出空头和多头信号;COT信号推荐仓位为-33.3%。

广发证券在研报中指出,美联储首降50bp的水平算是“开了个大”,其实也蕴含着“衰退降息”的意味,对市场的短期冲击其实并不小,金价向上尝试突击后的回落,也说明“靴子落地”后获利兑现的压力正在释放。短期金价进一步大幅上行的压力比较大,交易层面上需要重视和谨慎对待2600美元—2650美元阻力区,但是,短时间的交易扰动,并没有动摇此轮黄金牛市的深层次逻辑,美元替代和“货币锚”仍是金价缓步抬升的长线驱动力。

值得注意的是,作为全球黄金市场的重要晴雨表,全球最大黄金ETF—SPDR Gold Trust的持仓量较上一日增加1.43吨,当前总持仓量为875.39吨,创下今年1月2日以来新高。SPDR Gold Trust持仓量的增加反映了市场对黄金的需求上升。

虽然SPDR Gold Trust的持仓量创年内新高,但与2020年高点的1270吨相比,仍有不少的降幅。当前累计净流入处于2020年以来低位,也意味着黄金ETF的潜在资金流入空间仍然很大。

文章来源:券商中国

本文作者可以追加内容哦 !