宏观方面,上周受到市场情绪影响,玻璃期货价格出现反弹,但央行9月LPR报价维持不变,宏观政策预期落空,玻璃盘面快速回落。从基本面来看,行业依然面临高库存压力,为防库存持续增加,玻璃现货价格预期继续下滑。供应端虽有部分冷修,但进程依然缓慢,对于玻璃价格提振有限。在需求下降的情况下,只有通过供应端的减量,才能解决供需矛盾。短期来看,在没有看到库存矛盾缓解之前,谨慎偏空看待。

一、供需及其影响因素分析

(一)玻璃产能收缩缓慢

随着期现货价格的不断下跌,玻璃面临全行业亏损,但我们并没有看到大规模的冷修,日熔量依然处于高位,截止至2024年9月20日,钢联数据统计国内浮法玻璃产能为16.69万吨/日,环比下降0.16%,同比下降1.2%。光伏玻璃产能为9.85万吨/日,环比下降0.49%,同比增加6.89%。

国内浮法玻璃开工率为80.51%,环比下降0.29%,同比下降0.15%。

上周产线开工条数为240条,环比8月减少6条,9月至今冷修3条产线,行业冷修步伐缓慢。

综合来看,玻璃生产具有刚性,产能出清周期较长,尽管玻璃供给短期有所缩减,但供应端仍处于历史高位水平。

(二)下游需求持续疲软

(二)下游需求持续疲软

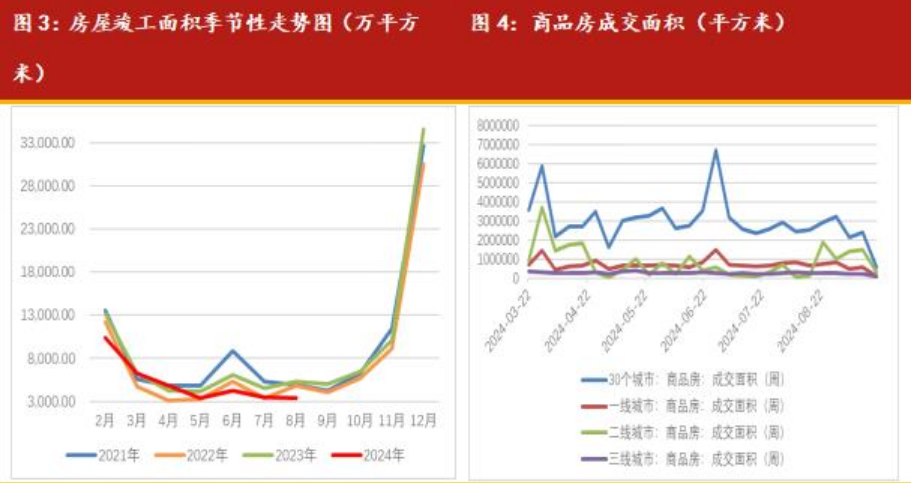

地产方面,根据上月公布的房地产数据来看,下游终端消费依旧偏弱。截至9月下旬,30个重点城市商品房成交面积环比8月下降78.05%,同比去年下降87.28%,商品房面积大幅下滑。此外,房屋竣工和商品房销售面积持续下滑,1-8月房屋竣工面积33394万平方米,同比下降23.6%;商品房销售面积60602万平方米,同比下降18%,其中7月降幅有所收敛,但是仍处于10%以上的下降通道中,从过去三年来看,新房的销售情况持续低于预期。

从国家统计局公布的数据来看,2023年以来,全国房地产开发投资、商品房销售面积和销售额同比均呈现下降趋势。一线城市房价相对稳定,但二三线城市房价下跌压力较大,部分三四线城市甚至出现了“鬼城”现象,区域分化明显。玻璃需求端继续受地产负反馈影响,订单状况改善不佳,下游需求表现疲软。

(三)玻璃累库态势延续

(三)玻璃累库态势延续

现阶段内,受制于供需矛盾没有明显改善,玻璃累库态势延续。中秋假期期间,多数下游放假,原片企业出货整体偏弱,企业总库存再创年内新高。根据钢联数据显示,截止至2024年9月20日,全国浮法玻璃样本企业总库存7478.9万重箱,环比增加239.1万重箱或3.3%,同比增加3314.7万重箱或81%。折库存天数32.7天,较上期增加1.3天。

短期来看,玻璃库存已达高位水平,在没有看到库存矛盾缓解之前,或将继续压制玻璃价格反弹动能。

(四)行业盈利持续恶化

(四)行业盈利持续恶化

随着现货价格的不断下跌,全行业亏损进程仍在持续。根据钢联数据显示,截止至2024年9月20日,煤制玻璃利润-94.69元/吨,成本1172元/吨;石油焦制玻璃利润-0.44元/吨,成本1089元/吨;天然气制玻璃利润-333.29元/吨,成本1607元/吨。

玻璃产业链利润进一步萎缩,煤制、天然气及石油焦周均利润均创近一年新低。目前主力合约在1000元/吨一线暂时企稳,若后市需求端仍然缺乏实质性改善,价格或将继续向下寻找支撑。

二、观点与策略

二、观点与策略

综上所述,玻璃供需层面尚未出现明显改善,在没有看到库存矛盾缓解之前,预计玻璃价格仍会延续弱势运行。策略上维持看空观点不变,需要关注“金九银十”传统旺季时间节点,警惕商品情绪边际改善对玻璃价格走势的影响。

本文作者可以追加内容哦 !