01

整体趋势

上周五收盘后,茅台搞了一个大新闻,超大金额回购股份。

其一,回购得用钱从二级市场上买回股票,对股价有实打实的拉升效果。

其二,回购之后,再注销,相当于这部分股票消失了,分母变少,平摊下来,每份股权的收益就会提高。

在两种利好的加持下,今天茅台高开低走,最终翻绿……

证明美股能长牛,不仅仅是回购力度大的原因,而A股,也不仅仅是二级市场的问题。

另外再说说大家比较关注的降息。

上周美联储降息50BP,符合预期,或者小幅超过预期。

并且为了防止市场过度反应50BP的降息幅度,所以鲍威尔特意发表了一个偏鹰派的发言,大概就是后续降息幅度还要继续关注通胀数据。

美联储,包括美国的金融机构,是非常看重预期管理的,业绩再好,业绩指引不行照样砸盘,降息幅度再大,但降息指引不明朗,跳涨上去的股指,也得再跌回来。

这里给大家科普一个知识点。

在70年代,美国面临非常严重且长期的大通胀,这种通胀是提高利率也很难解决的。

因为美国人心里关于通胀的预期是根深蒂固的,毕竟这种情况持续了10好几年。

并且当时的美联储还不是一个独立的机构,货币政策需要看总统的脸色,紧缩的意志也不坚定。

经常就是象征性的紧缩一阵子,过后又开始宽松。毕竟谁都不想看到经济紧缩,甚至经济萧条出现在自己的任期内。

这种短期紧缩,长期宽松的政策,又更让人们相信通胀会长期持续下去。

通胀预期——要求更高的工资对抗通胀——更高的工资导致更高的通胀,这种死亡螺旋一直没能停下。

最后是总统卡特+美联储主席沃尔克的组合,才把通胀遏制住,而用到的方式就是长期的高利率外加持续的鹰派发言,让市场感受到,这次美联储是真的下决心治理通胀,这才扭转了死亡螺旋。

从那之后,沃尔克立住了美联储独立的人设,指引性的预期管理成为美联储的一大特点。(而卡特则因为紧缩导致的低迷经济环境,未能连任。)

所以对于投资者来说,联邦基金利率下调多少BP自然是重要的,但后面对于未来的指引性发言,同样值得关注。

1.1全球规模指数表现

上周,全球股票市场的表现还不错,基本上各个市场都在上涨。

其中,恒生指数的涨幅达到5.1%。

香港那边的利率水平一直对标美国,因为联系汇率制度的原因,所以在美联储降息的同时,香港那边也开启了降息,而且因为恒生的估值水平比较低,比美股便宜很多,所以同样是降息50BP,港股的上涨要强于美股。

另外,上周五LPR是没下调的,对于这部分的分析我放在后面,和房地产一起说。

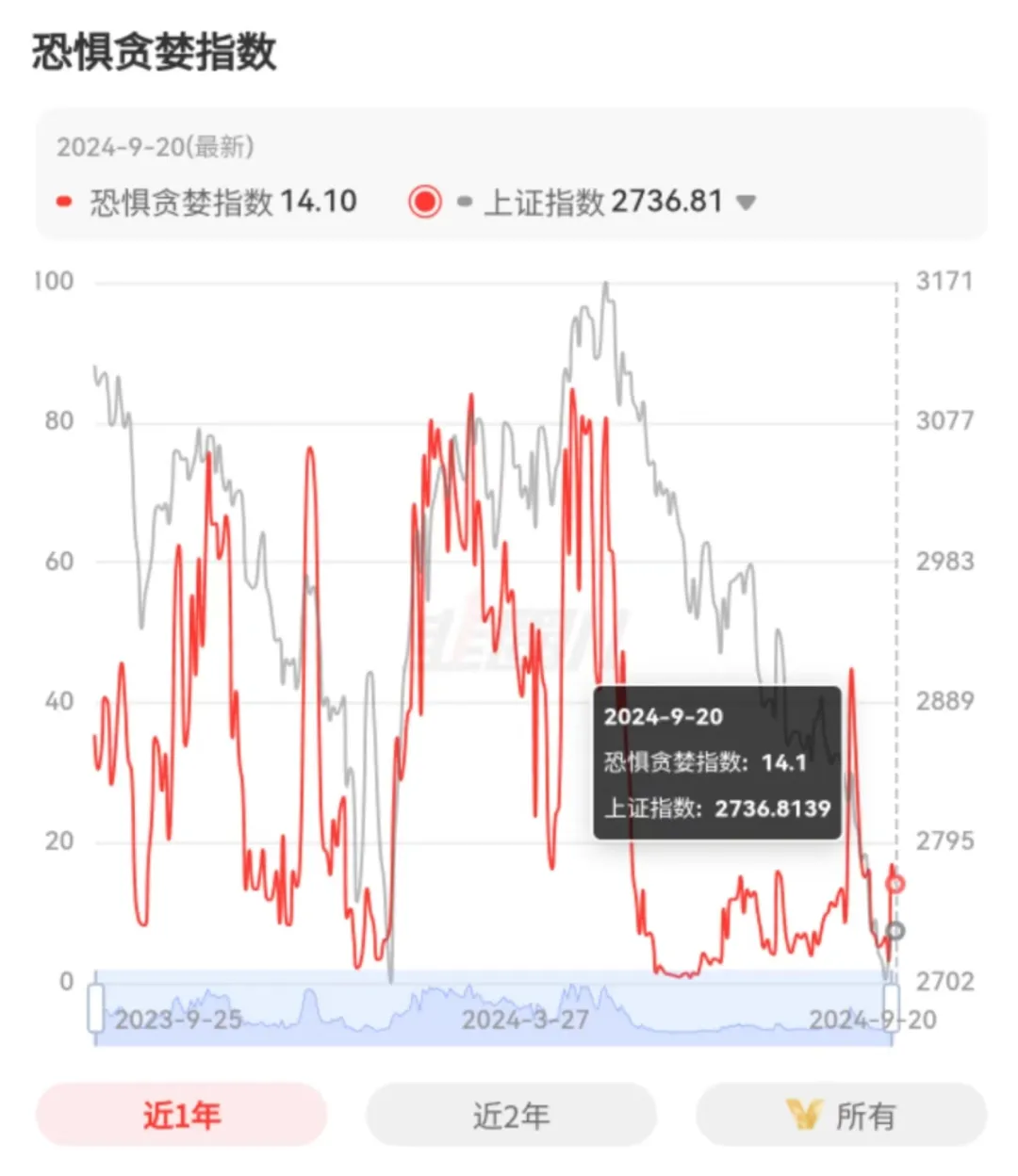

1.2 恐贪指数

上周恐贪指数小幅回升,最新的数值为14。

1.3 股债性价比

股债性价比继续新高,股票偏不便宜不好说,但长债是真的贵。

02

ETF规模变动与成交情况

上周百亿ETF共37只,千亿ETF共5只,而易方达的沪深300ETF,成为全市场第二只规模超2000亿的ETF产品。

得益于全球权益市场的良好表现,上周绝大多数百亿ETF净值实现上涨。

比较特殊的依然是易方达沪深300ETF,净值上涨一倍。

之前咱们说过,当基金份额出现合并或者拆分的时候,基金的单位净值就会出现上涨或者下跌。

显然,一周之内净值增长一倍,能出现如此夸张的涨幅,就是因为进行了基金份额的合并。

但是,易方达沪深300ETF这次的基金合并非常特殊,因为它不是简单的合二为一,而是通过“巧妙”的份额合并比例,将基金的净值,完美契合了沪深300指数的点位。

今天盘中我截了一个图,易方达沪深300ETF的价格,正好是沪深300指数的千分之一。

其实这种调整在ETF领域也不是第一次出现,之前也有过。

比如易方达的创业板ETF,在2011年年底的时候,为了贴近当时的创业板指数,特意向下调整了净值,

在2015年的时候,南方基金对于中证500ETF,也做出过针对性的净值调整。

从投资收益的角度上来讲,这种调整没有任何影响。

但是不可否认,调整之后,ETF产品对于指数的表达确实更直接了,能让投资者们,更好地理解ETF的特点,而且具有一定的投教意义。

未来,可能还会有更多的宽基指数,将净值与指数相对应。

比如,中证1000,指数4400多,而ETF的净值只有1.8。

2.1 规模指数ETF:

上周规模指数ETF的成交额出现了分化。

因为上周只有3个交易日,所以成交额同比下滑是比较正常的,我们能发现,上表中大部分ETF,成交额同比都出现了下滑。

只有沪深300是一个例外,除了易方达的产品由于份额合并的特殊原因,出现成交波动之外,其余两个沪深300ETF,也同时出现了成交暴增的现象。

根据以往的经验,成交额暴增大概率是因为国家队入场,并且周五也确实出现了国家队买入的迹象。

不过这又引出了几个新的问题——

1.除沪深300外,其余宽基并没有明显的成交放大,意味着国家队的重点放在了沪深300上。

2.沪深300ETF的份额没有明显增加,说明资金流入的同时,也在流出。

一个可能是卖出的对手盘同样很多,另一个可能就是国家队在高频做T,一边买一边卖,如果是这样,意味着国家队的手法出现了变化。

当然,现在还没办法说到底是什么原因,只能等等基金年报的信息披露了。

另外,还有一个小细节,就是上周嘉实的沪深300ETF,净值不涨还反跌0.04%,这是因为基金分红。

复权后涨幅依然是跟得上指数的,大家不用担心。

2.2 主要行业及主题ETF:

行业方面,房地产上周表现不错,两只ETF净值都上涨近7%。

这里主要还是因为降息等政策预期。

我们上周的文章说过,美股降息,对于美国的房地产市场是一个利好。

咱们跟对面的基本面确实有差别,但逻辑是一样的。

可能有人问了,LPR这不是没降吗?

是的,虽然LPR没降,但存量房贷利率的下调空间变大了。

举个例子。

假如银行的资产是100块,里面有30块是存量房贷,70块是其他贷款。

情况一,LPR直接下调1%,这意味着我100块的资产,每年的利息收入就会少1块钱。

情况二,存量房贷针对性的下调1%,也就是下调后面的加点,因为存量房贷只有30块钱, 这样算下来,我银行每年的利息损失就只有3毛钱。

所以,LPR不下降,很有可能是为了给房贷利率政策留空间,既能降低房贷压力,又不至于给银行太大压力。

当然,这一切都是我个人的判断。

2.3 其他ETF:

上周中概股的表现不错,中概互联和恒生科技,净值上涨幅度都在5%左右。

互联网公司的股价弹性还是比较大的,而且互联企业,通常会有部分来自于境外的融资,所以相对来说,对美联储降息的敏感度也更高。

另外就是红利了,几只红利ETF都涨超1%,煤炭涨近4%。

红利的逻辑之前的文章也讲过,就是债券票息下降,增加了股息的性价比。

03

基金公司ETF规模排名(剔除货币与债券类)

上周头部ETF管理人规模均出现增加。其中,华安基金的管理规模只增加了不到1亿。

我看了一下,主要是因为黄金ETF规模的下降,可能是因为部分布局黄金的资金选择了获利了结。

本文作者可以追加内容哦 !