整体评价:茅台中秋节大考虽有惊但无险,2024年的中秋节或许是一个难以忽视的拐点!

之所以说是拐点,在于市场割裂的反应。

一方面,悲观的情绪逐渐占据上风,“最惨淡的中秋节”,这句话频繁地出现在酒商口中。在宏观经济周期、行业下行周期和茅台自身周期调整“三期叠加”复杂市场形势下,今年5-6月份茅台酒价大幅波动进一步削弱了市场信心,具体表现为不少黄牛退出茅台市场,酒商不敢囤货、节前提前清货。

而另一方面,尽管市场普遍反馈动销缓慢、销量下滑、利润走低,但除整件飞天茅台酒下跌近200元/瓶之外,包括散瓶在内的整体价格并未发生恐慌性下跌,反而较为平稳地过渡至中秋。

从酒价上看,茅台的中秋大考似乎有惊无险,但从酒商反馈来看,却依旧难掩对后市的迷茫与担忧。酒价与市场的反馈为什么会产生如此巨大的偏离?看似平静的茅台酒市场之中,正在发生哪些细微的变化?

我们试图通过线上线下经销商,批发商,黄牛,老酒馆,电商平台头部商家更加全面的调研、最新的一手信息为大家的思考逐渐清扫盲区。

当然,更多的验证和答案,我们需要从茅台的实际投放以及后续的动作中去寻找。

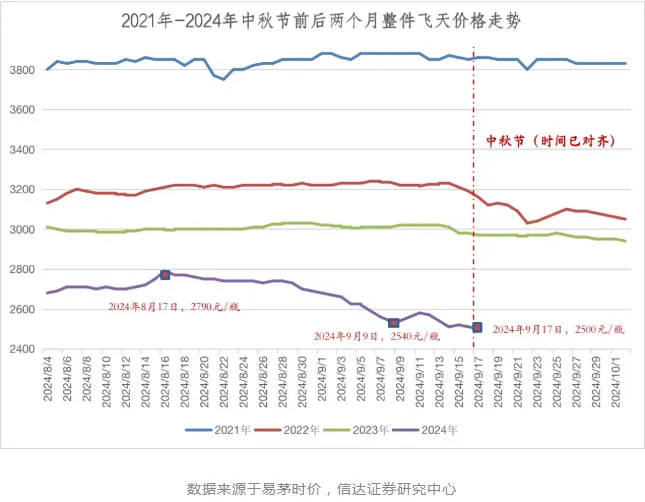

观察一:价格走势反常提前下跌,中秋旺季不旺。

与此前相比,2024年的中秋节行情体现为节前没有涨价,价格提前下跌,中秋旺季不旺,

前两年中秋节茅台酒价格走势是:节前一个月茅台酒价格季节性上涨,到节前一周需求高峰期过后价格开始下跌。

今年中秋节提前一个月进入下行通道,随着酒厂的调控,8月、9月份旺季两次量大投放价格跌280元/瓶左右,到货2-3天后价格又反弹几十元,涨涨跌跌,整箱价格逼近2500元/瓶心理防线价。

观察二:消费疲软,动销下滑明显,近4年最惨淡中秋节。

中秋节前我们通过线上问卷调查,线上电话会议,线下走访经销商,批发商(黄牛),老酒商,电商平台商家进行更加全面的闭环市场调研。整体反馈:“消费疲软,动销下滑明显?,近几年最差中秋节。”

线上电话会议覆盖范围包括北京,河南,江苏,安徽,湖南,上海区域经销商。线下调研包括走访百荣批发市场,高桥批发市场,河南经销商,茅台批发商(黄牛),从经销商与批发商的反馈来看,90%提及动销下滑幅度10%-20%,礼品需求萎缩明显,商务宴请需求受经济疲软和反腐政策影响大幅度下滑。

线上问卷调查主要以批发商、以及同时面向同行及终端的大小烟酒行为主,店内经营的产品主要为飞天、精品、生肖茅台酒等大流通产品,以及包括茅台在内的各类白酒品牌,部分受访者同时经营老茅台酒以及个性化茅台酒,涵盖范围主要以广东、北京、山东等省市的酒商为主(见我们调研问卷分析)。多数酒商反应,与去年中秋节前进行对比,今年在销量上有所下滑,其中65.37%的用户选择了同比下滑30%以上,高于经销商及批发商渠道数据。

观察三:茅台的长期价值不变,核心优势依然稳固。

尽管当下需求萎缩、动销缓慢、价格波动等不稳定因素影响市场预期,但市场反馈飞天茅台酒社交需求上具有不可替代性。更多体现在不论原箱和散瓶,尽管动销放缓,但市场依然能够消耗掉投放量。印证公司官方说的:茅台酒的基本属性没有变,基本需求面也没有变。

观察四:飞天茅台刚需,个性化产品滞销,茅台老酒量价齐跌。

酒商的产品结构发生变化,动销以飞天茅台酒为主,而高溢价的个性化产品如精品,生肖滞销,尤其是十五年,三十年年份酒销量大幅度下滑。叠加公司发货产品结构调整,个性化产品占比增加。整体表现为:动销以飞天为主。酒商利润变薄,利润跌幅高于销量跌幅,以及个性化产品价格反常现象。

观察五:为避免崩盘式下跌,公司调控手段多元化。

6月茅台价格大跌后,公司采取应对的措施,配合媒体的宣传,7月8月份茅台价格稳住中上涨。8月中-9月中旬以来的发货节奏,与价格变化实时调动。

调控一:投放节奏:分批发货,8月份主要为8月20日左右、8月底两批到货;9月份为月初到货一批,而部分大商的第二批货预计中秋后、国庆前陆续投放来调控发货节奏。

调控二:投放量:8月份货,精品,生肖和散花等个性化产品增量。9月份减少1*12大箱的供应,散茅的价格会和箱茅的价格差收窄。

调控三:除了经销商渠道外,商超、电商并未大规模放量。部分企业团购渠道拿货量同比减少一半,贵州国资旗下的特产"葫芦娃"平台尚未投放。巽风数字世界375巽风仍在持续投放,近一个半月新增合成3万瓶左右。

过去两年,茅台酒厂形成社会经销商、商超、电商、自营店、I茅台、团购客户六大核心渠道生态。但今年发生了变化,茅台在公开多个场合中,没有提到“团购”这一渠道。

2024年中秋节后市场预判

在“三期叠加”复杂市场形势下,短期供需矛盾仅靠调节投放量和投放节奏只能解决“术“层面”,价格依然在下行的趋势,解决供需适配痛点问题的转型势在必行。

于茅台而言,后续的价格风险因素在于:

多个渠道未投放的量如何分配?

传统经销商渠道的量在贵州茅台整体投放量中大概占比 1/3,而贵州“葫芦娃”平台、团购等渠道的量将在何时以何种方式投放?

这将极大地影响到黄牛体系的动作。

非标放量不可持续

非标放量增加后价格下跌,将会影响茅台的产品价格体系,四季度“控飞天增非标”这一方式是否还能奏效存疑。

预判一:价格不稳,硬着陆还是软着陆取决于公司调控。

在“三期叠加”复杂市场形势下,短期供需矛盾仅靠调节投放量和投放节奏只能解决“术“层面”,价格依然在下行的趋势,解决供需适配痛点问题的转型势在必行,价格软着陆乃顺势而为,是公司相对明智之选。

预判二:飞天茅台挺价,与个性化茅台陷入价格混乱期。

飞天作为标杆产品,是茅台酒市场的最后一道防线。飞天的价格,既支撑着茅台非标体系,也对茅台大容量等开发产品的价格造成影响,因而茅台将继续控价。

近一个月,燕京八景、厚德致远等产品均下跌了100元左右/瓶,6L大飞天从41000元跌至40000元。

随着市场持续低迷,需求走低,飞天茅台控量,其他产品保持或增加投放量的情况下,个性化茅台价格将进一步走低,飞天茅台与个性化茅台之间的价差缩小。

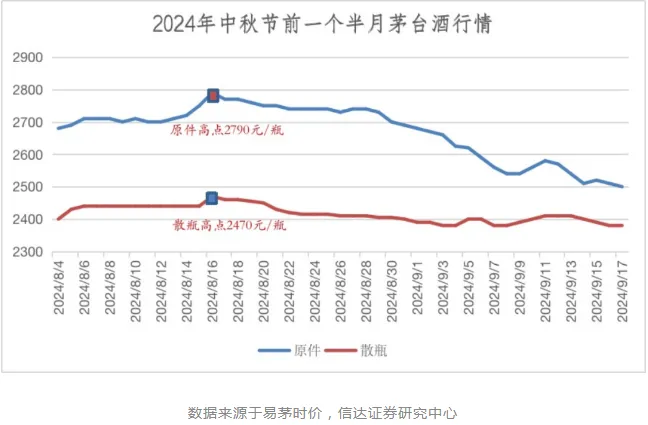

预判三:整件和散飞价格剪刀差收窄,巨大价差成为历史。

中秋节公司调整小箱和大箱的发货比例,减少大箱茅台的量,二季度取消了拆箱政策,成箱和散飞价格剪刀差由原来的300多元,8月16日(整箱2790元/瓶,散瓶2470元/瓶)缩小到120元左右(9月15日整箱2510元/瓶,散瓶2390元/瓶)。

整箱和散飞价格差是2021年茅台抑制市场价格飞涨出台权宜之计,现在行业下行,消费疲软,缩小成箱和散飞价格差有利于市场健康良性发展,毕竟多了一个空箱子如此大价差不符合市场规律。

预判四:茅台酒提价的必要性&可行性。

飞天茅台出厂价与零售价还有巨大空间,虽然2023年11月份已经提过出厂价,茅台历史上也没有如此频繁提价,但茅台提价具有一定的必要性与可行性。

假定茅台2025年营收增速10%左右,如果仅靠量的增长,预计茅台酒投放量接近5万吨左右,结合2020年基酒产能,以及茅台近几年按照年增加2000-3000吨有节奏投放,在消费环境下,价格压力骤增,既不利于市场信心稳定,不利于健康可持续发展。要实现明年2025年营收增速10%左右,量价齐升是最优选择,因而茅台酒提价有其必要性。

1499元飞天对大多数消费者已经形同虚设,顺势提高出厂价200-300元/瓶,或进一步降低经销商渠道与直营渠道体系的出厂价之差,不仅能给公司直营体系带来营收增长,缓解经营压力。还离现在实际成家价还有500元以上安全距离,因而茅台提价有其可行性。

预判五:茅台2025年主动降速。

《茅台传》251页提到:在茅台酒的历史上,有四个年份出现了严重的销售危机,分别是1989年、1998年、2008年和2012年。它们的出现均与当时的经济形势和国家政策相关。

在上一轮白酒行业周期,2013 年8 月茅台管理层提出:茅台”三个转型 , 五个转变”。2013年12月经销商年会上管理层提出“2014生产和销售收入上与 2013 年‘有一定幅度的增长。

7月24日,贵州茅台酒2024年半年市场工作会上茅台明确提出,宏观经济周期、行业下行周期和茅台自身周期调整“三期叠加”复杂市场形势下,在“三期叠加”复杂市场形势下,解决供需适配痛点问题的转型势在必行。“道”的层面要主动向“新商务”转型,做好“三个转型”“术”的层面,要围绕“四个聚焦”打。

茅台调整2025年营收增速目标符合目前的经济形势和行业发展现状,有利于健康可持续发展,预估2025年营收增速不超过10%。

过去几十年,白酒行业经历了几轮调整,每一次茅台都以较强的定力和实力平稳穿越周期,并获得了更好的发展。

相较于以往,尽管当前的形势更加复杂,但当下的茅台拥有更强的核心竞争力、更优的市场渠道生态和更足的风险防范韧性。

有很多底牌包含不限于出厂价与零售价还有巨大空间,公司调控手段多样性和主动性,提价,国际化市场增量,文创产品&封坛酒推新,极端情况下,#开放计划外经销权等底牌!

有信心、有实力、有能力穿越本轮周期。

本文作者可以追加内容哦 !