2024年5月23日,健尔康医疗科技股份有限公司(以下简称:“健尔康”)沪市主板IPO注册生效。

财闻网了解到,健尔康是一家主要从事医用敷料等一次性医疗器械及消毒卫生用品研发、生产和销售的高新技术企业,公司产品根据使用用途分为手术耗材类、伤口护理类、消毒清洁类、防护类、高分子及辅助类和非织造布类六大系列。

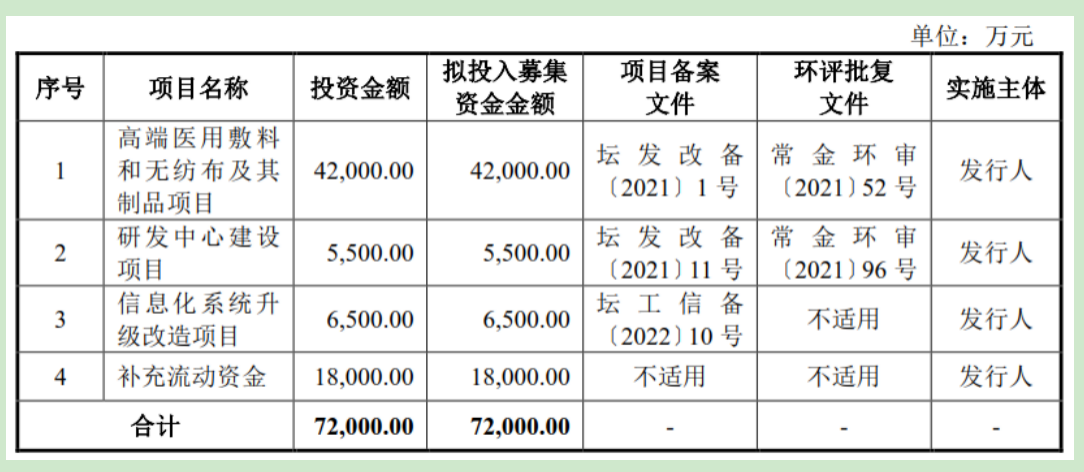

健尔康此次IPO拟募集72,000.00万元,42,000.00万元用于“高端医用敷料和无纺布及其制品项目”;5,500.00万元用于“研发中心建设项目”;6,500.00万元用于“信息化系统升级改造项目”;18,000.00万元用于“补充流动资金”。

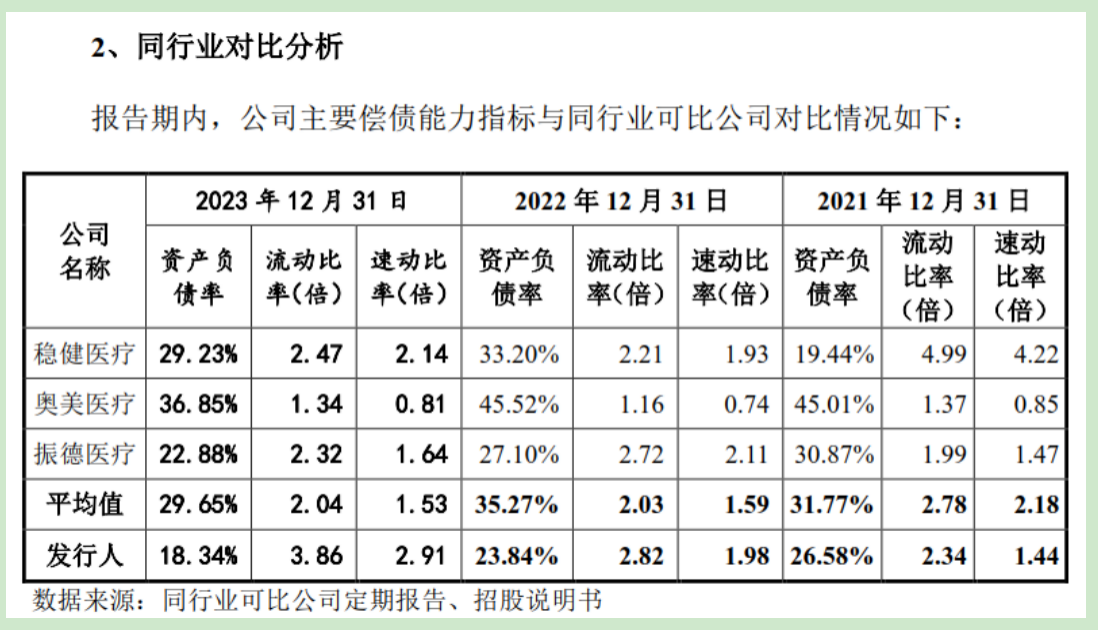

值得注意的是,据健尔康透露,公司2023年负债率远低于同行均值,约为18.34%,同行均值为29.65%,在招股书中,健尔康一边表示公司偿债能力较强,一边强调公司流动比率、速动比率逐年升高,主要是因为融资渠道较为单一,报告期内公司仍存在为补充流动资金、提高经营效率而借入金额较大的银行短期借款。

除偿债能力引人注意外,公司在排队期间被交易所问及收入波动、固定资产和产能变化、销售及研发费用,甚至交易所询问公司是否存在销售无证医疗器械的情形。同时交易所还关注到公司和香港联赛及其关联方的关系。

持续提升的偿债能力

据健尔康招股书内容,报告期内,公司资产负债率逐年降低,分别为26.58%、23.84%、18.34%,明显低于公司披露的行业均值。

但健尔康同时强调,公司同期内流动比率、速动比率逐年升高,主要系公司经营状况虽稳步向好,偿债能力大幅改善,但由于公司融资渠道较为单一,报告期内公司仍存在为补充流动资金、提高经营效率而借入金额较大的银行短期借款。

报告期内,伴随公司业务规模持续扩大,经营积累不断增加,新建固定资产陆续完工,公司逐步归还银行贷款,偿债能力相应得到改善。

提及归还银行贷款,健尔康在招股书中表示,报告期内,公司主要通过短期借款满足公司日常经营需求和提升经营效率,因此取得借款收到的现金为筹资活动现金流入的主要组成部分。随着公司经营业绩的稳步提升,公司经营活动产生的现金流逐步充裕,故公司各期的短期借款金额整体呈下降趋势,报告期各期取得借款收到的现金分别为5,000.00万元、12,000.00万元和0.00万元。

报告期内,公司筹资活动现金流出金额分别为7,157.47万元、14,456.82万元和3,269.38万元,主要为公司经营业绩提升,公司为优化资本结构、降低负债成本,从而偿还银行贷款所支付的现金,筹资活动产生的现金流量净额分别为-1,857.47万元、-2,456.82万元和-3,269.38万元。

健尔康表示,截至报告期末,公司偿债能力指标总体稳健,财务风险较低,公司流动性不存在重大风险。

收入波动,销售资质引问询

进一步聚焦健尔康现金流,2021年至2023年,健尔康经营活动产生的现金流量净额分别为7,060.06万元、16,301.45万元、15,780.32万元;期末现金及现金等价物余额分别为9,545.73万元、17,824.92万元、22,435.48万元。

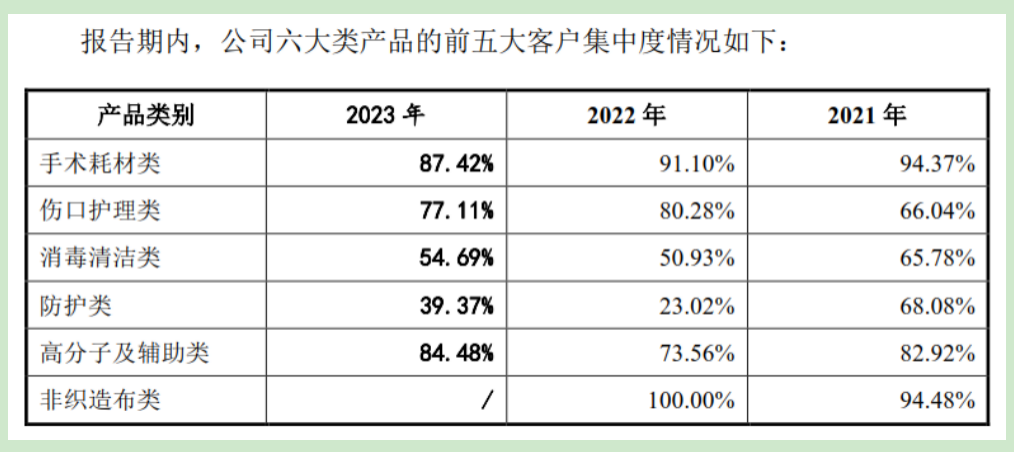

交易所下发的关注函关注到,健尔康说明了各类产品前五大客户情况,其中手术耗材类产品前五大客户销售占比达到90%,集中度较高且各年波动不大,客户均为境外OEM客户,但部分产品前五大客户集中度较低且各年波动较大,客户既存在境外OEM客户也存在境内客户。

报告期内健尔康非终端前五大客户销售占比为16.34%、2.98%以及4.54%,变化较大,其中江苏苏美达纺织有限公司仅在2020年采购健尔康口罩产品,销售占比为11.01%;报告期内健尔康伤口护理类的主要销售产品为纱布片和纱布卷,其中纱布片2020年单价较高是因为小包装型号的纱布片单位售价相对较高,而纱布卷报告期内单价逐年降低的原因是客户采购小尺寸纱布卷的比例持续增长。

报告期内,公司湿巾产品各期收入分别为4,123.89万元、4,522.92万元和1,665.24万元,2022年公司的湿巾产品销量较低,主要原因为湿巾产品市场竞争激烈,客户订单减少所致;报告期各期,公司水刺无纺布各期收入分别为5,234.98万元、1,134.53万元和104.67万元,2021年及以后水刺无纺布的下游市场竞争较为激烈;报告期内,公司润滑剂产品各期收入分别为3,983.56万元、5,153.65万元和5,771.42万元,需求量较稳定,收入规模在报告期内实现较好增长。

交易所要求健儿看说明不同类产品客户集中度差异较大的原因,部分产品是否仅销售给固定客户,是否存在客户集中的风险;江苏苏美达纺织有限公司的基本情况,2020年大量采购健尔康口罩产品后的终端销售情况,所涉销售款项的结算方式以及回收情况。

纱布片和纱布卷的单价变动理由是否存在矛盾,两款产品的使用场景以及原材料构成情况,是否均受到棉纱原材料价格上涨的影响,2022年两款产品毛利率波动方向相反的原因;对于湿巾、水刺无纺布产品等收入大幅下降的产品,结合在手订单和最新销售数据说明健尔康未来的销售策略、是否存在持续下滑的可能;润滑剂产品的使用场景,是否为下游应用中的刚需产品,报告期内收入保持稳定且有一定增长的原因;结合可比公司2022年经营业绩情况,进一步说明健尔康报告期内各类产品收入波动是否符合行业波动趋势,截至本问询函回复,健尔康最新的财务业绩情况。

健尔康报告期内公司以OEM外销为主,主要客户为境外面向全球供应链采购的大型医疗器械品牌商。健尔康手术耗材类产品包括手术巾和纱布垫,是公司传统优势业务之一。美国是目前全球最大的医疗器械市场,公司的手术巾和纱布垫主要销往美国,应用于终端医疗机构。公司已与多个美国知名医用敷料品牌商建立了长期稳定的合作关系,公司的手术巾和纱布垫主要客户包括Cardinal、Medline、Owens&Minor、Mckesson等,故境外销售比例较高。其余产品也详细披露了销售情况。

关于六大类产品的前五大客户集中度情况,健尔康表示不存在部分产品仅销售给固定客户的情况。

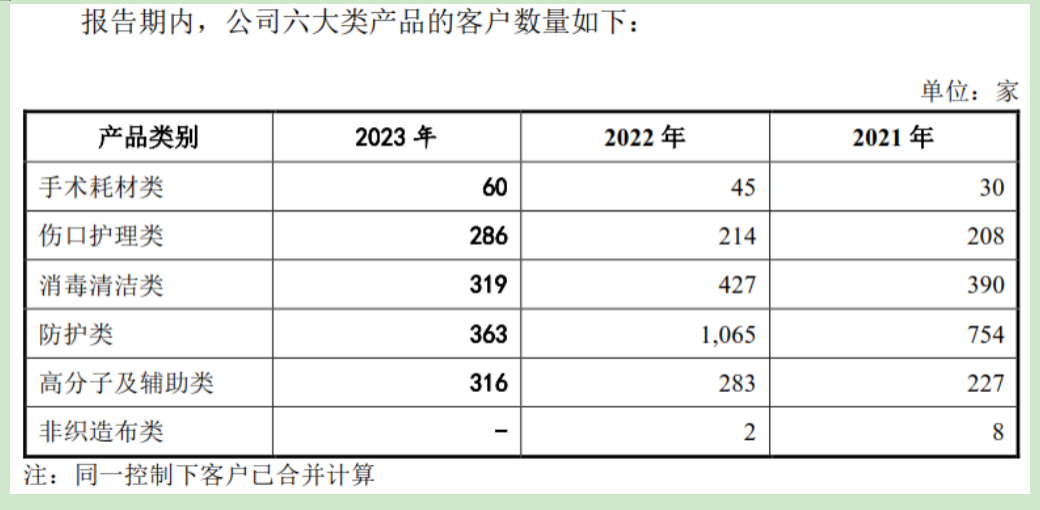

健尔康表示报告期内公司经营规模整体呈上升趋势,手术耗材类、伤口护理类、高分子及辅助类产品的客户数量均有所增加;防护类产品下游需求分散,各年客户数量变动较大,2023年防护类产品下游需求减少,客户数量下降;消毒清洁类产品客户较多,数量波动与各年度需求相关;非织造布类产品的客户逐年减少,至2022年仅剩2家,主要系报告期内健尔康非织造布类产品以自用为主,2021年以来随着市场需求减少,公司对外销售规模逐年减小。2023年公司生产的非织造布类产品均为自用,无对外销售,随后公司披露了六大类产品前五大客户具体情况。

关于江苏苏美达纺织有限公司2020年大量采购健尔康口罩产品后的终端销售情况,所涉销售款项的结算方式以及回收情况,公司表示向苏美达合计销售金额为17,878.25万元(不含税),所涉销售款项通过对公账户转账并已在当年全部收回。

至于纱布片和纱布卷的单价变动理由是否存在矛盾,两款产品的使用场景以及原材料构成情况,是否均受到棉纱原材料价格上涨的影响,2022年两款产品毛利率波动方向相反的原因,公司表示纱布片和纱布卷的主要材料均为纱布棉纱或纱布坯布。但是,纱布片和纱布卷的原材料构成存在一定差异。报告期内,纱布片生产成本-直接材料中辅助材料成本占比分别为25.29%、26.44%和27.93%,远高于纱布卷的辅材占比,主要系纱布片包装较纱布卷复杂。

公司纱布片和纱布卷产品销售单价波动主要受成本上涨、产品销售结构、汇率波动等因素影响。报告期内,公司纱布片和纱布卷的单价变动理由不存在矛盾,并给出具体原因分析。其余问题健尔康也一一做出回复。

最后关于公司2023年经营业绩情况,健尔康表示,2023年度经营业绩同比下降,主要系公司毛利率相对较高的防护类产品销售收入下滑,但公司手术耗材类、伤口护理类、高分子及辅助类等传统优势产品业务线收入稳步增长,从而导致公司营业收入略有下滑,同时受汇兑收益同比下降影响,净利润下滑幅度相对较高。

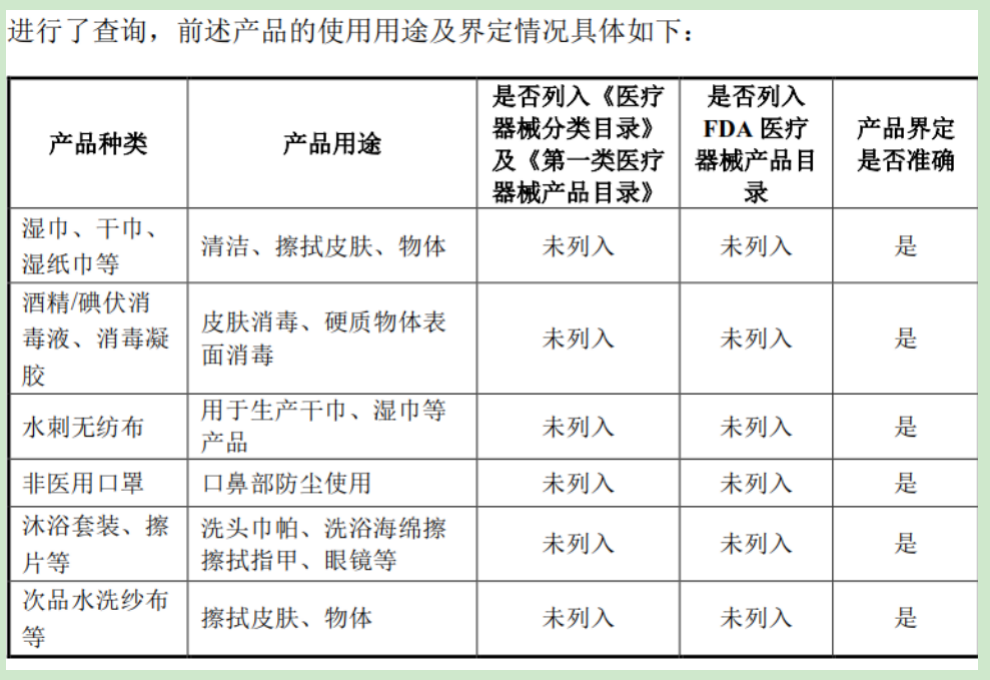

至于交易所关注的健尔康是否存在销售无证医疗器械的情形,公司表示,健尔康境内销售的医疗器械产品均已取得相应《医疗器械产品注册证》或完成第一类医疗器械产品备案,健尔康境外销售的医疗器械产品均已取得销售所在地区所需的上市认证、注册或备案,健尔康不存在销售无证医疗器械的情形。

香港联赛入股健尔康,陈国平代持且款项为借款

交易所关注到,2006年入股健尔康,持有公司30%股份的香港联赛,相关股权为代陈国平持有,其入股健尔康的资金900.00万元实际来源于陈国平向其朋友刘春华控制的香港公司KINGSTAR的借款;2020年和2021年,健尔康与香港联赛的全资子公司湖北联赛和关联方武汉联威存在关联采购、销售及租赁口罩生产设备的情形。

健尔康与湖北联赛2003年即开始合作,报告期内健尔康主要向其采购口罩半成品等口罩原材料,2020年和2021年关联采购金额为2,057.49万元和60.65万元,2022年未见采购,另外2020年健尔康关联采购单价大于第三方单价。

健尔康与武汉联威2008年即开始合作,报告期健尔康主要向武汉联威销售口罩产品,2020年关联销售金额为1,262.60万元,2021年交易金额较低且2022年未见销售,关联销售单价低于第三方客户。

2020年湖北联赛无法正常生产,因此健尔康租赁其口罩机以保证社会供应,支付租赁口罩租金4,266.64万元,租金经过两次调整;在2020年健尔康存在利用个人账户收取少量货款的情形。

交易所要求健尔康说明陈国平同香港联赛股东的关系,选择其代持股权而不是借款方KINGSTAR代持的原因,陈国平归还相关借款的时间及资金来源;与湖北联赛、武汉联威在报告期前的合作情况,交易内容和交易规模;报告期内仅在2020年存在较多采购和销售的原因,合作历程是否发生了变化。

说明湖北联赛将口罩机租赁给健尔康的合理性;2020年健尔康关联采购和销售的具体月份,实现产品物流的具体方式,关联方销售口罩半成品又采购成品口罩的原因及合理性,所涉款项是否均已通过对公账户收取或支付;选择交易时间相近且为同类产品的第三方销售和采购价格,进一步对比说明健尔康关联交易的价格公允性。

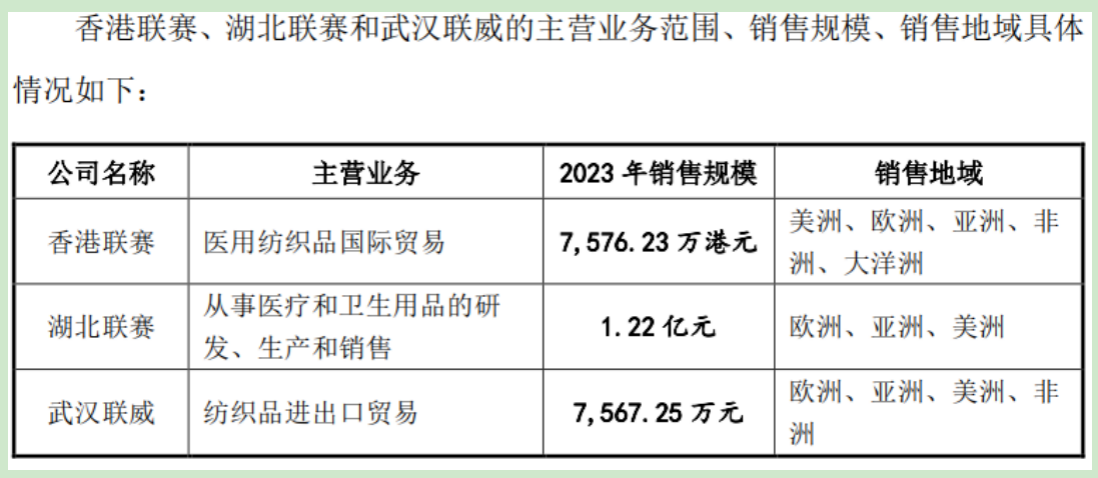

健尔康表示,香港联赛、湖北联赛和武汉联威与健尔康业务存在一定交叉,香港联赛、湖北联赛和武汉联威与健尔康经营地域不存在明显交叉。关于借款,香港联赛股东分别为夏新明、宁海波和王春华。

关于陈国平与香港联赛的关系,陈国平和香港联赛的控股股东、实际控制人夏新明相识逾20年,双方系朋友关系。

陈国平认为香港联赛对于办理外商投资事项的相关流程较为了解,陈国平与香港联赛的实际控制人夏新明协商,由香港联赛代其向公司增资并持有公司股权。在陈国平就代持事项与香港联赛达成一致后,因香港联赛资金紧张,陈国平向资金更为充裕的KINGSTAR借款,由KINGSTAR将该等资金提供至香港联赛用于对健尔康的出资。

陈国平委托香港联赛代为出资的资金系来自于其向朋友刘春华控制的香港公司KINGSTAR的借款。2006年12月、2007年1月、2007年6月,陈国平分期归还了全部900.00万元借款。陈国平的还款资金来源为其自有资金,不存在陈国平占用健尔康资金的情形。

关于报告期内仅在2020年存在较多采购和销售的原因,合作历程是否发生了变化,2020年前,健尔康口罩业务规模较小,健尔康根据客户订单需求向湖北联赛采购少量口罩;2020年,健尔康口罩订单需求激增,导致口罩原材料及口罩半成品的采购量和采购金额大幅增长,2020年健尔康向湖北联赛采购口罩原材料、口罩半成品主要用于应急生产,故双方交易金额较2020年之前有较大提升。

随着健尔康口罩产能的提高,同时为减少和避免关联交易,健尔康主要向其他非关联第三方采购口罩半成品及原材料,2021年除了因即时产能限制向湖北联赛采购了少量口罩半成品外,健尔康未再与湖北联赛发生交易。

健尔康与武汉联威于2008年开始业务合作,合作期间内武汉联威主要向健尔康采购医用脱脂棉卷,交易金额较小;2020年,武汉联威因下游客户口罩需求激增,故向健尔康采购口罩用于销售,双方交易金额较2020年之前有较大提升;2022年开始,健尔康为减少和避免关联交易,未再与武汉联威发生交易。

健尔康强调,公司与湖北联赛、武汉联威历史上合作均系各方开展正常经营的业务往来,2020年健尔康向其存在较多采购和销售主要是各方业务需求较大所致。健尔康为减少和避免关联交易,2022年以来不再与湖北联赛、武汉联威发生交易往来。

最后,健尔康表示,健尔康租赁湖北联赛口罩机系考虑当时特殊的政策和市场环境以及双方供求关系等而发生的正常业务往来,湖北联赛将口罩机租赁并运送至健尔康生产经营地,健尔康于自有生产场所进行生产,具备合理性;同时公司表示,湖北联赛销售口罩半成品、武汉联威采购口罩成品均系其与健尔康业务需要所进行的正常交易往来,具备合理性。健尔康与湖北联赛、武汉联威的关联采购和销售交易所涉款项均通过对公账户收取或支付。

公司表示,2020年健尔康向湖北联赛采购口罩半成品价格与交易相近时间向其他第三方采购价格存在一定差异具备合理性,价格公允;向湖北联赛采购熔喷无纺布价格与向其他第三方采购价格存在差异具备合理性,价格公允;向湖北联赛采购PP纺粘无纺布的价格合理,具有公允性。关于其他问题健尔康也一一做出回复。

最后选择交易时间相近且为同类产品的第三方销售和采购价格作为对比,健尔康向湖北联赛采购和向武汉联威销售价格与其他第三方存在差异的情况具备合理性,符合商业逻辑,价格公允。

本文作者可以追加内容哦 !