美联储一降息,大家是不是觉得港股又行了?大家对港股的热情恢复了吗?(信息来源:美联储议息会,发布时间北京时间20240919)。

可能有些小伙伴们会觉得港股投资可以选择恒生科技指数相关的资产,其实啊,港股除了恒生科技指数,港股的红利类资产或许也值得关注。

凭什么这么说?

首先,较重要的逻辑就是美联储降息或利好港股。主要是因为港股作为离岸市场,背靠内地、联通全球。此外,由于香港市场的外部流动性敏感性,以及香港实行的联系汇率制度,港股对美联储的降息反应更为敏感,因此其市场弹性可能也比A股更大。

与此同时,港股的红利类资产不仅对外有望受益于全球资金的流动性宽松,对内还吸引了境内南向资金的大规模流入。

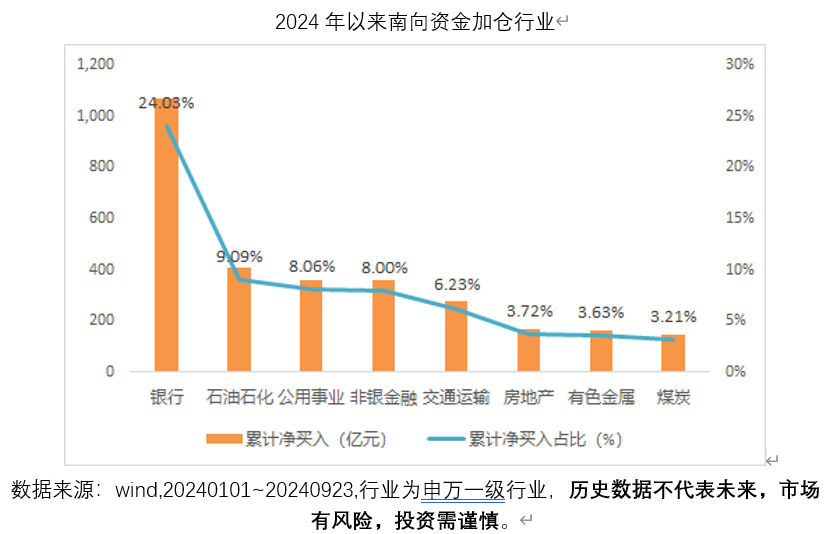

2024年以来,4481.6亿元南向资金加速流向港股,而且这些资金加仓的方向也主要是港股的红利类资产。(数据来源:wind,20240101~20240923,行业为申万一级行业。历史数据不代表未来,市场有风险,投资需谨慎。)

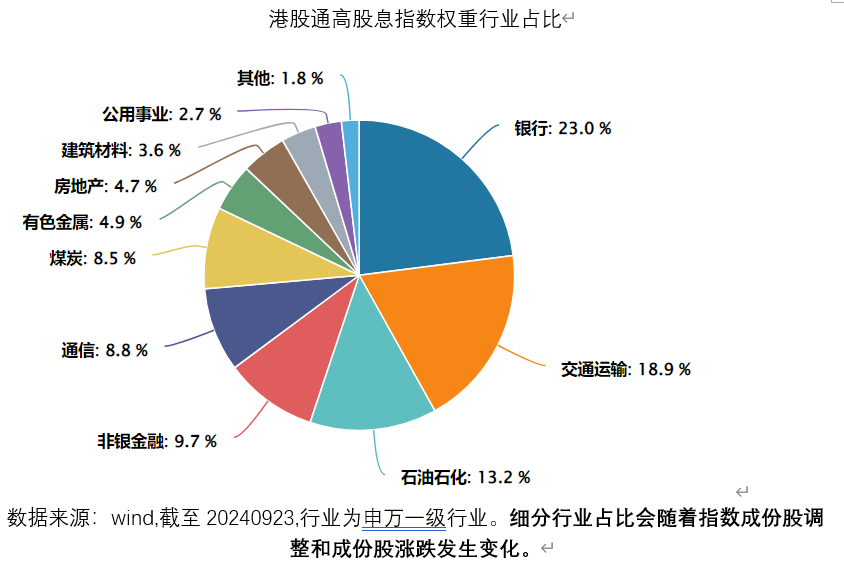

例如,中证港股通高股息投资指数(以下简称“港股通高股息指数”)就包含了不少港股高股息个股,其主要权重行业与南向资金加仓的方向重合度较高。

当然,这些资金对港股高股息资产的偏爱不是没有道理的,主要有三个逻辑——

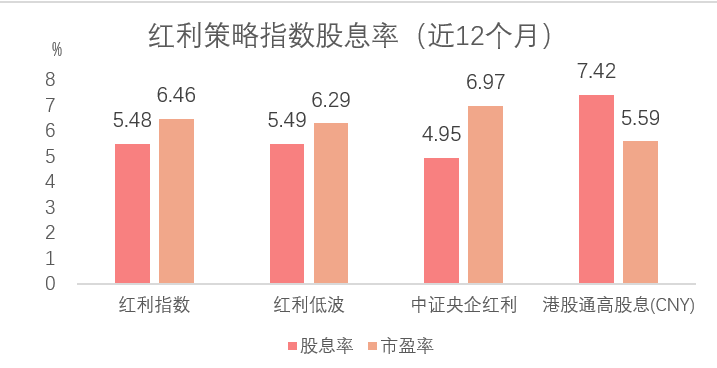

第一,更低的估值和更高的股息率。以港股通高股息指数为例,市盈率仅有5.54倍,处于近10年42%的分位值,股息率达到7.42%,显著高于A股的部分红利类指数,港股高股息资产具有一定的吸引力。

数据来源:wind,截至20240923,中证港股通高股息指数(930914)、上证红利指数(000155)、红利低波指数(H30269)及中证央企红利指数(000922)历史数据不代表未来,市场有风险,投资需谨慎。

第二,政策支持。政策风向鼓励上市公司进一步提高分红水平,2024年以来,多个重要的中央文件均提到上市企业要积极提升经营效率、收益率及分红水平,要求上市公司制定积极、稳定的现金分红政策,这有助于港股的AH股上市公司维持并进一步提升分红率。(信息来源:《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》,发布时间20240412)

第三,保险等中长线资金的配置需求。“资产荒”背景下,当前市场对于确定性相对较高的资产有一定需求,而高股息股票一定程度上正好可以满足此需求。

而且会计准则变化或进一步利好险资为代表的长线资金系统性增配高股息资产。2024年前7个月,保险公司的保费收入同比增长了10.85%,显示出配置需求的旺盛(信息来源:国家金融监管总局,发布日期2024年8月26日)。同时,由于国债收益率的下降,保险公司需要寻找有望带来更高收益率的资产来匹配其负债成本,港股的红利资产对保险这类更长期的资金来说可能仍然具有一定的吸引力。

怪不得这么多资金会选择港股红利类资产,这类资产不仅能够有望受益于全球的流动性宽松,也吸引了南向资金尤其是中长线资金的大幅流入,目前相比A股的红利类指数,还有更低的估值和更高的股息率,你想不想趁这个时机配置一部分港股的红利类资产呢?

不妨可以考虑和港股通高股息指数相关基金,或许能够和长线资金作伴,一起长期持有吃股息~

$港股通红利ETF(SH513530)$

$华泰柏瑞港股通红利ETF联接基金C(OTCFUND|018388)$

$华泰柏瑞上证红利ETF联接C(OTCFUND|012762)$

风险提示:以上内容仅作为投资者教育,内容具有时效性,不作为任何投资建议或承诺及法律文件,亦不构成基金宣传推介。文中数据仅为历史数据,不代表未来,不作为基金业绩表现的承诺或保证,请投资者关注投资风险。投资人购买基金时候应详细阅读该基金的基金合同和招募说明书等法律文件,了解基金基本情况。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金有风险,投资需谨慎。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资者在投资基金前,需充分了解基金的产品特性,并承担基金投资中出现的各类风险。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

本文作者可以追加内容哦 !