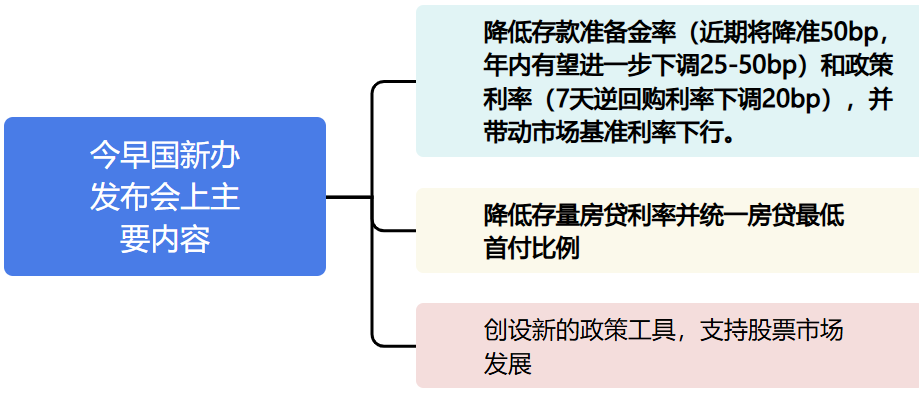

盘前央行官宣,近期将降准50bp,向市场提供长期流动性约1万亿元,年底前可能还会择机再降准0.25-0.5个百分点。大A今日开盘就一改往日扭扭捏捏震荡态势,直接高开。本文也将全面帮大家梳理一下降准后哪些板块或将受益!

那么在最开始先简单科普一下什么是降准?

降准呢降得就是存款准备金率,也就是商业银行存到央行的准备金占其存款总额的比例,降准也就意味着商业银行需要上交央行的金额变少了,放贷的钱也就变多了,市场上也就有了更多的流动性。

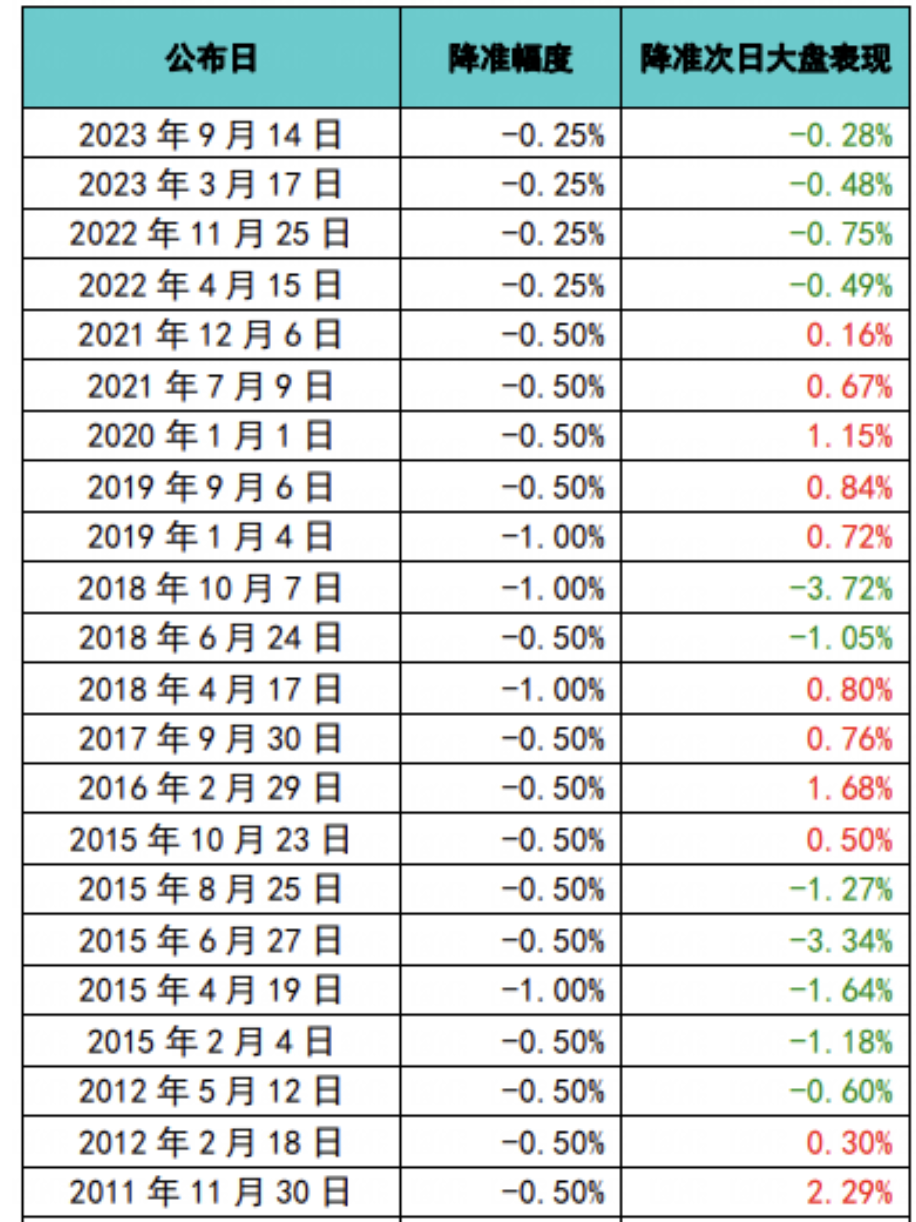

回顾历史,央行宣布降准后的首个交易日并非高歌猛进,相反而是涨跌各半。

数据来源:Wind,降准统计中未包括定向降准与全面+定向降准。

那么本次降准会给当前相对沉寂的市场带来多少水花呢?

本轮降准、降息、降存量房贷利率,货币宽松力度还是非常超过市场预期,今日10年期国债收益率早盘一度下行至历史新低2.00%关口,预计市场利率中枢将整体下移。今日发布会上,潘行长称在年底仍有望进一步降准,国内货币宽松力度明显加大,叠加日前美联储降息,市场流动性困境有望获得反转,此外也大幅降低了企业融资成本,对那些高研发投入的科创企业无疑是一个巨大的利好。

本轮降息+降准周期,什么类型资产有望率先受益?

1、受融资成本降息直接受益的科技成长板块

(1)历史表现来看,降准后成长风占优

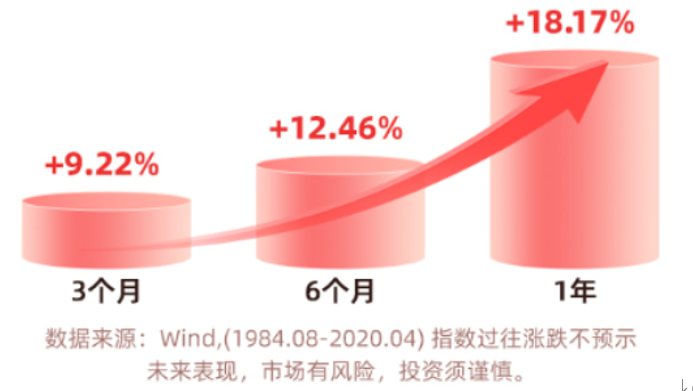

从2015年以来历次全面降准后3个月各类资产涨跌幅来看,股债表现均较好,中小盘指数表现突出;行业及风格来看,科技、成长、中小盘风格标的表现亮眼。

(2)科技赛道属于利率敏感型行业,有望受益于降息降准周期

基本面上看,当前科技受产业趋势和政策推动显著,降息降准后流动性充裕背景下,景气度有望延续走强:此外,科创标的研发投入普遍较高,因此对资金的需求较大,降息降准背景下,企业融资成本显著下降,有望直接受益。

2、对全球流动性高敏感度的港股板块

内外部流动性宽松后,影响港股市场资金面的不确定性逐步消退,港股或率先反弹,且在流动性推动下弹性或好于A股。

历史上,美联储每轮首次降息后,恒生指数平均涨跌幅表现:

此外,香港医药、港股科技等板块行业周期已见底,当前回调已充分且回报率有所提升,在流动性改善的复苏行情下已率先启动。

如何一键布局利率敏感性的硬科技板块呢?

科创100ETF基金(588220)紧密跟踪科创100指数,一键配置科创板硬科技标的,囊括新质生产力核心方向。上交所数据显示,今年上半年,科创板研发投入再创新高,累计投入超780亿元,同比增长约10%,研发投入强度中位数达12%。随着美联储降息的落地,A股面临的内外部流动性环境有望边际改善,市场结构性机会有所增加,科创板新质生产力方向或为市场新一轮主线。

相关产品:

鹏华上证科创100ETF联接C(019862)

鹏华上证科创100ETF联接A(019861)

港股通医药卫生ETF发起式联接C 021089

港股通消费ETF联接C 016953

港股通科技ETF发起式联接C 021295

基金有风险,投资需谨慎!

本文作者可以追加内容哦 !