动力煤

截至 2024 年 9 月 20 日,秦港 5500K 动力末煤平仓价 866 元/吨,周环比上涨 9 元/吨,周涨幅 1.05%。产地价格全面上涨,晋陕蒙三省煤矿开工率为 83.2%,环比+0.5pct。需求方面,当前电厂日耗水平处于历史偏高水平,库存绝对数偏高但库存可用天数处于历史同期偏低水平,电煤需求表现出较强韧性.

焦煤

截至 9 月 20 日,京唐港主焦煤库提价 1770 元/吨,环比持平,产地价格表现平稳。本周焦炭价格上涨而螺纹钢价格小幅下跌,截至 9月 20 日,山西临汾一级冶金焦出厂价 1650 元/吨,环比+50 元/吨,螺纹钢现货价格 3310 元,环比-10 元/吨(-0.3%),钢企利润走阔下复产预期增强,而焦炭在提降过程中有所减产,截至 9月 20 日,焦化厂产能开工率为 72.9%,周环比-0.4pct,随着本周日均铁水产量继续上涨,焦炭第一轮提涨落地。

我们正处在能源大变革时代,煤炭或仍处于黄金时代

煤炭的供给紧张表现为多个方面,一是双碳政策背景下产能控制严格,而安监与环保政策的趋严挤出超产部分;二是供给呈现区域分化,随着东部地区资源减少以及山西进入“稳产”时代,开采难度或逐步加大,国内产能进一步向西部集中,加大供应成本;三是开采深入及安全标准提高后,焦煤开采难度加大,欠产或将成为新常态,资源稀缺性将体现更为明显。

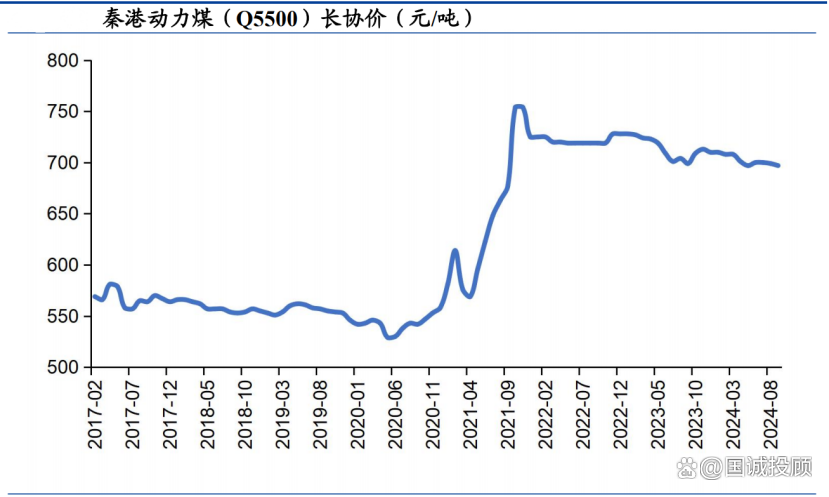

煤炭作为主要能源的地位短期难以改变,叠加发电量持续增长,煤炭需求展现较强韧性。在宏观经济偏弱、水电显著增多、新能源高速发展及进口煤延续增长的压力测试下,2024 年至今动力煤价仍在 800 元以上运行,我们仍看好煤价后续维持高位震荡,煤企利润可持续性强,在经历资产负债表优化后煤企现金流或具有比较优势。

投资策略

我们建议从以下几个维度把握煤炭投资机会:(1)资源禀赋优秀,经营业绩稳定且分红比例高或存在提高分红可能的标的;(2)煤电联营或一体化模式,受益于市场煤与长协煤价差,平抑周期波动的标的;(3)具有增产潜力且受益于煤价弹性的标的;(4)受益于长周期供给偏紧,具有全球性稀缺资源属性的标的。

以上涉及个股仅作为教学案例,不构成投资建议,仅供参考学习。

参考来源:2024年9月23日 华福证券 李骥,汤悦 动力煤价延续反弹,煤炭板块再迎布局良机

特别声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

本文由投资顾问:尚亚雄 A1290623030001 编辑整理

本文作者可以追加内容哦 !