近日以来,关于2024年国家医保谈判综合审评过评率不足50%的传言,甚嚣尘上。

医保基金作为创新药物国内销售放量的重要支付方之一,是否纳入医保对药物未来商业化上限起着重要作用。

显然,在最终谈判结果未被公布之前,难免会被有心之人拿来“做文章”。

不打无准备之仗,不妨深入分析一下过评率低的可能性以及如果属实背后的原因。

01 医保谈判通过率分析

2024年国家医保谈判共收到企业申报信息574个,440个药品通过初步形式审查。其中,已在目录内的药品196个,目录外的药品244个(西药225个、中成药19个)。2023年国家医保谈判药品申报570个,390个药品通过初步形式审查,2024年初审通过率明显提高。

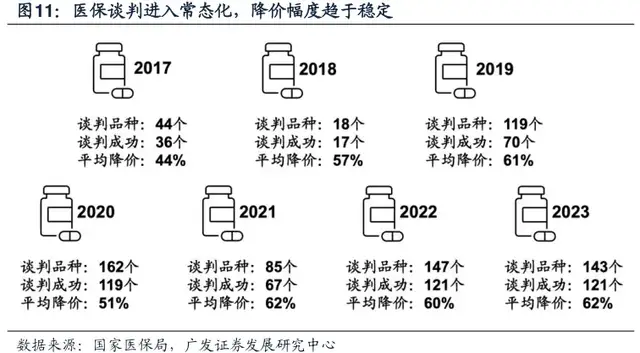

对比前两年,2022-2023年国家医保谈判通过形式审查的目录外品种数量分别为198个、224个,而参与谈判竞价品种数量分别为147个、143个,专家过评率分别为74.3%、63.8%。

按照过去两年的趋势来看,无论是参加医保谈判和通过形式审查的品种数量都走提升趋势,但最终过评率都在往下走,可以看出专家组对参加审评的创新药整体要求在提升,如果正如网传信源提到2024年过评率不足50%,实际上也并未过分超出预期。

虽然2024年医保谈判规则与往年基本相同,但不同在于通过初步形式审查的品种池扩大,去年一些价格较为昂贵的、明显超出基本医保保障范围的药品没有通过初步形式审查或者放弃进入医保,今年这些品种却进入了初步形式审查的通过名单内。

其中,比较引人瞩目的是4款CAR-T产品,包括去年曾申报的复星凯特的阿基仑赛注射液、药明巨诺的瑞基奥仑赛,以及今年新增的合源生物纳基奥仑赛、科济药业泽沃基奥仑赛,均为百万级定价的产品。

PD-1的入选情况同样引发关注,国内目前已经有17款PD-(L)1产品获批上市,2023年版医保目录中只有4个国产品牌继续续约,而今年将迎来多个同类产品的谈判审评,包括中国生物制药、石药集团、誉衡生物和李氏大药厂多款新上市产品;

值得注意的是,据媒体统计,今年有47款罕见病用药通过初步审查,较往年大量增加(要知道目前国家医保目录仅覆盖26款罕见病药物)。

另外,本次医保谈判通过初步审查的名单中还包括多次“屡败屡战”的一些产品,这类今年产品结合上述相当一部分明显不符合医保支付范围产品的通过初步审查,或许是导致2024年国家医保谈判过评率较低的原因(分母变大了,分子维持稳定)。

02 可能被剔除的药物是什么?

据华泰医药口径,2024年国谈过评率较往年低的主要原因可能源于二类新药的低过评率。

如果属实,亦在情理之中。

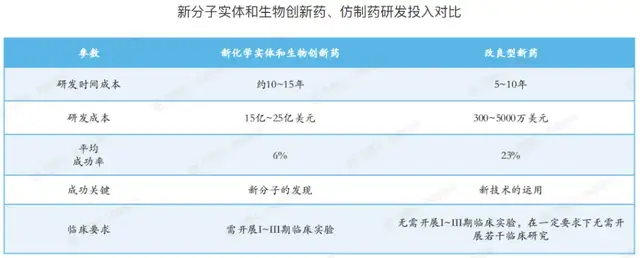

2类新药,又可以理解为境内外均未上市的改良型新药,在已知活性成分的基础上对活性成分、剂型、适应症等进行优化形成明显临床优势的药物。

相比1类新药而言,2类改良型新药拥有更高的研发成功率、较短的开发时间和更低的开发成本,成为各大老牌药企转型创新的风口,当然由于是非完全原创性的新药,创新含量也相对不足。

不过,值得注意的是监管部门亦认可经过三期临床证实优效的2类改良新药,过往不乏这类药物被纳入医保目录,且曾出现不少过上市后快速放量的案例。以上海谊众的2.2类新药紫杉醇胶束为例,其上市2022当年就使得公司放出了2.36亿的收入和1.43亿的净利润。

(图源:药融云)

2类改良型新药在过去几年呈现出飞速的发展趋势,据药智网统计,2021-2023年CDE对2类改良型新药NDA承办数量分别为40件、52件、72件;据药融云数据统计,2类改良型新药在2023年总体实现38%的增长。

如果按2023年7月至2024年6月期间获批的2类改良新药与过去三年平均值相近进行预估,再参考大约75%品种符合初步审查条件,那么2类新药的审评将占到目录外的品种审评总量的25%,若2类改良型新药过评率低,那么对整体过评率影响不小(具体以实际数据为准)。

以2022年医保谈判为例,大约有24个2类新药纳入医保目录,平均降幅为60.3%,数量上占成功谈判纳入医保目录品种总量的近20%。

硬币的另一面是,对于部分2类改良型新药纳入医保标准的从严,一方面体现出审评专家对于日趋提升的药物创新高质量标准,以及让真正优效的改良新药能够得到医保倾斜,另一方面可能会更大的激发国内药企致力于源头创新药物开发的热情。

03 资源集中,头部药企的春天

国谈过评率低的传言引发了部分投资者对医保基金“缩衣节食”的猜测,而过评率低恰恰对开发高质量创新药头部药企的大利好。

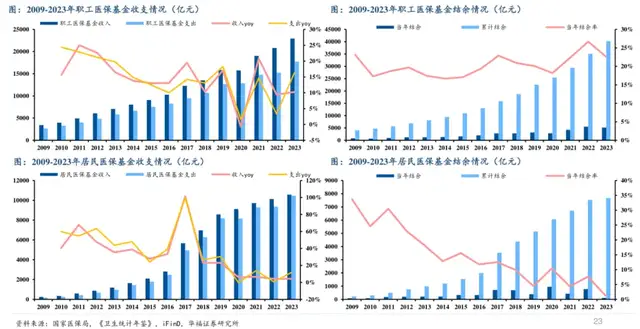

从2023年来看,职工和城乡居民在内的基本医保统筹基金收入和支出分别同比增长16.8%、17.1%,收入增长基本持平;医保基金有压力不是这两年才出现的,刻意压缩过评率的论调显然不正确,面对老龄化加速,控制支出显然是监管的主旋律,但更强调支付结构的健康,将更多预算留给好的创新药物。

随着更多“劣币被驱逐”,医保基金将更多的支出集中在高质量创新药品种,据张自然博士统计数据显示,2023年国谈药品销售额已经达到1389亿元,而2019年仅494亿元。可以预见,诸如康方生物、百济神州等新生代顶梁药企以及恒瑞医药、翰森制药等老牌Pharam这两大类头部药企将在这个趋势下显著受益。

贴合最新的政策,监管层也给了一些拥有优质创新药管线且正在起步的Biopharma和Biotech做大的机会。

例如股票回购增持专项再贷款工具:“引导银行向上市公司和主要股东提供贷款,用于回购和增持上市公司股票,中央银行向银行发放再贷款,提供资金支持比例100%,在贷款利率1.75%,首期额度3000亿元。”

这种新工具的出现,给药企上市公司和股东提供了一种新的思路,对于部分优质药企短期股价若被市场错杀,又或者上市公司认为自身价值未被充分体现等,可通过该类工具增强市场投资者信心达到稳定股价的目的,另一个维度也能达成一定“市值管理”的目标,为后续向市场再融资提供一个良好的价格支撑,具体操作可能需要参考这类专项再贷款工具的灵活性。

当然,这类工具的运用,更适用于实控人背景深厚或资金实力强的药企,另外也适用于盈利能力强或者愿意分红的中大型药企,显然给了前者更多的突围机会。

结语:关于过评率低的市场传言,其散布的恐慌内涵实则经不起市场的推敲。我们的生物科技产业现在正在身处外围变暖、国内环境趋于缓和的气候,相信属于真正优质创新药企的春天,一定会在不久后到来。

静静等待国谈最终的结果。$恒瑞医药(SH600276)$$康方生物(HK|09926)$$百济神州(HK|06160)$

本文作者可以追加内容哦 !