股息率是不是越高越好?

是也不是。

首先对于上市公司来说,自然是股息率越高越好,这是毫无疑问的事情。

但是,我们也要明白只有多年来分红足够稳定的公司才是真正意义上的高分红公司,像天齐锂业这种分红时有时无的公司,显然是无法和长江电力相媲美的。

伟星股份,一家主要做服装拉链、纽扣的公司,大家印象中的夕阳行业,看起来没有什么前景的产业,然而股息分红率却非常可观。

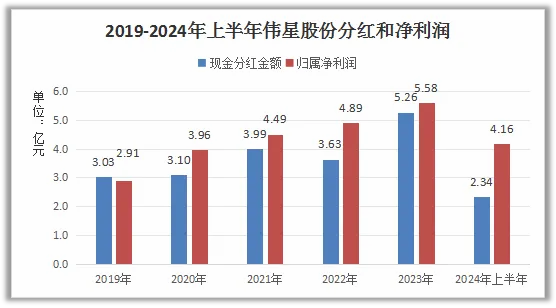

2024年上半年,公司实现归母净利润4.16亿元,然后就给全体股东派发现金红利2.34亿元,现金分红比例达到56.22%。

大家是不是觉得分红率有点少?

大家有这种感觉也是人之常情,因为这是上半年的现金分红方案,肯定没法和年度分红相比,公司需要留出一定的资金保障下半年的经营活动。

因此,公司2024年中期现金分红方案中有规定,2024年中期现金分红上限为不超过对应期间归母净利润的60%。

从历史数据来看,伟星股份在现金分红方面是非常大方的,2023年公司归属净利润5.58亿元,年度派发现金红利5.26亿元,分红率高达94.28%,在整体上市公司中首屈一指。

2019年到2023年,公司归属净利润累计21.83亿元,累计现金分红19.01亿元,整体分红率高达87.08%,比茅台还要豪爽。

可以说,公司的现金分红不仅金额足够高,而且足够稳定,绝对比天齐锂业等周期行业更优秀的表现,简直就是服装产业中的长江电力。

伟星股份能够在现金分红方面足够大方,也是公司在企业经营和盈利方面足够优秀,毕竟看起来不起眼的东西,往往才是最赚钱的生意。

首先,业绩能力足够优秀。

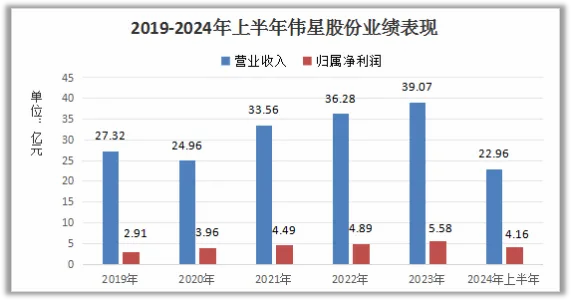

公司归属净利润从2019年的2.91亿元增长到2023年的5.58亿元,短短四年时间增长91.75%,成为公司大手笔现金分红的财务基础。

2024年上半年,公司实现营收22.96亿元,同比增长25.57%,归母净利润4.16亿元,同比增长37.79%,业绩增长双双超出预期,延续了公司一贯的增长势头。

2024年上半年,公司业绩增长主要有内外两大因素带动。

从全球市场来看,2024年上半年全球市场补库存带动公司订单明显增长,而且公司持续开拓国际品牌客户,国际影响力逐步上升。

具体来看,公司上半年国际收入同比增长27.2%,明显快于国内业务24.8%的增长率,成为公司影响力进一步上升的体现。

从产能布局来看,2024年3月,公司越南工厂开始投产,随着新工厂产能陆续爬坡,有利于推动公司国际业务的进一步增长,有望成为公司业绩的增量来源。

其次,盈利能力持续提高。

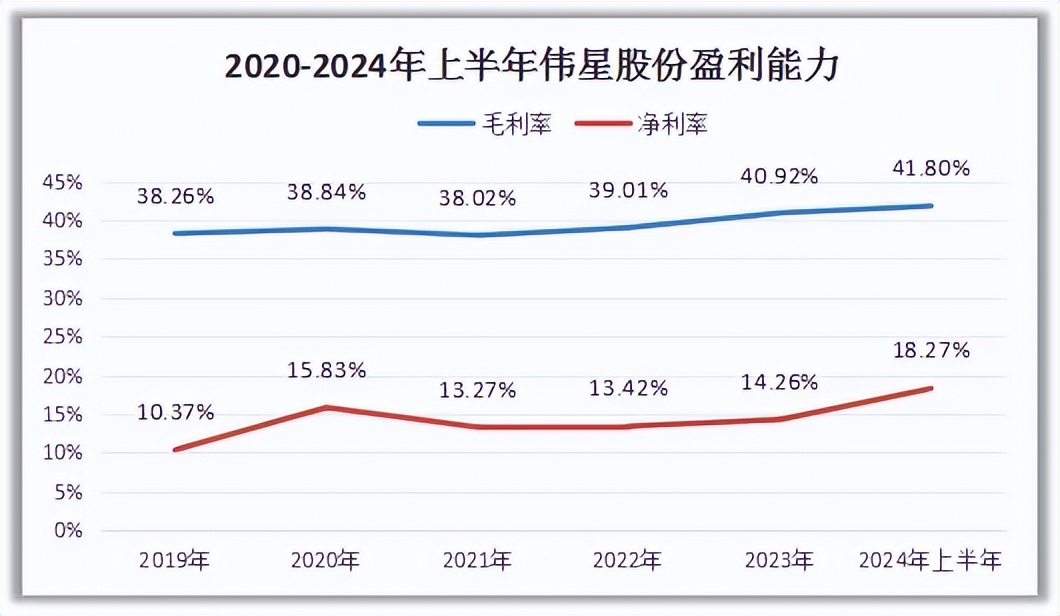

2024年上半年,公司毛利率同比增长0.58个百分点,达到41.80%,其中拉链、纽扣两大核心业务的毛利率分别达到42.89%、42.09%,盈利能力持续提高。

毛利率的增长主要来自于公司订单增长对产能利用率的提升。

2024年上半年,公司产能利用率同比提升13.6个百分点,达到70.7%,生产出纽扣59亿粒、拉链4.4亿米。公司存货周转天数同比减少5天,运营效率明显提升。

相比毛利率,公司净利率的上升更加明显,2024年上半年的净利率高达18.27%,在整个服装产业链中也是名列前茅。

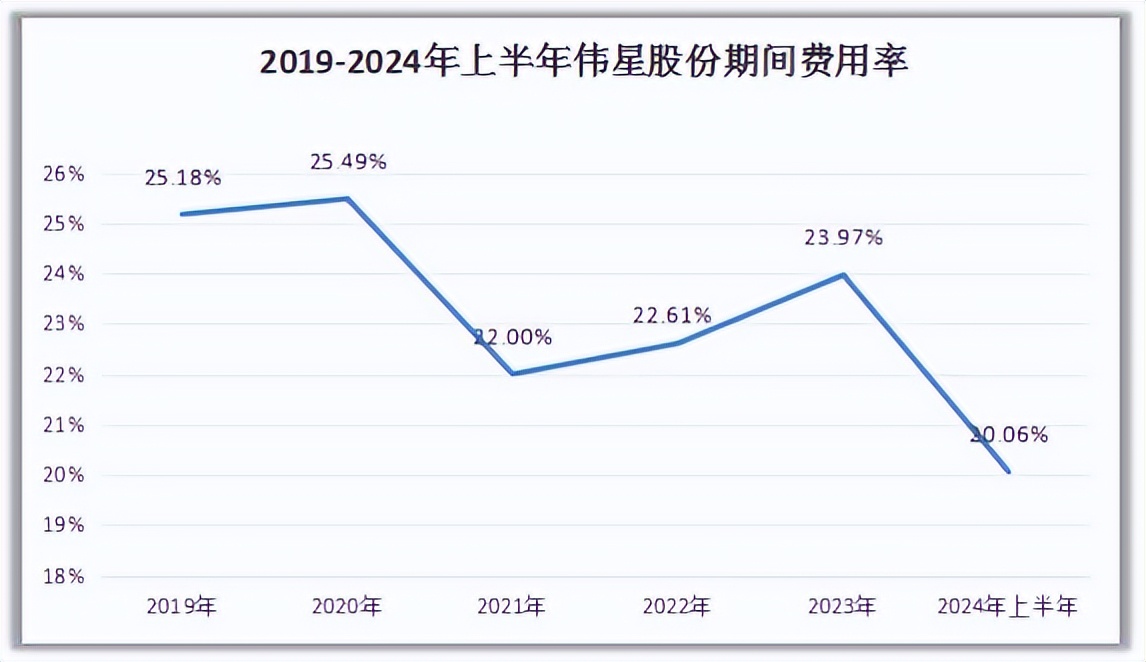

第三,期间费用率整体下降。

2024年上半年,公司期间费用率同比下降0.95个百分点,达到20.06%,除了销售费用率以外,管理、研发、财务费用率都远低于前几年。

销售费用率上升主要是因为2024年上半年业绩增长背景下,相关销售人员薪酬同比增加36.5%,这对公司净利润的增长也是有利因素。

公司研发费率的下降并不是公司投入减少,而是营业收入大幅增长后带来的相对下降,我们对此要理性看待,并不会导致公司竞争优势的下降。

那么,伟星股份连续多年的高分红未来能够持续下去吗?

要想高分红能够持续下去,还是要看公司净利润的持续性如何,伟星股份在拉链和纽扣方面的市场优势还是非常明显的,未来业绩有足够的保障。

首先,全球拉链、纽扣市场规模持续扩大,市场占有率持续上升。

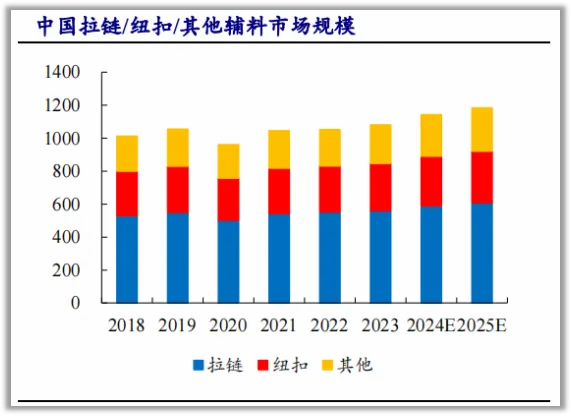

2023年全球拉链、纽扣的市场规模分别为993、781亿元左右,国内拉链、纽扣的市场规模分别有560、287亿元,占据全球半壁江山,为国内辅料企业提供了充足的发展空间。

全球拉链行业市场集中度较低,2022年日本YKK公司以21.3%的市场占有率居首位,伟星股份市场份额逐步提升到2.2%,超过浔兴股份成为国内拉链第一,并且以超过40%的毛利率保持对业内同行的市场竞争优势。

中国作为全球纽扣出口第一大国,市场竞争格局比较分散,伟星股份在中高端产品中拥有较强的生产和设计能力优势,市占率稳步提升到5.2%,龙头优势突出,成为公司业绩和盈利能力进一步增长的保障。

其次,持续开拓全球客户资源,国际业务稳步提升。

伟星股份以“产品+服务”作为公司的经营理念,在产品品类的多样性、时尚性、创新能力、产品的配套能力等多方面全方面服务下游客户,已经和 Adidas、迪卡侬、ZARA、NIKE、波司登、安踏、FILA 等全球众多一线品牌建立合作,拥有非常强的市场竞争优势。

2024年上半年,公司借助越南工业园投产的有利因素,加速推进国际营销网络布局和国际品牌客户资源的开发,国际收入实现同比增长27.2%,正是市场综合竞争优势的具体体现。

同时,国际业务42.85%的毛利率也比国内业务高出1.57个百分点,也有利于公司盈利能力的进一步提升,成为公司未来业绩成长的有利因素。

整体来看,伟星股份作为全球领先的服装辅料供应商,国际品牌客户持续增加,市场份额的逐步提升有利于业绩的进一步增长,成为公司未来持续高分红的最有力支撑。

本文作者可以追加内容哦 !