能源情报 2024年09月23日 21:47 文/张新华 中石化宁波工程有限公司,当代石油石化

1.可持续航空燃料(SAF)发展的背景

交通运输部门的温室气体减排是各国实现碳中和目标的关键领域。根据国际能源署(IEA)数据,2020年全球30%能源消耗集中在运输领域;交通运输部门作为全球主要的碳排放领域,排放了72亿吨二氧化碳,占整体碳排放量的23%。交通运输部门的温室气体排放是各个国家着力监管控制的重要领域。液体燃料的减排方式除了提高燃油经济性,还有以生物质燃料替代化石基燃料。交通运输用生物液体燃料的发展趋势表现为一代生物乙醇、生物柴油(升级为减排力度更大的纤维素乙醇)、二代生物柴油及SAF。其中,相比于传统的石油基航空燃料,SAF全生命周期可实现最高达85%的二氧化碳减排。SAF被视为民航业实现净零碳排放目标最有潜力的减排措施,成为世界交通能源领域的投资热点。国际民用航空组织(ICAO)2016年通过了国际航空碳抵消和减排计划(CORSIA),提出SAF将得到广泛使用。国际航空运输协会(IATA)认为发展生物航煤是航空业实现减排目标的重要手段。2021年10月4日,IATA第77届年会批准全球航空运输业于2050年实现净零碳排放的决议。根据决议的里程碑目标,2030年全球SAF使用量将达0.18亿吨(230亿升,占总燃料需求的5.2%),2050年达到3.50亿吨(4490亿升,占总燃料需求的65.0%)。当前,SAF主要为生物基燃料,消费量仍然很小,但是价格较高,2021年底欧盟SAF价格20747元/吨。远期市场巨大的需求潜力与近期的高价格使SAF吸引了大量的投资兴趣。

2.主要国家和地区SAF有关政策

全球SAF发展处于初级阶段,欧盟、美国已制定了国家或地区层面的SAF应用目标和航空碳减排目标,政策相对比较完善;近年来我国正在加速推进和参与SAF产业发展和政策制定。欧盟在2020年提出了欧洲绿色新政长期发展战略。在此战略下,欧盟颁布了一系列被称为“The EU fit for 55 package”的政策措施来支持碳减排。其中为了实现到2030年欧盟温室气体净排放量与1990年相比至少减少55%的中期目标,欧盟对生产和使用SAF的厂商进行经济扶持,对生产企业发放预计总额16亿欧元的补贴。此外,通过Re Fuel EU计划,将农林废弃物、藻类、生物、餐厨余油或动物油脂用于生产SAF。从2025年起,欧盟强制要求航空燃料掺混SAF,掺混比例从2025年的2%逐步提高至2030年的6%,2035年为20%,2040年为34%,2045年为42%,2050年为70%。美国将SAF确立为实现航空业2050年净零碳排放目标的最大依托。2021年美国发布了《美国航空业气候行动计划》,确定2050年美国航空业碳中和的长期目标。此后,美国发布了3个主要政策用来支持碳减排,其一是由美国能源部、运输部、农业部、环保局、国家实验室及部分大学等机构联合在2022年9月制定的SAF大挑战路线图,为美国SAF产业的发展规划了总体路线,提出到2030年实现美国SAF产量达到900万吨,到2050年实现SAF产量超1亿吨,航空燃油100%加注SAF;其二是可持续和低碳燃料标准,规定航空燃料供应商在美国本土销售SAF产生的环境权益可在市场交易;其三是由美国财政部和税收署发布的通胀削减法案,为SAF的生产、应用和研发提供经济支持。我国政府将SAF作为航空业脱碳战略的重要一环。2021年发布《2030年前碳达峰行动方案》,将航空业纳入碳市场重点碳排放行业名单,大力推进SAF等替代燃料发展。2022年《“十四五”民航绿色发展专项规划》发布,提出力争2025年SAF消费量达到2万吨以上,“十四五”期间消费量累计达到5万吨。2023年工业和信息化部、科技部、财政部、民航局联合印发《绿色航空制造业发展纲要(2023—2035年)》,提出到2025年,实现使用SAF的国产民用飞机示范应用。2023年7月民航局适航审定司《航空替代燃料可持续性要求(征求意见稿)》发布,2024年7月民航二所可持续航空燃料发展研究中心正式揭牌成立。虽然目前我国并没有明确SAF的强制掺混比例,但一系列支持政策陆续出台将助力我国SAF行业的发展。

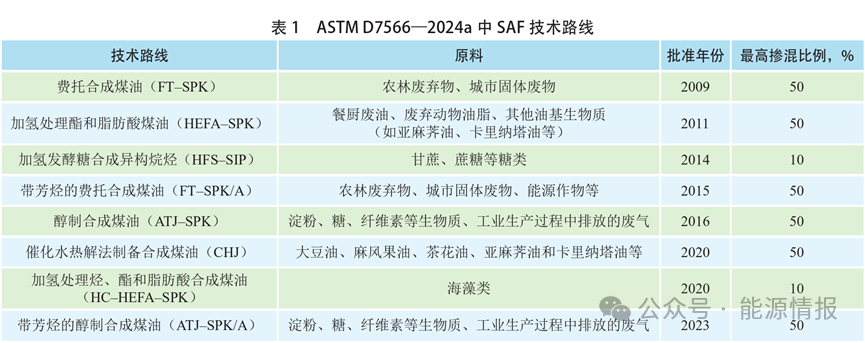

3.SAF在推广应用和市场方面的潜力

SAF在推广应用中面临的基础设施、技术等方面障碍较少,容易在现有航空体系中应用推广。首先,SAF可获性较好,有着广泛的原料来源和多样化的生产工艺。其次,SAF可与传统航煤直接混合使用,SAF产品只要通过美国材料与试验学会(ASTM)发布的D7566标准认证,就可直接按比例(标准中为最大50%,但也可以直接使用100%纯SAF燃料)与传统航煤混合使用,不需要对飞机燃料系统进行改造。SAF有巨大的市场潜力。目前,全球约69家机场实现了SAF供应,至少有43家航空公司承诺在2030年使用约1300万吨SAF。预计全球SAF消费量将从2020年的仅5万吨快速增长至2023年的超过50万吨,是2022年25万吨的2倍,占航空业总燃料消费量的0.53%,2030年SAF需求量将超过1500万吨。4 SAF主要生产工艺的发展潜力4.1主要生产工艺介绍在ASTM发布的D7566—2024a版本中,被认定为SAF的技术路线共有8条(见表1)。 8条技术路线中,FT、HEFA、ATJ是当前SAF的主要生产工艺。另外,尚未纳入标准的电制航煤(PtL)技术也是目前研发的热点。FT工艺主要是以木质纤维素为原料,先将其转化为合成气,再经过费托合成工艺,将合成气转化为费托合成油(长链烷烃),最后经加氢改质工艺,生产生物柴油和航煤。该技术路线是最早通过AS7566认可的非石油基航煤生产路线。HEFA工艺产品被称为加氢植物油(HVO),是植物油、废弃油脂通过热解、加氢、异构化及选择性裂解等技术组合,加工转化为石化类似燃料。该工艺中,烷烃经过异构化降低凝点,改善生物柴油流动性,所得产品具有与石化柴油/航煤非常接近的化学结构,其中一部分可作为SAF与航煤的调和组分。2011年波音公司牵头使HEFA工艺产品通过了AS7566和英国MoDDEFSTAN91—091标准,航空燃料中HVO最高可调和50%的比例。中国石化镇海炼化使用HEFA生产工艺自主生产的SAF已于2022年获得适航批准并投入民航使用。ATJ工艺是将醇类经脱水生成烯烃,再通过齐聚得到烷烃为主的产品,最后经加氢改质得到目标产品,产品包括汽油、煤油和柴油。因其煤油收率较高,故被认为是生物质产航煤的专用技术。拥有该技术的公司有美国Gevo和美国朗泽科技。Gevo开发了异丁醇为原料的生物基异丁醇制芳烃工艺,即异丁醇脱水转化为异丁烯,通过齐聚反应将异丁烯转化为C8~C12的烯烃,经过加氢可获得SAF。朗泽科技使用钢铁厂废气发酵生产乙醇,再用乙醇生产航空燃料。2018年该公司生产的航空燃料首次应用于大西洋航空公司完成商业航空飞行,验证了ATJ工艺生产SAF的可能性。SIP工艺是以生物质糖为原料,先通过发酵技术将糖直接转化为法尼烯,再通过加氢工艺将法尼烯转化为合成燃料。SIP工艺主要由美国合成生物学公司Armyris开发,2014年7月被AS7566批准,2014年9月完成燃料试飞。该技术商业化失败后,目前没有被其他公司采用。PtL工艺是通过光伏和风能产生的绿电进行水电解产生氢气,再将氢气与捕集的二氧化碳通过费托合成生成SAF,或者先合成甲醇再转化为SAF。该技术路线理论上可实现零碳排放,目前还处于发展初期,距离商业化应用较远。正在研究该路线的供应方包括德国Atmosfair、美国DimensionalEnergy。我国国家电力投资集团于2023年7月在新疆塔城开始建设1万吨/年的PtL示范项目,标志着对该路线的研究更进了一步。综合来看,短期内HEFA工艺路线最具竞争力,主要是由于其原料来源丰富且技术成熟,但其原料中废弃油脂数量有限,而未来欧盟将限制农作物作为原料的生物柴油和SAF,长期看仍需要其他技术路线支持。

8条技术路线中,FT、HEFA、ATJ是当前SAF的主要生产工艺。另外,尚未纳入标准的电制航煤(PtL)技术也是目前研发的热点。FT工艺主要是以木质纤维素为原料,先将其转化为合成气,再经过费托合成工艺,将合成气转化为费托合成油(长链烷烃),最后经加氢改质工艺,生产生物柴油和航煤。该技术路线是最早通过AS7566认可的非石油基航煤生产路线。HEFA工艺产品被称为加氢植物油(HVO),是植物油、废弃油脂通过热解、加氢、异构化及选择性裂解等技术组合,加工转化为石化类似燃料。该工艺中,烷烃经过异构化降低凝点,改善生物柴油流动性,所得产品具有与石化柴油/航煤非常接近的化学结构,其中一部分可作为SAF与航煤的调和组分。2011年波音公司牵头使HEFA工艺产品通过了AS7566和英国MoDDEFSTAN91—091标准,航空燃料中HVO最高可调和50%的比例。中国石化镇海炼化使用HEFA生产工艺自主生产的SAF已于2022年获得适航批准并投入民航使用。ATJ工艺是将醇类经脱水生成烯烃,再通过齐聚得到烷烃为主的产品,最后经加氢改质得到目标产品,产品包括汽油、煤油和柴油。因其煤油收率较高,故被认为是生物质产航煤的专用技术。拥有该技术的公司有美国Gevo和美国朗泽科技。Gevo开发了异丁醇为原料的生物基异丁醇制芳烃工艺,即异丁醇脱水转化为异丁烯,通过齐聚反应将异丁烯转化为C8~C12的烯烃,经过加氢可获得SAF。朗泽科技使用钢铁厂废气发酵生产乙醇,再用乙醇生产航空燃料。2018年该公司生产的航空燃料首次应用于大西洋航空公司完成商业航空飞行,验证了ATJ工艺生产SAF的可能性。SIP工艺是以生物质糖为原料,先通过发酵技术将糖直接转化为法尼烯,再通过加氢工艺将法尼烯转化为合成燃料。SIP工艺主要由美国合成生物学公司Armyris开发,2014年7月被AS7566批准,2014年9月完成燃料试飞。该技术商业化失败后,目前没有被其他公司采用。PtL工艺是通过光伏和风能产生的绿电进行水电解产生氢气,再将氢气与捕集的二氧化碳通过费托合成生成SAF,或者先合成甲醇再转化为SAF。该技术路线理论上可实现零碳排放,目前还处于发展初期,距离商业化应用较远。正在研究该路线的供应方包括德国Atmosfair、美国DimensionalEnergy。我国国家电力投资集团于2023年7月在新疆塔城开始建设1万吨/年的PtL示范项目,标志着对该路线的研究更进了一步。综合来看,短期内HEFA工艺路线最具竞争力,主要是由于其原料来源丰富且技术成熟,但其原料中废弃油脂数量有限,而未来欧盟将限制农作物作为原料的生物柴油和SAF,长期看仍需要其他技术路线支持。

4.2不同SAF技术路线的经济性分析

当前,SAF行业面临的主要问题是成本仍然居高不下,与传统航煤相比,SAF价格是化石燃料的2~6倍。HEFA工艺在原料收集和技术上有一定优势。HEFA的原料来源广泛,从餐厨余油、植物油到动物脂肪,甚至藻类,都可以成为HEFA的原料,产业链完善;生产工艺主要来自相对成熟的石油炼制技术。我国餐厨余油产量大,很多都出口到欧美用于生产SAF,有较大的利润空间。随着国内SAF产能扩大,以及全球SAF行业对原料的需求增长,餐厨余油的供应逐渐紧俏,价格有上升趋势。FT工艺路线成本的主要影响因素是投资。尽管FT工艺的投资高昂,但是原料适应性广泛,未来随着工业化应用规模扩大,固定成本有较大的下降空间。全球FT工艺路线的SAF项目尚无工业化应用装置,但采用天然气、煤炭为原料的FT工艺已经成熟,目前技术攻关主要在生物质气化环节,预计可在几年内取得突破。开展商业探索的公司有法国TotalEnergy、荷兰Shell和美国FulcrumBioenergy等。我国农林废弃物资源丰富,在该技术路线具有一定的潜力,2030年成本有望降低至1.3万元/吨。ATJ工艺路线的成本主要受原料(乙醇)成本的限制,在不同国家和地区,原料可获得性存在较大差异。一代乙醇是成熟的商品,原料成本的下降空间有限。对我国来说,采用粮食乙醇生产SAF存在原料成本高,存在“与人争粮”问题。即便是在美国等乙醇成本较低的国家生产SAF也难有竞争力。二代乙醇技术还未实现商业化成熟应用,且成本预计会在相当长时间内高于粮食乙醇。值得关注的是首钢朗泽正在探索以非粮原料炼钢尾气为原料经乙醇生产SAF,2030年有望将成本降低至1.4万元/吨。PtL的成本主要由可再生电力水解制氢、碳捕集、SAF合成等环节决定。其中,绿氢成本和碳捕集成本占总成本的80%~90%。该技术路线不受原料来源约束,但绿氢和二氧化碳的成本下降仍具有较大不确定性。预计2030年该路线SAF成本可降低至1.6万元/吨。2023年,欧洲地区在有补贴的情况下,SAF价格约是普通航煤价格的2倍。中短期内,SAF的生产成本仍将高于普通航煤价格。但是在欧美的强制掺混政策下,SAF需求将持续快速上涨,生产厂商也会不断寻求增加产能和降低成本。预计2030年SAF不同工艺路线成本与普通石油基航煤价格对比将有所下降。5 SAF产业未来发展趋势从技术经济性、拟在建项目情况等方面看,预计到2030年,全球范围内SAF的生产技术路线仍将以HEFA工艺为主。但是,HEFA工艺受到原料来源的限制,不能满足中远期全球SAF的需求。我国是食用油消费大国,也是当前餐厨余油的主要来源国和出口国,2021年食用油消费量达到3700万吨,按餐厨余油产生率30%计,年理论供应量约1100万吨,可回收量不到500万吨,即便全部用于生产SAF,也难以满足全球需求。因此,为满足未来SAF需求,必须大力发展其他技术路线。目前我国已经在进行生物质气化的工业化项目(生物质气化制甲醇)尝试,技术成熟后可移植到SAF行业。首钢朗泽的炼钢尾气发酵产乙醇技术已经成功商业化,正在推进ATJ工艺路线的规模化生产。此外,国家电力投资集团也在做PtL的工业化尝试。预计我国未来能够形成多元化技术路线的SAF行业,再加上相关政策出台,未来SAF产业将迎来广阔发展前景。

本文作者可以追加内容哦 !