出口链和出海投资在定义、投资范式、投资机会等方面存在明显不同,全球制造业景气度是出口链行情核心观测指标。出口链短期关注对美出口链的新变化和对新兴市场的出口韧性,中长期仍是新兴市场空间大。出海则更多在于能否选到出海牛股,关注企业对外直接投资行为以及后续海外毛利率能否改善。8月出口跟踪情况看,总体对欧美继续抢出口,对拉美出口占比快速上升。重点品类及重点地区观察结果看,8月空调/商用船舶/光模块/逆变器/客车是主要景气线索。

摘要

思考:出海比出口更值得投资吗?1)定义不同:出口包括传统的加工贸易,比如代工、贴牌等,以及通过跨境电商自研自产自销;出海则是企业对外直接投资,包括并购、绿地投资等。我国重点商品新兴市场渗透率提升空间明显较大。2)投资范式不同:出口是景气投资,出海偏主题投资。3)投资机会不同:出口链跟随全球制造业景气周期波动,更多是贝塔机会,出海则更依赖于企业个体的决策和运营,是机会,风险更大,但如果一旦抓到借助海外市场成长起来的牛股,那么收益也会更大。

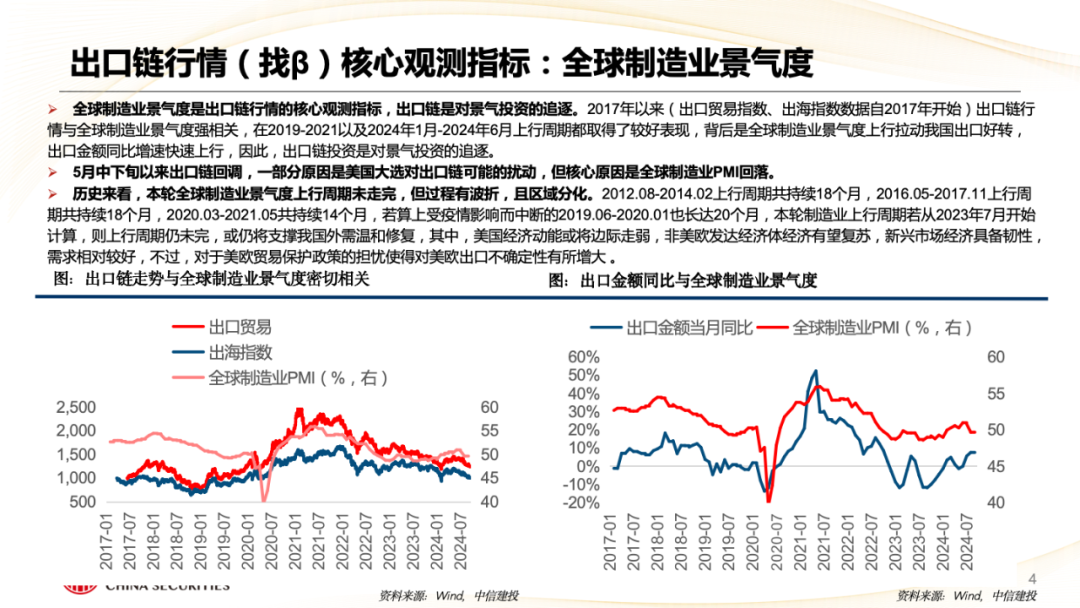

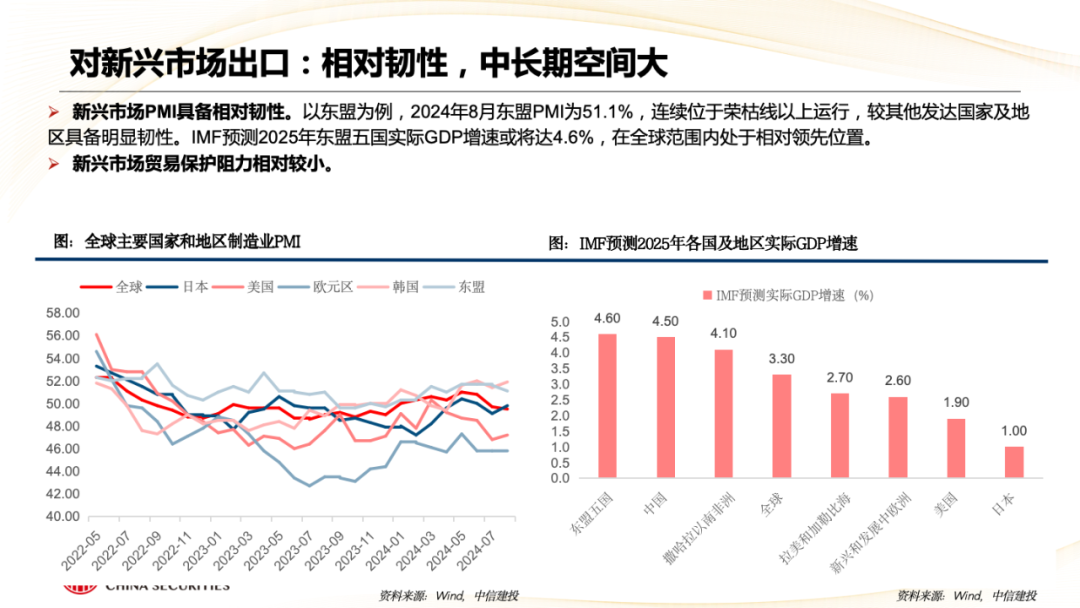

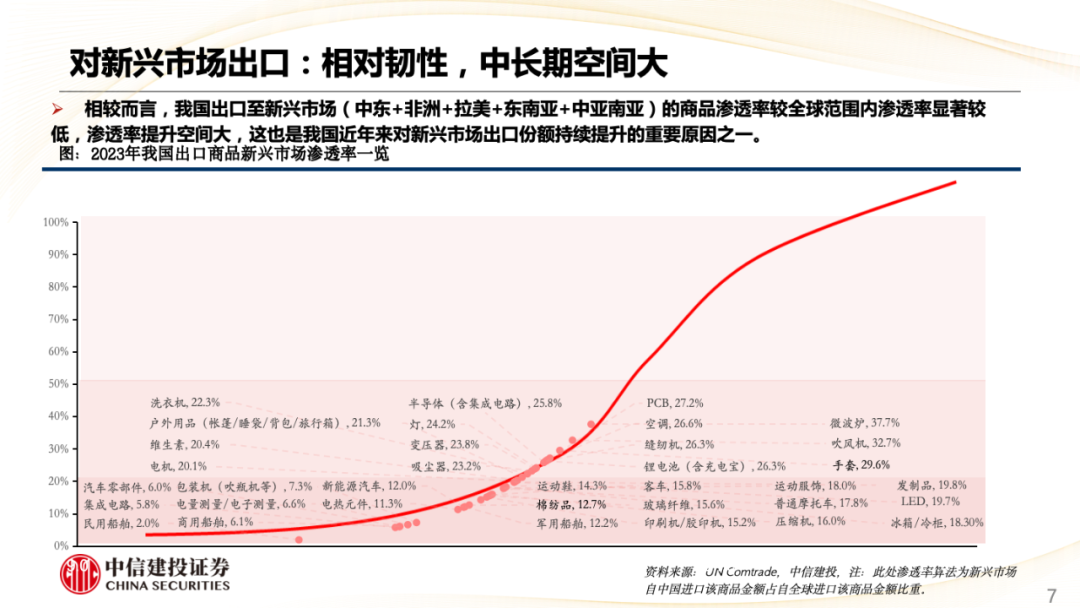

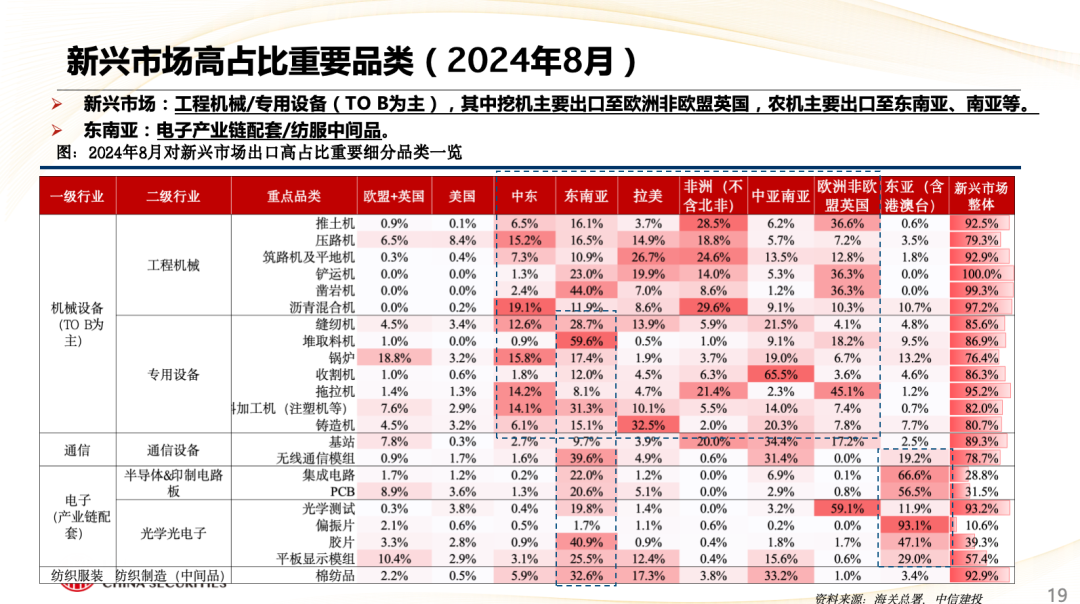

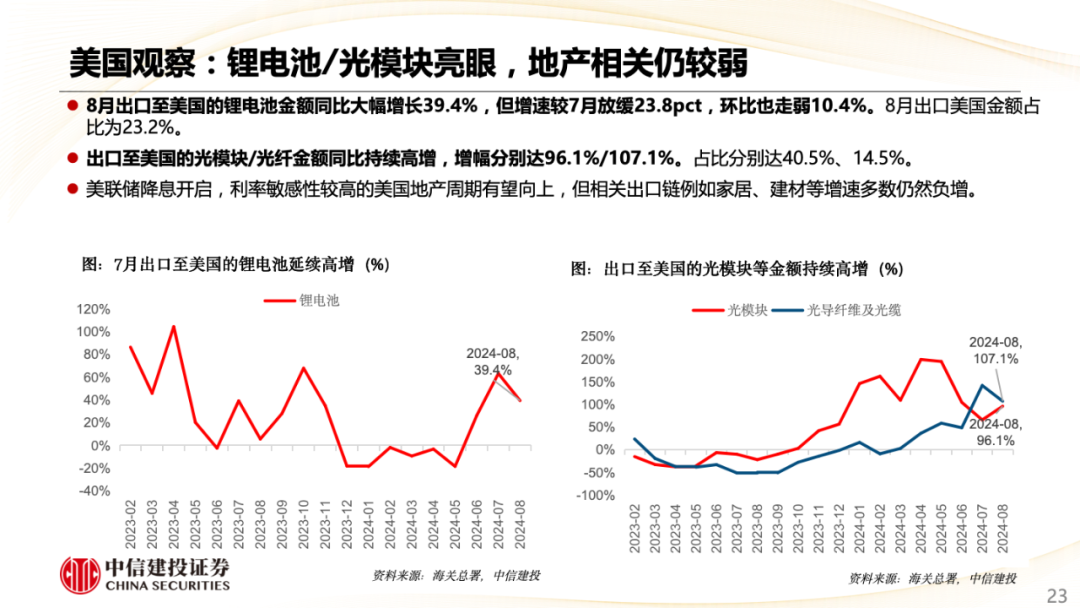

全球制造业景气度是出口链行情核心观测指标。出口链短期关注对美出口链的新变化和对新兴市场的出口韧性,中长期仍是新兴市场空间大。短期来看,美联储降息及“哈里斯”交易国内对美出口链预期改善,尤其地产相关出口链条,不过月度跟踪数据尚未出现改善。而新兴市场相对更高的PMI和更小的贸易保护阻力使得对新兴市场出口具备相对韧性,中长期看我国出口至新兴市场(中东+非洲+拉美+东南亚+中亚南亚)的商品渗透率较全球范围内渗透率显著较低,渗透率提升空间更大。

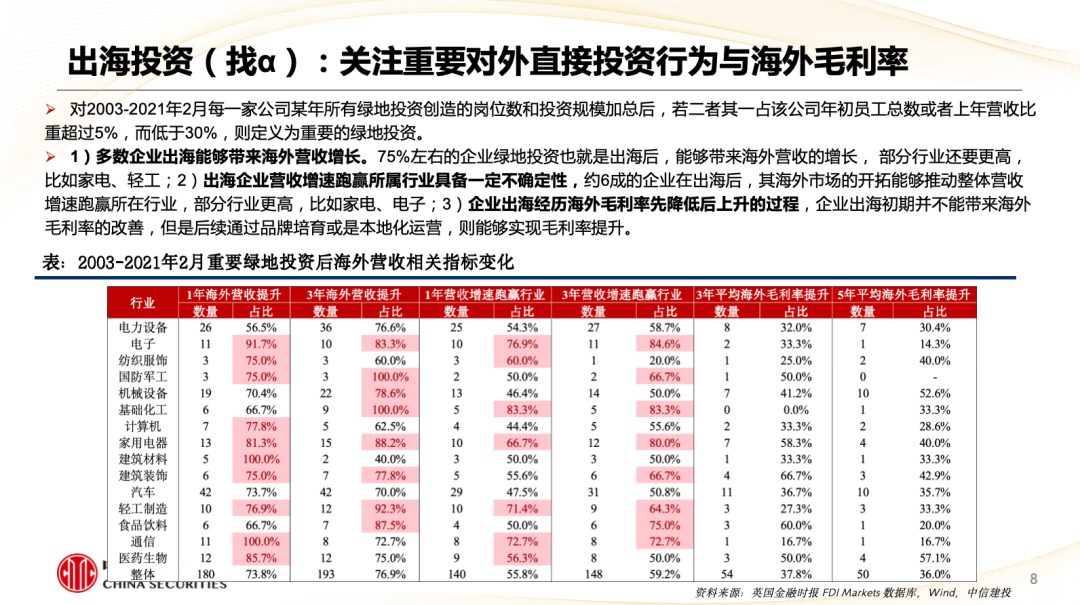

出海则更多在于能否选到出海牛股,关注企业对外直接投资行为以及后续海外毛利率能否改善。2003-2021年2月上市公司绿地投资数据显示,多数企业出海能够带来海外营收增长,但其营收增速是否能够跑赢所属行业具备一定不确定性,企业出海经历海外毛利率先降低后上升的过程。但部分企业正是通过早期出海实现市值飞跃和二次增长,并在海外毛利率改善期间迎来股价主升浪。

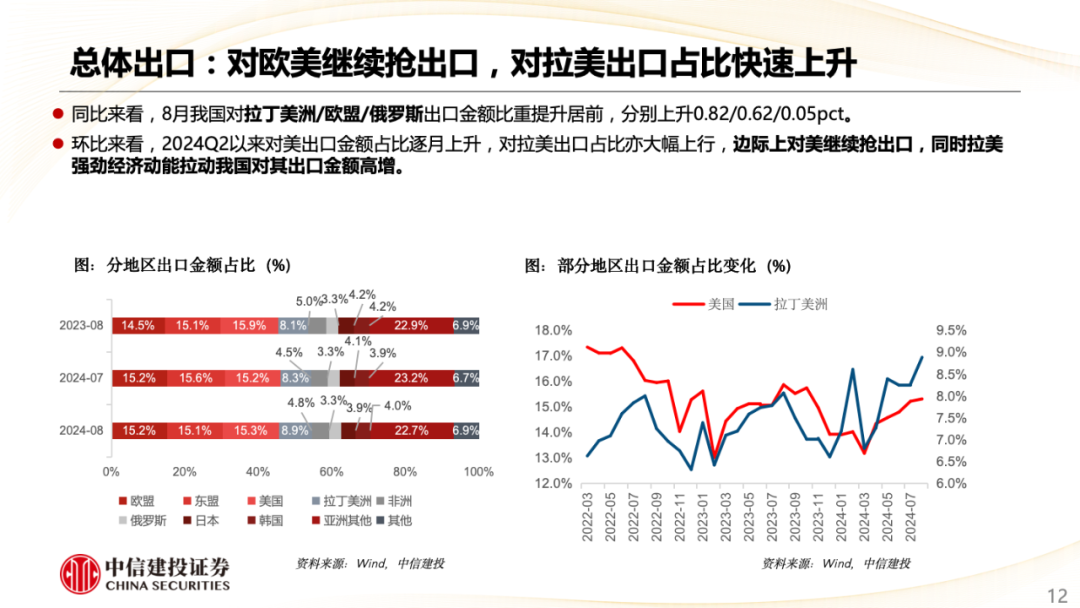

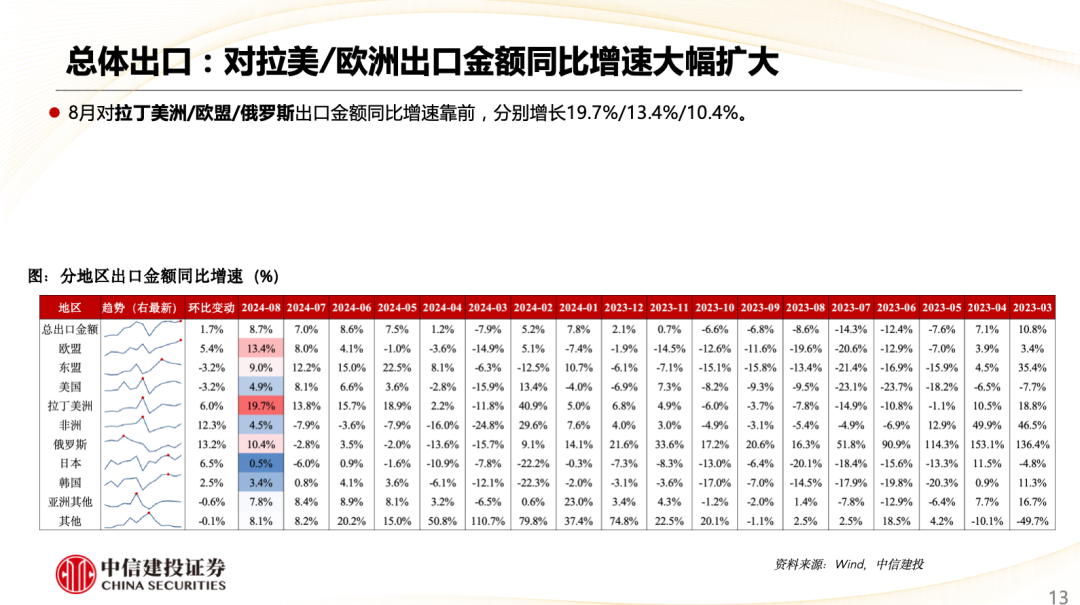

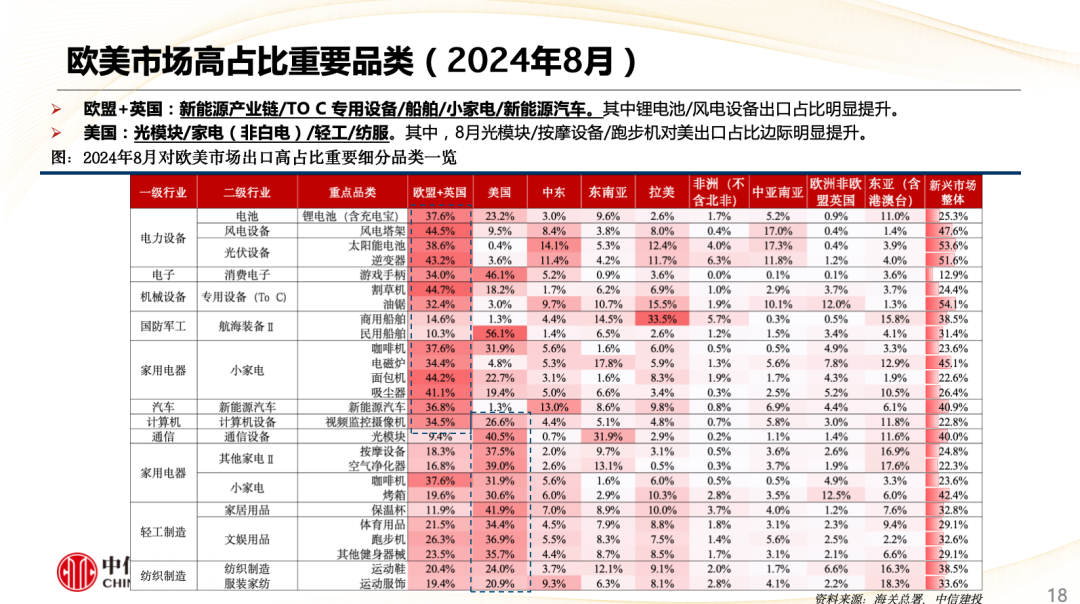

8月总体出口跟踪:对欧美继续抢出口,对拉美出口占比快速上升。环比来看,2024Q2以来对美出口金额占比逐月上升,对拉美出口占比亦大幅上行,边际上对美继续抢出口,同时拉美强劲经济动能拉动我国对其出口金额高增。

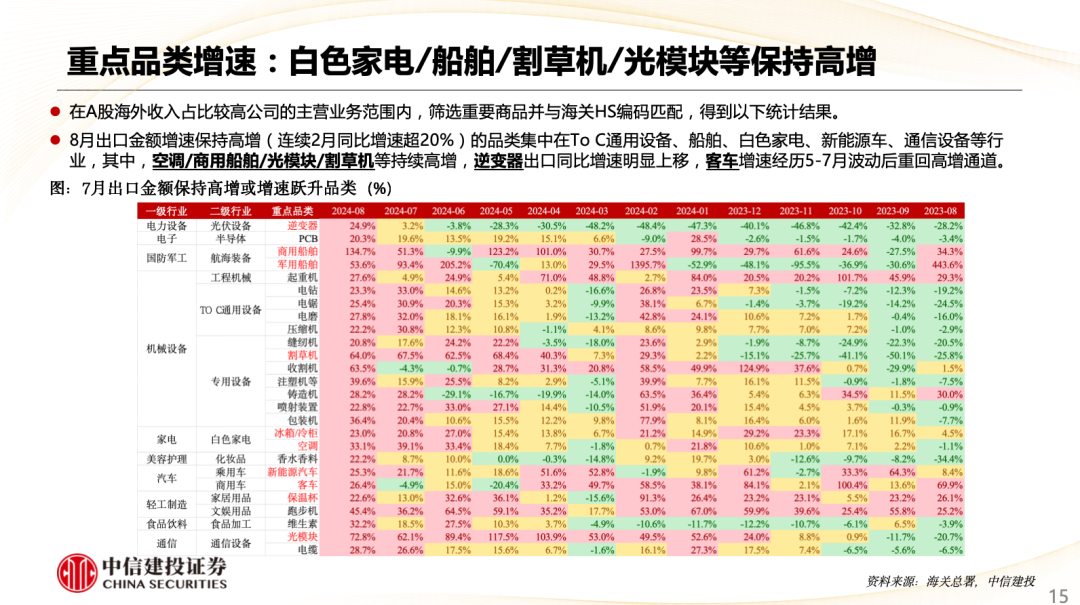

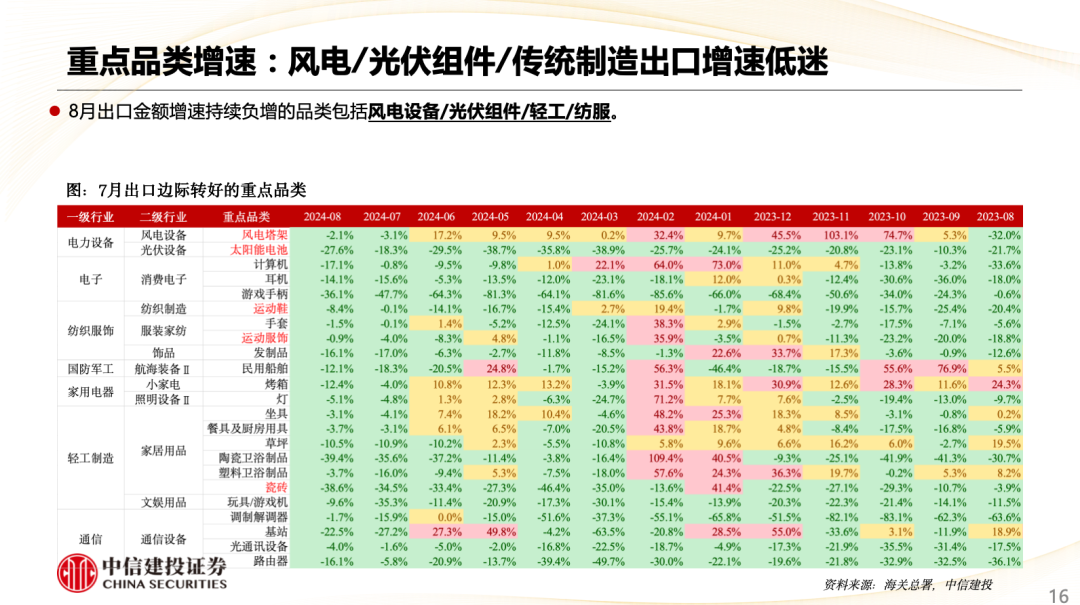

8月重点品类增速:

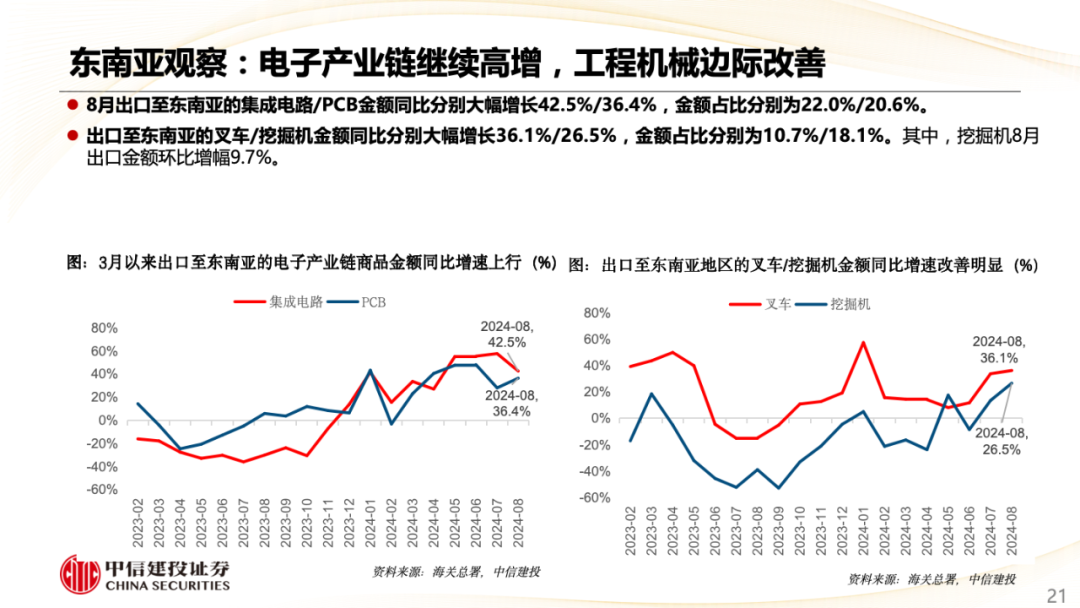

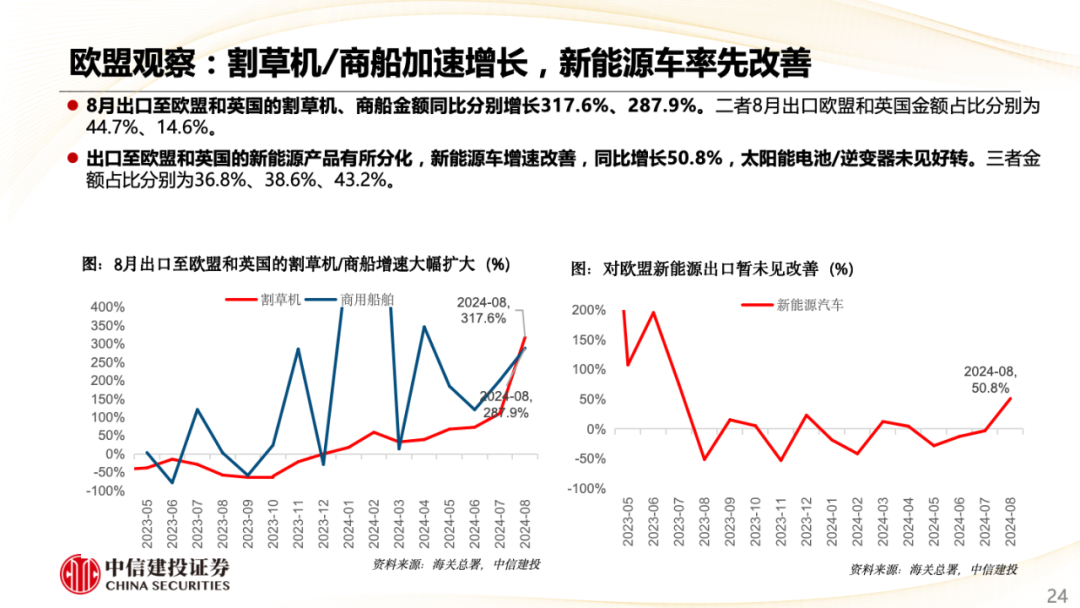

1)保持高增:空调/商用船舶/光模块/割草机等出口同比增速保持高增。

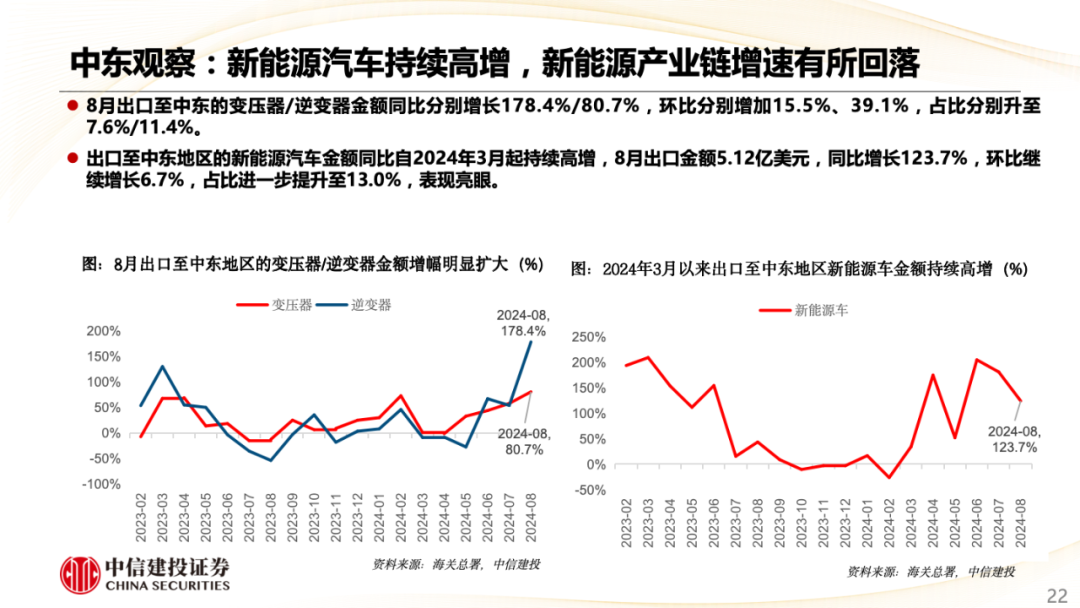

2)增速跃升:逆变器等出口同比增速明显上移。客车增速经历5-7月波动后重回高增通道。

8月结论:8月出口景气线索——空调、商用船舶、光模块、逆变器、客车。后续另外关注对美地产相关出口链条修复情况。

风险提示

数据统计存在误差、海内外经济衰退、上市公司经营品类与重点商品并不简单对应风险。

风险提示:本资讯所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,仅供参考,不代表中信建投基金观点,且不构成投资建议。中信建投基金对信息的准确性和完整性不做保证。观点不构成产品未来业绩保证,请投资者审慎作出投资决策。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证,亦不作为任何法律文件。基金有风险,投资须谨慎。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

$中信建投景和中短债A(OTCFUND|000503)$

$中信建投惠享债券A(OTCFUND|018977)$

$中信建投景荣债券A(OTCFUND|017473)$

$中信建投稳祥A(OTCFUND|003978)$

$中信建投中债3-5年政金债A(OTCFUND|010581)$

$中信建投中债0-3年政金债指数A(OTCFUND|021392)$

$中信建投稳硕债券A(OTCFUND|013251)$

$中信建投景益债券A(OTCFUND|016442)$

$中信建投稳益90天滚动持有中短债A(OTCFUND|013751)$

$中信建投聚利混合A(OTCFUND|001914)$

本文作者可以追加内容哦 !