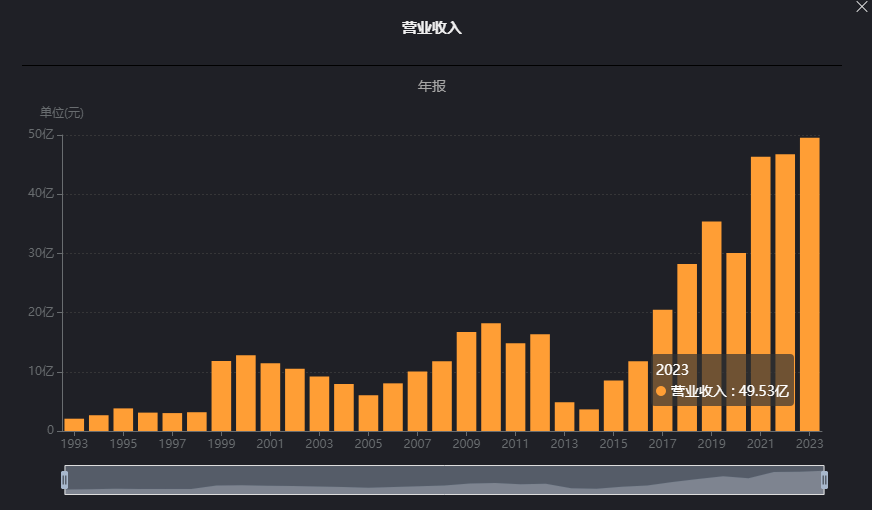

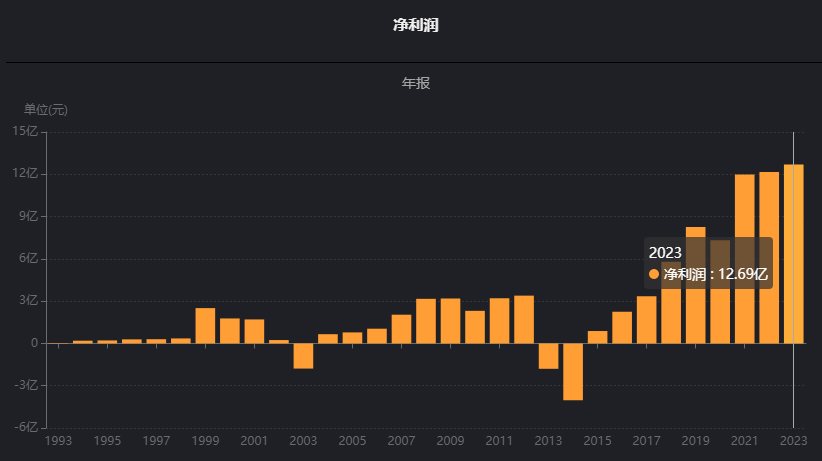

主要指标,营业收入和净利润在2020年疫情这一年出现负增长,最近10年其他年份都是增长的。营业收入和净利润最近10年年化复合增长都在30%左右。净利润在2013和2014年行业不好的时候出现了连续两年亏损,2020年负增长,也就是当市场不好的,水井坊韧劲还是差了一些。最近3年白酒行业头部公司营业收入和净利润都是快速增长,比如茅台五粮液泸州老窖等。年报中也提到,白酒行业整体消费量在下降,但是品牌集中度在快速提升,未来很可能类似于家电行业,美的格力海尔。

个人觉得市场有时候还真的挺怪的,也许是自己认识不够,行业差不代表公司差。美国香烟消费量1981年见顶,每年6400亿支,2022年这个数字下降到1730亿支,下降了73%。而上市公司菲利普销售确是增长的,年化收益率达到20%,也许这就是市场集中和提价所致。

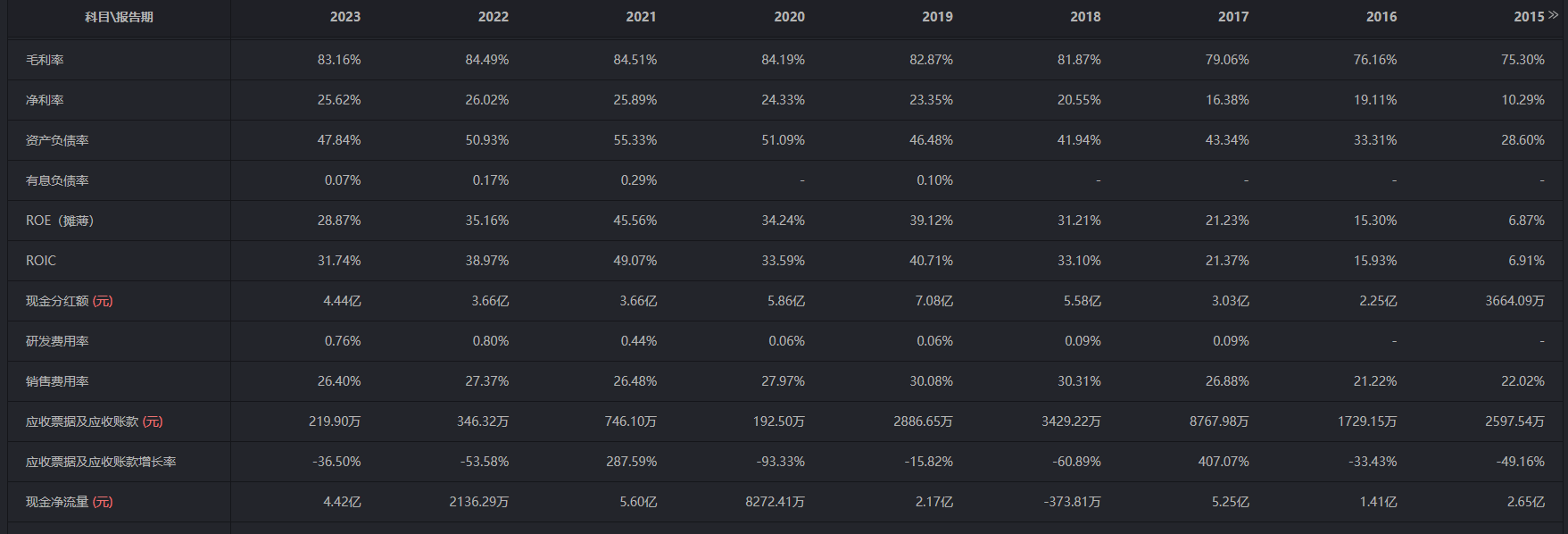

毛利率和净利润都略有提升,毛利率从不到70%提升到80%以上,净利润从不到20%提升到25%左右。净资产收益率最近两年有所回落,不过还是非常高的,30%左右。资产负债率不低,50%左右,几乎没有有息负债。销售费用率相对其他酒企高出很多,达到27%左右。

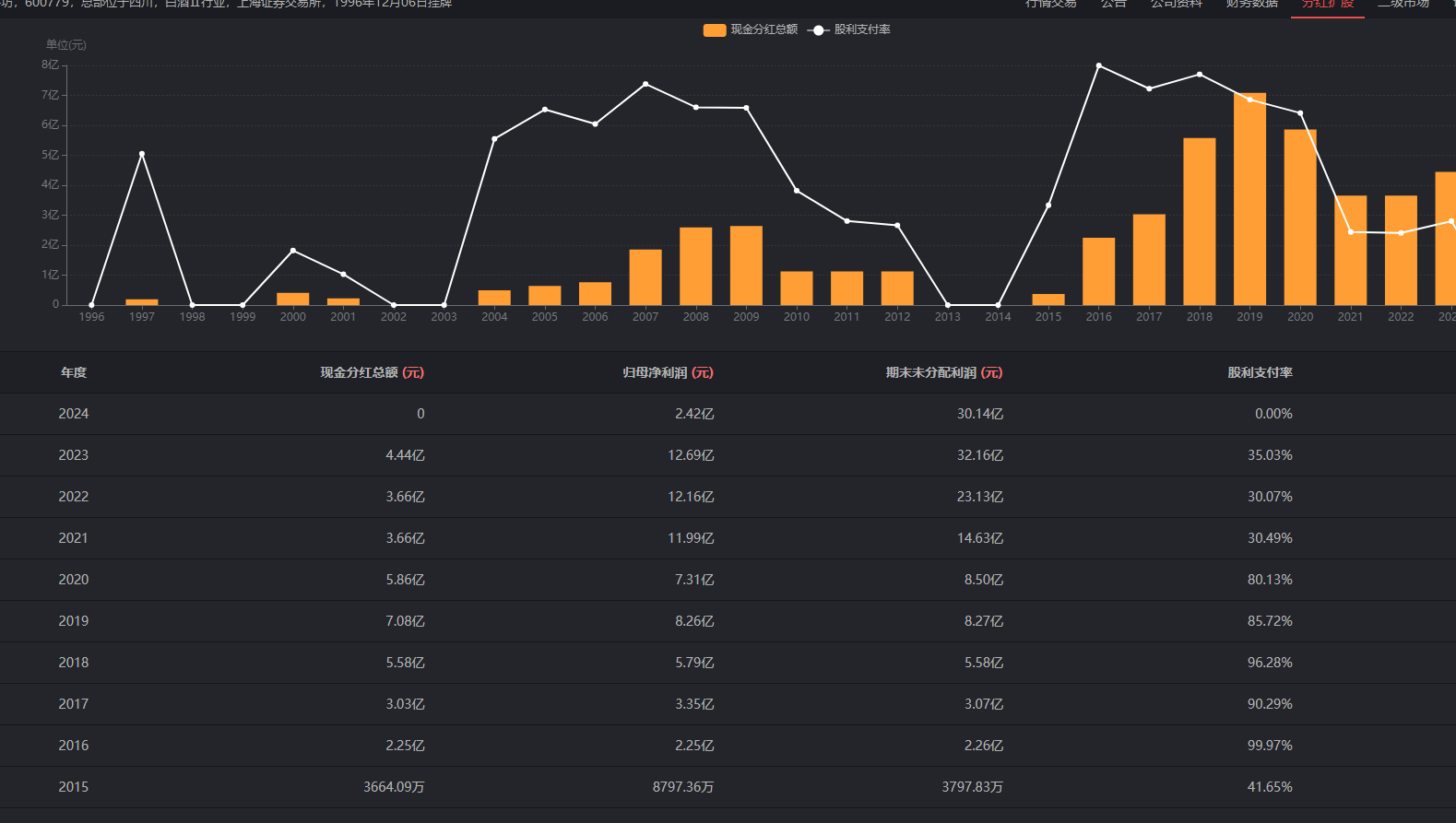

分红,2023年股息率1.28%,分红支付率35%。最近5年股息率平均1.42%,分红支付率最近3年在30%左右,前些年在80%-90%。上市28年一共融资4.45亿,分红49亿。分红募资比勉强说的过去。

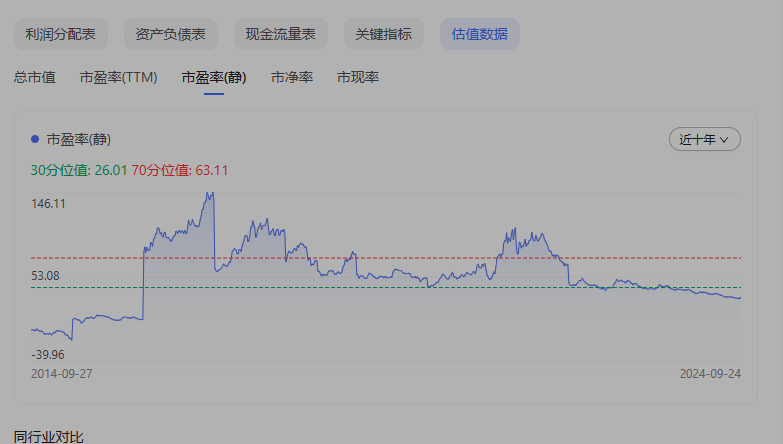

估值,静态市盈率13倍,ttm市盈率13倍,动态市盈率35倍,下半年估计要出现负增长。和其他白酒企业一样,也是在2021年市盈率达到高点,80倍左右,之后一路下跌,业绩惯性增长,股价一路下跌,市盈率跌到先13倍左右,这个市盈率水平跌到30分位值以下。

历史收益,2014年9月1日后复权开盘价57元,2024年9月1日开盘价226元,最近10年复合年化收益率15%。如果按2012年高点177到2022年价格700左右计算,也就是2012年买到最高点,然后到2022年高位回撤后卖掉,年化收益率15%左右。1996年上市10块钱左右,2024年9月1日开盘价226元,28年复合年化收益12%左右。

2014年9月1日市值43亿,2024年9月1日市值172亿,最近10年复合年化收益率15%左右。1996年上市市值18.85亿,目前市值172亿,上市28年复合年化收益率8.2%左右。

从最近10年和上市28年历史收益率来看,相比其他酒企还是逊色了不少,茅台不用讲了,汾酒和泸州老窖都在18%左右。

收益质量,销售商品提供劳务收到的现金和营业总收入之比基本维持在110%以上。经营活产生的现金流量净额和净利润之比都在100%以上,非常稳定。

现金流肖像,近些年基本经营为正,投资为负,筹资为负,净现金流都为正。也就是经营产生的现金流完全可以覆盖筹资和投资流出的现金流。

近10年净利润60.65亿,近10年购置固定资产、无形资产和其他长期资产支付的现金31.68亿,资本开支率52%。非常高了,年报中在建工程非常多。洋河9%,五粮液6%。

资产负债结构,2023年总资产增加了84.25-70.47=13.78亿,负债增加了40.31-35.89=4.42亿,股东权益增加了43.94-34.58=9.36亿。

生产类资产(固定资金 在建工程 工程物资 无形资产里面的土地),7.2 21.88 1.2=30.28亿,占总资产的35.9%,对白酒行业来说不算轻资产了。

投资类资产(交易性金融资产、可供出售金融资产、应收款项融资、持有至到期投资、银行理财产品或投资性房地产等),只有867万的投资性房地产,其他没有。

货币资金23.5亿,占总资产的27.9%。利息收入2700万,利率1.15%,不高。应收账款1500万,非常少,可以忽略不记。存货24.52亿(原材料460万,在产品0.46亿,半成品22.45亿,库存商品1.45亿),占总资产的29.1%。

总结,资产负债结构简单明了,只是在建工程占比较大,在建邛崃全产业生产基地项目。没有投资类资产,专注主业,没有有息负债。应付账款有点多,主要是广告宣传及促销费,材料费和工程款。

水井坊从营收规模和净利润来看不算是白酒头部企业了,最近几年增速明显不如前面几家公司。目前这个价格估值属于合理范围,历史收益情况看也不如头部几家公司,买白酒选择的话,不是很好的标的。我买过一次水井坊的酒,价位上属于中端品牌吧,我就记住一句广告语“天下第一坊,水井坊”。元末明初的“水井街酒坊遗址”是公司独有的重要生产资源和品牌基础,是不可复制的、极为珍贵的历史文化遗产和有极高使用价值的“活文物”,被国家文物局列“1999年全国十大考古新发现”,誉为“中国白酒第一坊”。

$水井坊(SH600779)$

本文作者可以追加内容哦 !