不限于投资与市场,很多事情总是一半遗憾,一半永远值得期盼。

9月19日,北京时间凌晨,这边的人们尚在熟睡,彼岸的美联储议息会议决定降息50bp,将联邦基金利率目标区间下调至4.75%-5%,是2022年3月启动加息周期后的首次降息。

5天后的9月24日,国新办发布会上,中国三大金融部门—央行、金融监管局、证监会一把手齐聚。短短半小时内,市场此前预期的“大招”几乎全部兑现,包括降准、降息、降低存量房贷利率…更超预期的是,新增创设两大政策工具为股市输送弹药。

如果说海外货币政策是背景,那么中国经济增长预期无疑是核心。有人说一夜之间感受到巨大的变化。

这两日的市场明显是“心动”的,从中国资产的表现看,沪指昨日创下4年多来最大单日涨幅,申万一级行业连续两日全数收红,港股也是,汇率也升破了7,你能够感受到情绪的变化。

时节已入秋,天气时常有些沉闷,冥冥中觉得重大变化正在发生,但置身当下,仍会有些茫然,似乎不少难解问题依旧没有找到答案,何去何从?挖掘基今日和大家再聊聊。

回头看,那些年底部的A股,经历了什么宏观变化?当时的政策层做了怎样的努力、海外政策又是怎样的环境?往前看,当下能够抱有怎样的期待呢?

回头看

那些年,底部的宽松共振

挖掘基回想起22年初以来的A股,难逃的周期、海外的加息、景气投资的失效、新旧转型中的阵痛,内心有种说不出的感受。

这两年从投资角度看确是较为特殊的年份。往时光深处看,国内权益市场一向波动幅度较大,所谓牛熊交替、磨砺重构,事实上也上演过多次。

2008年10月28日,沪指最低1664点

走出底部驱动:“四万亿计划”+全球大放水

2008年熊市,上半年国内经济增速放缓叠加货币政策从紧,股市回调显著,下半年随着美国次贷危机蔓延加深,为稳定国内经济形势,央行货币政策边际微调,与此同时,各项“救市”措施也密集加码。

然而,此时尽管政策已经放松,但经济仍在恶化,导致市场对政策刺激力度和效果仍有怀疑。同时,海外经济萧条和美股持续暴跌也使市场缺乏信心,A 股整体仍处于下行趋势,不少投资者觉得很长一段时间内不会有牛市。

直到2008年年底,中国“四万亿计划”的正式出台强力提振了市场对于未来经济的信心,与此同时美联储启动第一轮量化宽松,全球开启大放水模式,市场终于趋势性上涨,进入了澎湃的小牛市。

16年1月27日,沪指最低2638点

走出底部驱动:政策持续加码+金融、地产数据超预期+联储边际转鸽

2015年熊市,较为惊心动魄,2015年的“水牛”之后,沪指从2015年6月最高点的5178点下跌至2015年8月最低的2851点;2016年1月脆弱市场情绪下出现“熔断”行情,沪指最低下探2638点。

经过三轮暴跌,杠杆牛破灭,风靡一时的偃旗息鼓,出现声音认为整个中国的金融体系都需要整顿。回看当时的笔记,不少理性投资者甚至做好准备先熬几年熊市的准备了。

然而2016年1月底,契机出现了。随着监管层持续加码政策宽松,金融、地产数据超预期,叠加美联储边际转鸽、美股企稳,市场见底反弹,A股“核心资产”的牛市开始了。

2019年1月3日,沪指最低2440点

走出底部驱动:海内外政策宽松共振+贸易摩擦缓和

2018年熊市,A股几乎单边下行,国内GDP增速持续下滑,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势。彼时的市场担忧地缘关系加剧,担忧去杠杆将使得经济缺乏新的增长点,担忧缺乏足够杠杆稳增长也将难见效果。

这一年的风险演绎是历史性的。然而,就在所有人都失落了之际,行情却在绝望中诞生,几大核心钳制因素在2018年年底和2019年年初出现积极变化。

2018年11月的民营企业家座谈会提振市场信心,2018年12月中美双方停止并取消当年加征的关税,随后的2019年1月PMI指数见底回升,经济数据呈现企稳迹象,叠加人民银行再度降准100bp,市场底部自此与经济底同步确立,开启新一轮长牛,沪指在随后的2年上涨至3731点。

这些年间,牛熊转换观察下来之后,穿越现象透视本质,能够发现几点规律:

其一,A股的趋势确实较为极致,但这种极致的趋势只是让钟摆离中点更远,并未阻止回归的发生。

其二,海外货币政策作为背景板,对于国内市场,最主要的影响逻辑是外围宽松效果如何传导进来,即国内政策在这一环境下如何应对。

其三,市场悲观预期的反转或牛市的形成大多需要经济、金融数据出现实质性好转或政策发力使得经济基本面预期的强力扭转作为支撑。

(以上数据来源:Wind,兴业证券等)

向前看

未完待续,等风来

穿越泥泞市场,回到当下,昨日能否重现?

客观来看,从成交量、绝对或相对估值等维度观察,当前A股市场完全具备底部特征,国内股债比已处于极值位置。市场之所以表现低迷,主要原因在于投资者对内需偏弱背景下稳增长政策预期的波动。

昨日这场金融“序幕战”为节前的政策预期开了一个好头。会议无论从开会的时点、出席人的级别、还是内容的超预期程度,都凸显出满满的“诚意”:

抓住第三季度最后的时间窗口,或是为了“爱在深秋”,争取时间、稳定第四季度经济进一步向好回升;直击市场最关心的资本市场、地产、金融风险等问题,集中出台多项增量政策。

有人说,全市场都在等房地产。

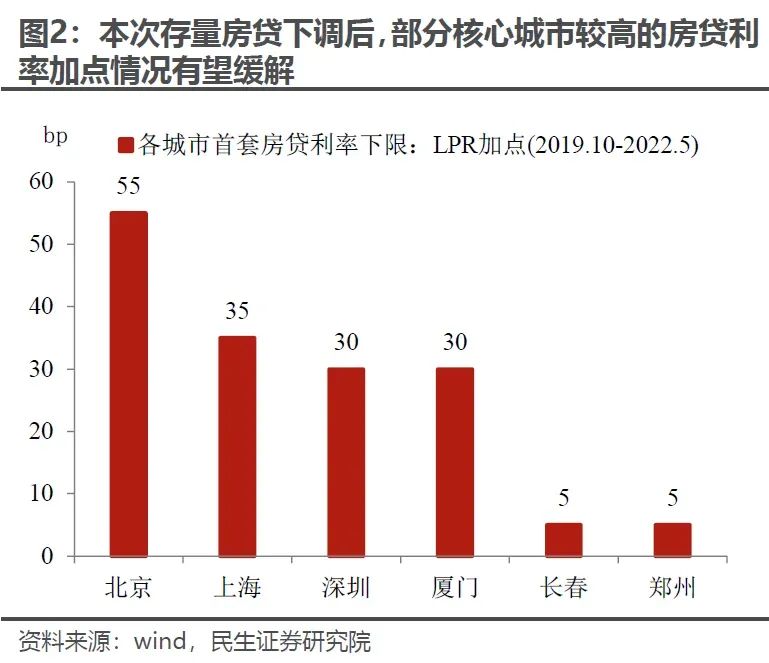

此次政策将引导商业银行将存量房贷利率降至新发放房贷利率附近,预计平均降幅在0.5个百分点左右,是针对买房人的“变相降息”,有望惠及5000万户家庭、1.5亿人,预计按年向居民让利1500亿元左右。如果全部用于消费,对于正处于复苏进程中的居民消费,也是不容小觑的助力。

有人说,全市场都在等增量资金。

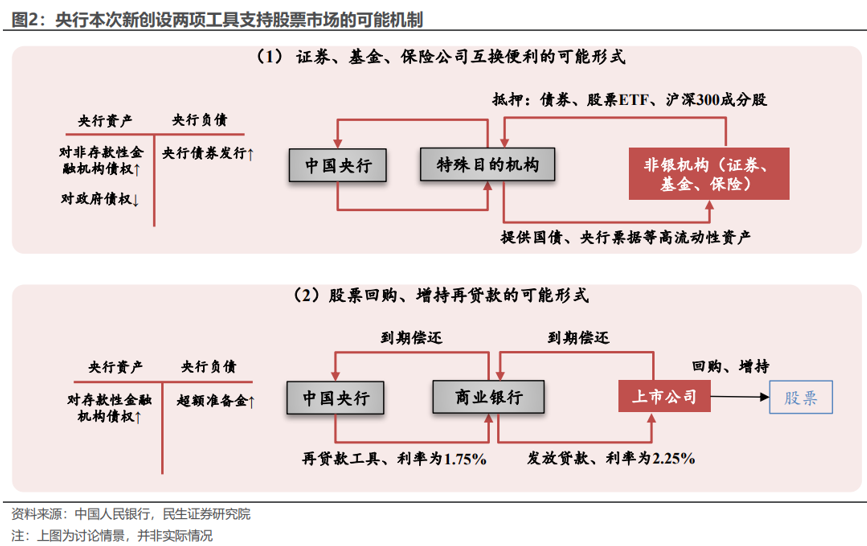

本次央行作为水源的源头,搭建了两条管道间接连到了资本市场。央行新增创设的两大政策工具与正在筹备中的平准基金,可以说是精准剑指当下A股市场的核心掣肘——资金面。

第一项是创设证券、基金、保险公司互换便利,规模5000亿元,未来可视情况扩大规模;第二项是创设股票回购增持专项再贷款,引导银行向上市公司和主要股东提供贷款,支持回购和增持股票。

这些年间,形势发生了巨大的变化,货币政策的实施环境也今非昔比。有投资人说,系统性的机会来自一个时刻,那就是全球央行资产负债表的宽松共振,而现在,这个时刻或许正在无限的接近。

往后看,权益资产能否实现趋势反转,海外货币政策是背景,中国经济增长预期是核心。目前货币政策空间边际打开,或许未完待续,四季度接连重大会议对明年布局,目前市场期待,特别是财政政策在扩大和加速支出方面的动作能否有超预期可能性。

最后再来唠唠,对于国内而言,似乎以大规模投资扩产拉动增长的时代过去了,而新的高质量增长恰好也在出清、转型之中孕育。

确实,过去的一些创富叙事在近几年出现变化,但昨日远去,从来不意味着历史的终结,毕竟过往的周期轮回亦向来都不是简单的重复,只有告别旧叙事,才能开启新叙事。

往后走,随着全球宏观基本面新格局的重塑,改革政策自上而下不断深化,新产业自下而上的新变化不断增加,在震荡中,我们也并不怀疑,市场新价值正在酝酿中蓄势。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。 码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !