A股首部市值管理指引来了!

2024年9月24日,证监会官网发布《上市公司监管指引第10号——市值管理(征求意见稿)》,(以下简称《指引》),向社会公开征求意见,意见反馈截止时间为10月24日。

今年以来,无论是国资委还是证监会,不止一次提到市值管理,新“国九条”也明确提出制定上市公司市值管理指引。

专业人士指出,本次《指引》要求更具体、力度更大,明确两类公司市值管理的专门要求,压实了董监高、控股股东等高管的责任。

市值管理风口已至

金圆统一证券8月的一份研报指出,净资产理论上可以看作是公司的清算价值,所以当股价跌破净资产时,就可能存在着套利机会,这对价值投资者颇具吸引力。

据该机构分析,股票破净有两大方面的原因:外因在于惨淡的整体市场环境,破净股容易出现在整体市场持续下跌的过程中。

面对惨淡的市场环境,投资者受失望、恐惧等情绪的影响,经常会做出非理性抛售的决策,从而导致股价越卖越低,直至破净。指数下跌的时间越长、幅度越大,破净股的数量就越多。

内因在于投资者对公司质量的担忧。这种担忧集中在两个方面:一方面是对公司现有资产质量的担忧,另一方面是对公司未来盈利能力的担忧。

《指引》总共四个方面14条内容。具体看来,主要指数成份股和长期破净公司两大类上市公司成为上市公司市值管理监管的重要对象,两类公司的市值管理行为分别由《指引》的第八条和第九条单独列出条目,给出详尽的监管要求。

其中,第九条指出,长期破净公司应当制定并经董事会审议后披露上市公司估值提升计划,包括目标、期限及具体措施。长期破净公司应当至少每年对估值提升计划的实施效果进行评估,并根据需要及时完善,经董事会审议后披露。此外,长期破净公司应当就估值提升计划执行情况在年度业绩说明会中进行专项说明。

《指引》还明确了沪深300、科创50等主要指数成分股公司应当制定并公开披露市值管理制度,明确具体职责分工、内部考核评价等,并在年度业绩说明会中就制度执行情况进行专项说明。

招商证券首席策略分析师张夏认为,市值管理将利好主要指数成分股公司。从政策设计上来看,市值管理指引明确要求主要指数成分股公司负起责任,制定市值管理制度,叠加再贷款解决回购、增持的资金担忧。同时要求长期破净公司制定价值提升计划,评估实施效果并公开披露,形成市场约束。

对于市值管理可能诱发的信息披露风险,《指引》明确禁止上市公司在市值管理中出现操纵市场、内幕交易、违规信息披露等各类违法违规、损害中小投资者合法权益的行为。

近千家破净股众生相

据同花顺金融终端提供的数据,截至2024年9月25日收盘,A股破净公司达982家。

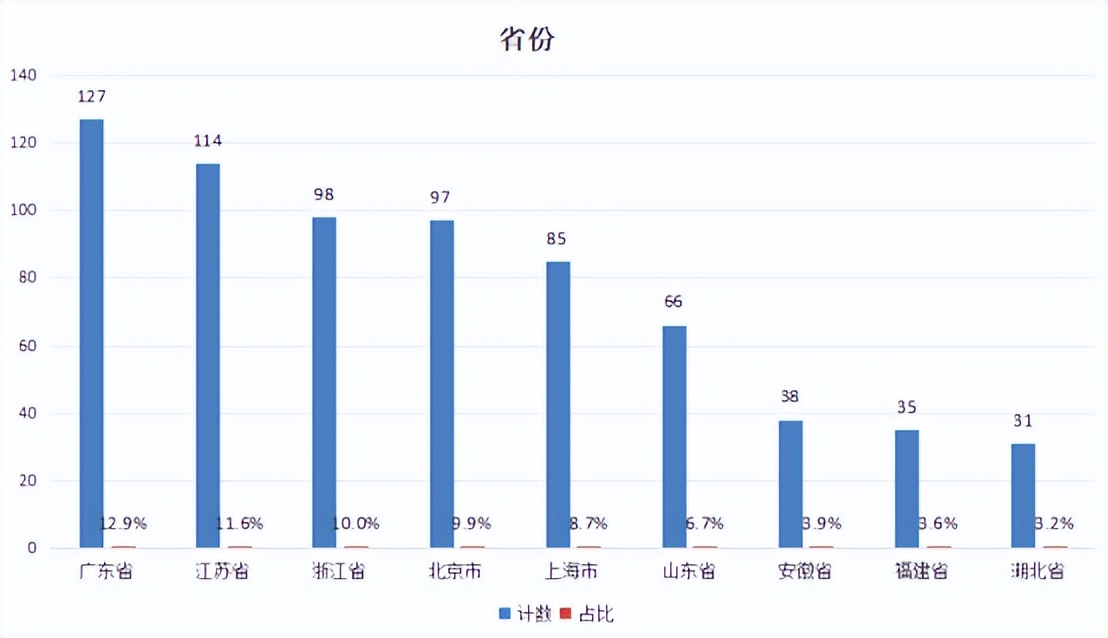

从地域分布看,广东、江苏、浙江、北京、上海、山东、安徽、福建、湖北等地破净股数量均超30家。其中,广东、江苏两省破净股数量均超过100家,包揽了整个A股市场近四分之一的破净股。

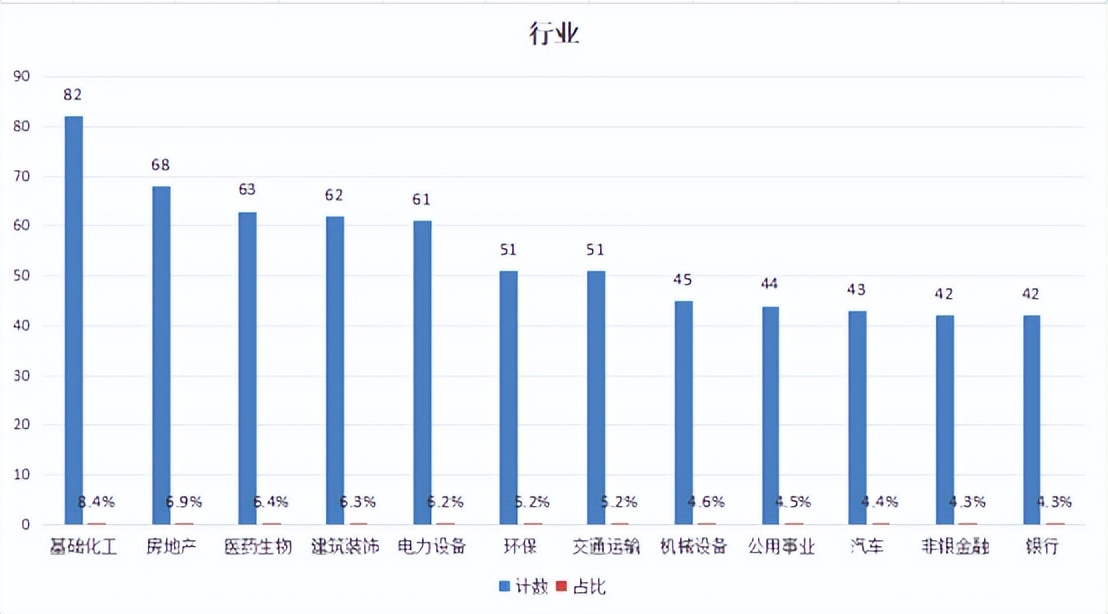

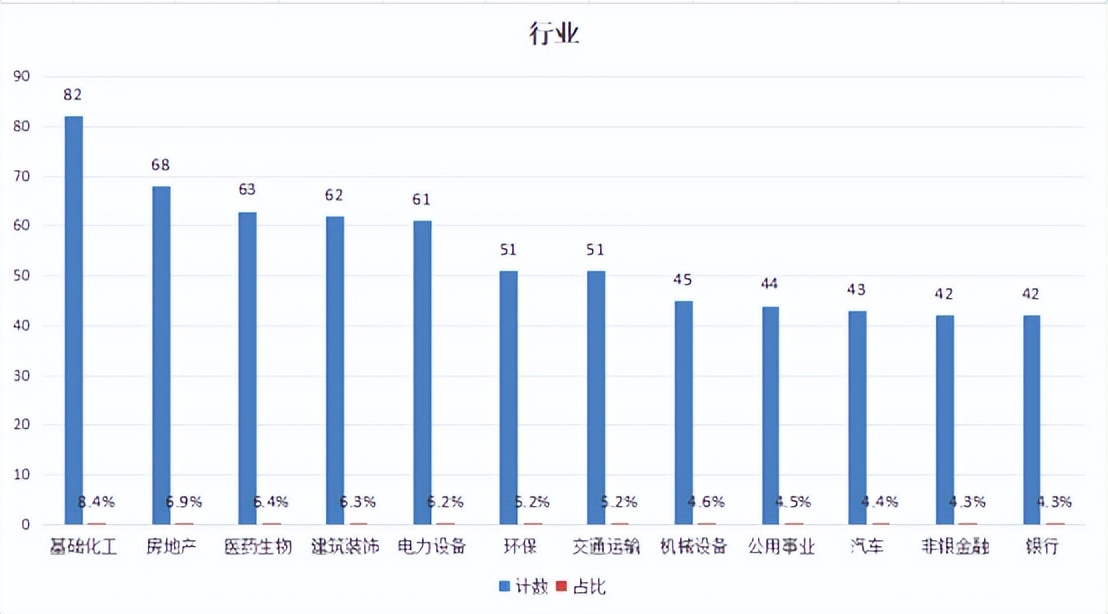

从行业分布看,根据申万一级行业分类,基础化工、房地产、医药生物、建筑装饰、电力设备、环保、交通运输等行业破净股数量均超过50家。其中,基础化工以82家的数量高居榜首。

值得关注的是,如果从破净股数量占行业内上市公司数量之比,也就是破净股占比来看,42家银行股“全军覆没”,堪称A股破净股集中的“重灾区”。

截至9月25日收盘,在34家千亿市值破净股中,银行股有19家,占比近六成。此外,4家非银金融分别是$中国平安(SH601318)$、$国泰君安(SH601211)$、$华泰证券(SH601688)$、中国银行。

据专家分析,银行股长期破净是全球银行业常态。银行股因其特殊的周期性,短期投机“炒不动”,长期投资分歧大,两者共同作用致使银行股价长期低迷。对短期投资者而言,流通市值均较大,其不属于热门题材,短期收益较小限制盈利空间,短期投资“炒不动”。

同花顺数据显示,截至9月25日收盘,沪深300指数成分股中,破净股有73家,占比24.3%。从行业分类看,较多聚集在银行、非银金融、建筑装饰和电力设备。

截至9月25日收盘,上证50指数成分股中,破净股有18家,占比36.0%。从行业分类看,银行有7家,建筑装饰有3家,石油石化有2家,电力设备、房地产、非银金融、交通运输、汽车、通信各有1家。

截至9月25日收盘,上证50指数成分股中,破净股只有奕瑞科技1家。

奕瑞科技于2020年9月登陆A股,号称科创板“数字化X线探测器第一股”,遭到资本市场“热捧”。2021年,公司上涨约190%;同年12月,公司二级市场股价一度高达565.55元/股,巅峰市值407亿元。然而,好景不长。伴随着政策影响下医院短期采购需求减弱,叠加齿科以及锂电行业景气度持续波动,奕瑞科技的成长趋势明显放缓,同时股价一并走弱。

2024年上半年,公司实现营业收入10.26亿元,同比增长7.20%,实现归母净利润3.07亿元,同比下降5.30%,实现扣非归母净利润3.35亿元,同比下降3.05%。截至9月25日收盘,公司市值已经不足130亿元,较最高之时缩水近七成。

业内人士指出,净资产仅是资产负债表中的一栏数据,是数量指标,但无法显示公司资产的质量。投资者需要更加深入地分析公司基本面和估值水平,以判断其是否真的被低估。对于《指引》中对长期破净股提出的要求,通过披露并执行贯彻估值提升计划,长期破净股有望迎来估值修复,这也有望为投资者提供投资机遇。

本文作者可以追加内容哦 !