最近几天股市大涨,祝老铁们账户涨不停,越赚越多。

今天来看看黄金,黄金在传统文化中具有富贵,吉祥的寓意,很应景当下的股市。

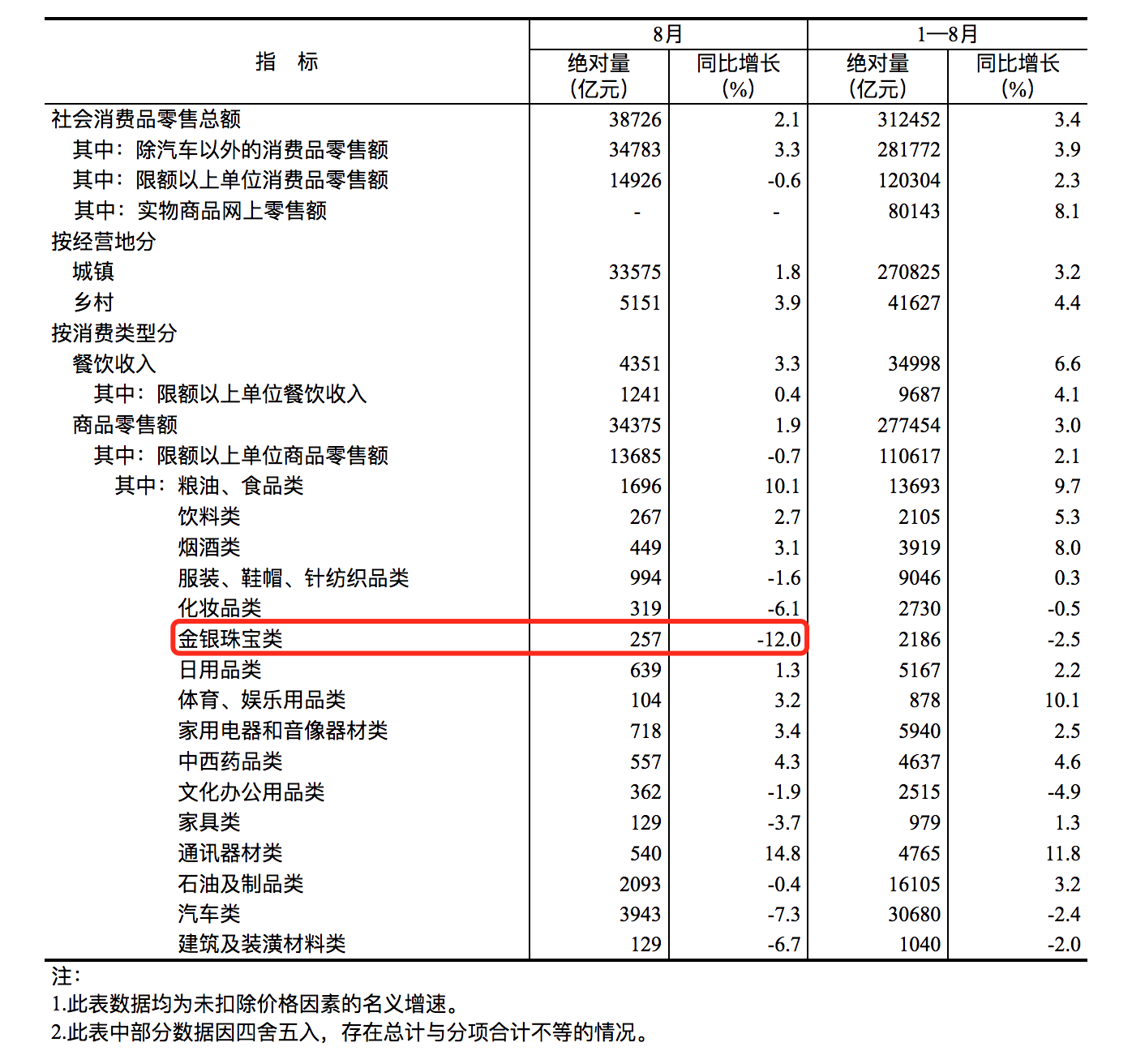

2024年8月份社会消费品零售总额数据出来了。

金银珠宝行业限额以上单位商品零售额257亿,同比下滑12%。

对比上月份7月金银珠宝行业限额以上单位商品零售额200亿,同比下滑10.4%的幅度还在扩大。

当前,国内外经济环境仍然面临较多不确定性和挑战,国内消费市场普遍存在的增长预期谨慎和“储蓄为王”的情绪不减,消费潜力未完全释放的环境下,叠加金银原材料涨价,金银珠宝作为非必选消费品,供需都受到冲击。

根据国家统计局的公布,2024年上半年社会消费品零售总额235,969亿元,同比增长3.7%。其中限额以上的金银珠宝类零售额1725亿元,同比增长0.2%。

虽然零售额是增长的,但是买来都是为了投资。

据中国黄金协会最新统计数据显示:2024年上半年,全国黄金消费量523.753吨,与2023年同期相比下降5.61%。其中:黄金首饰270.021吨,同比下降26.68%;金条及金币213.635吨,同比增长46.02%;工业及其他用金40.097吨,同比下降0.53%。

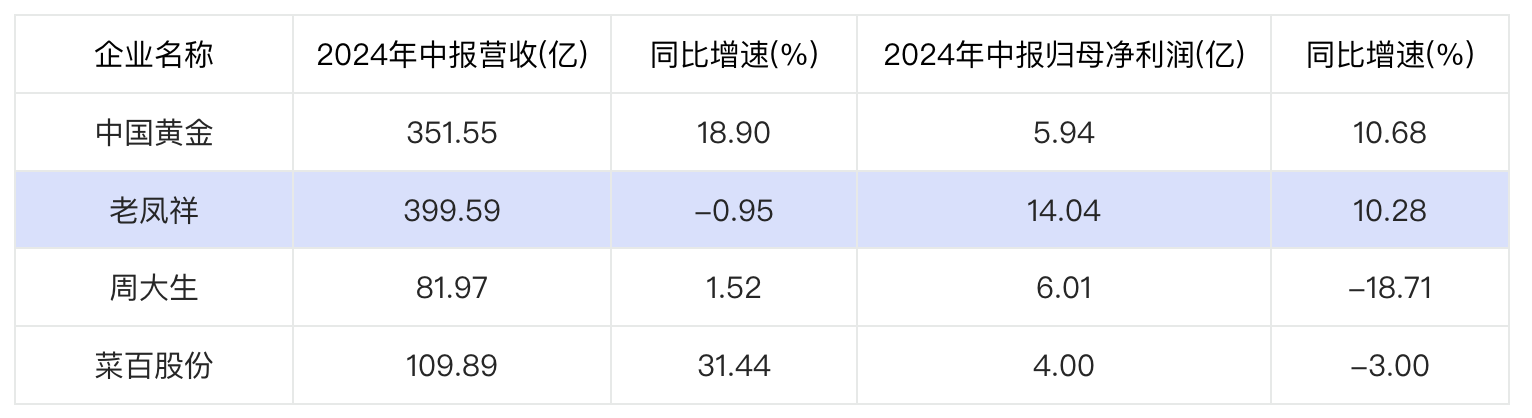

行业上市公司业绩表现如何呢?

作为行业老大周大福,2024年第二季度零售额同比下降20%,净关闭91家门店。对比过去两年来,在内地净增门店超过3000家,到当前出现负增长。

老凤祥2024年中报营收同比-0.95%,较去年末净增加28家,增速也是下滑。

行业从“跑马圈地”的时代,进入了精细化运营发展了?

先来看看黄金这个行当

行业基本信息

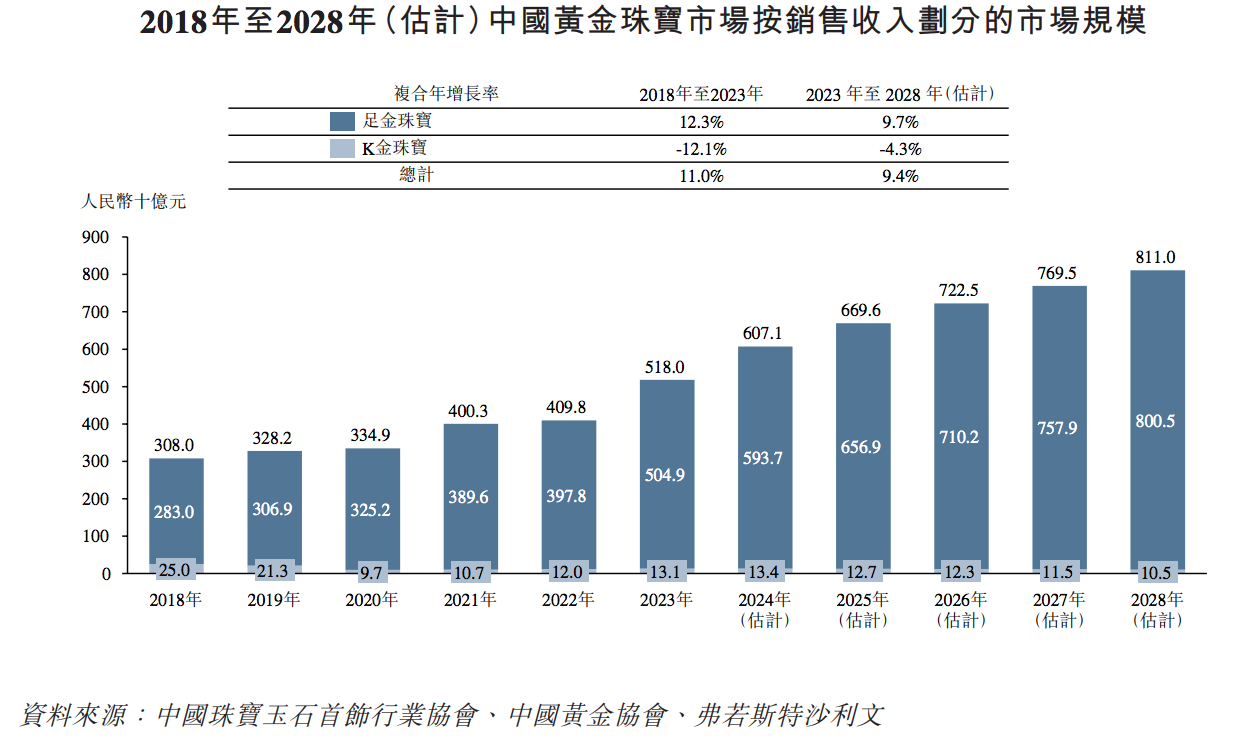

黄金有家庭繁荣的吉祥含义,因此在中国流行了数千年。此外,黄金作为贵金属的性质亦使黄金产品具有投资价值。黄金产品由于其历久不衰的文化意义,2023年黄金珠宝市场的销售收入为人民币5,180亿元,占珠宝市场的63.2%。

黄金珠宝以黄金为主要原材料。按销售收入计,黄金珠宝的市场规模由2018年的人民币3,080亿元整体增长至2023年的人民币5,180亿元,复合年增长率为11.0%。2020年COVID-19疫情爆发及后续的管控措施自2020年以来阻碍了线下销售的增长。

按黄金纯度,黄金珠宝可分为足金(黄金纯度达99.0%及以上)及K金(通常指由黄金和其他金属混合制成的合金,其含金量相等于或低于22K(91.6%)或甚至18K(75.0%))。2023年足金珠宝市场规模为人民币5,049亿元,占黄金珠宝市场的97.5%。

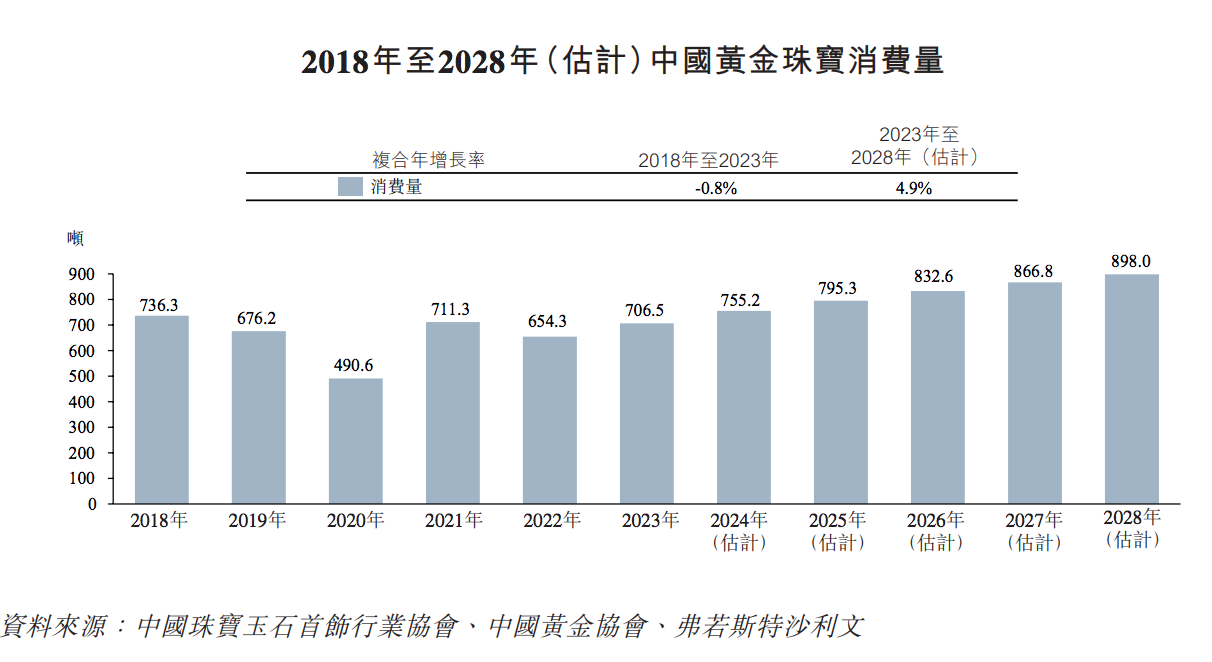

中国黄金珠宝消费量呈波动趋势,由2018年的736.3吨至2023年的706.5吨,2018年至2023年期间的复合年增长率为-0.8%,主要由于2020年及2022年疫情的广泛影响。此外,经济下行压力导致整体消费疲软,从而导致2019年消费量下降。

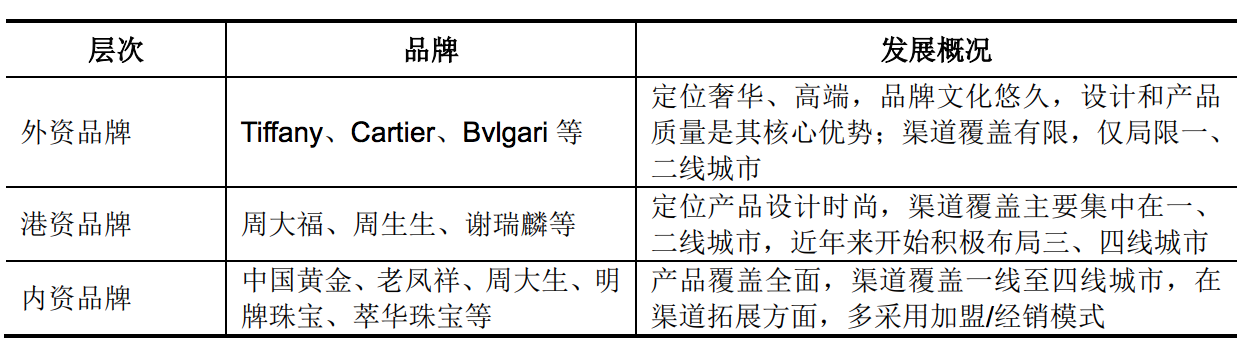

行业竞争格局

我国黄金珠宝市场形成了外资品牌、港资品牌与内资品牌三分天下的局面。国内高端市场主要被Tiffany、Cartier、Bvlgari等国际知名品牌占据。国内主流中高端市场虽占据国内市场主要份额,但竞争相对激烈,主要品牌有港资品牌的周大福、周生生等和内资品牌中国黄金、老凤祥、周大生等。

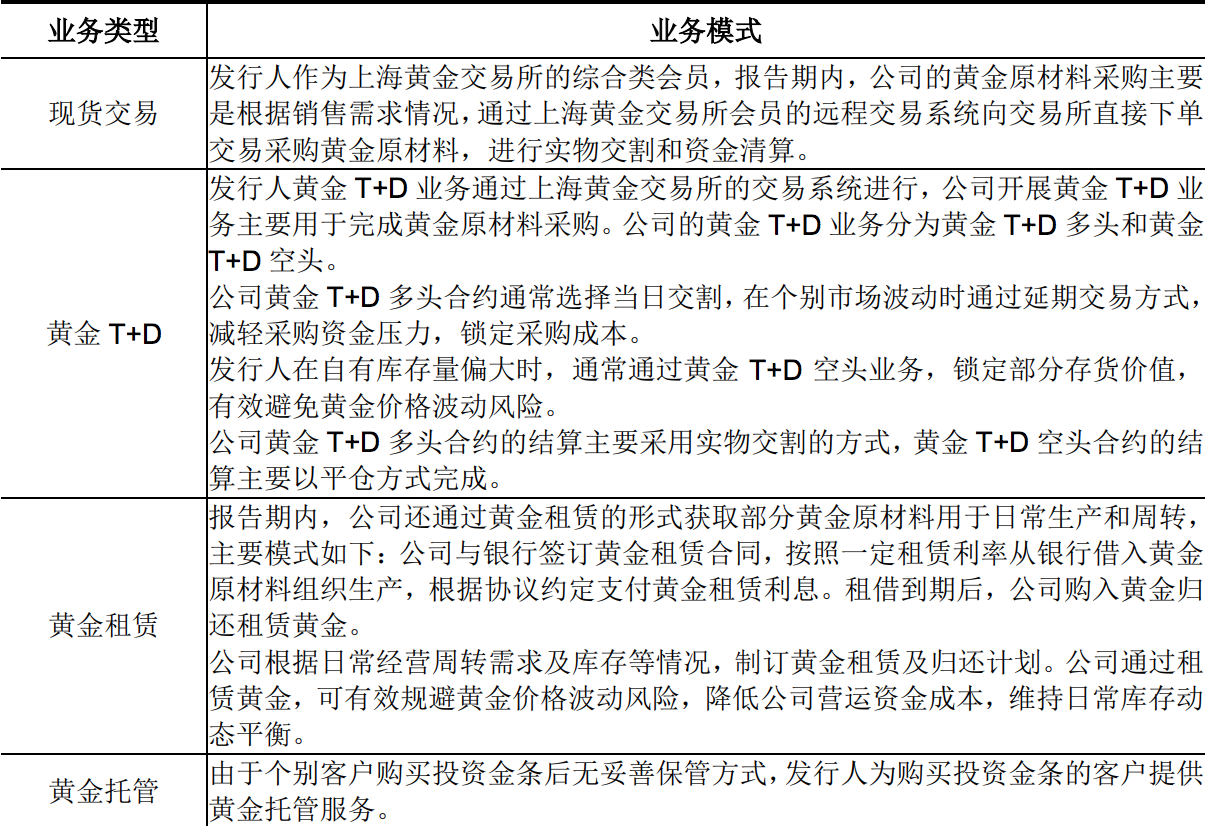

采购模式

包含上海黄金交易所现货交易,黄金租赁,黄金T+D,成品采购。

来源:中国黄金招股书

周期性、区域性、季节性特征

周期性

黄金珠宝行业的发展速度与国民经济发展速度具有一定正相关性。随着居民可支配收入的提高,消费者对黄金珠宝的购买力和购买欲望也会随之增强,从而带动黄金珠宝产品产业链的发展。因此,行业的周期性与国家经济增长的周期性基本保持一致。

区域性

从区域分布上看,境内黄金珠宝首饰企业分布不平衡,存在一定区域性特征。企业和品牌的发展与经济发达的省市紧密相连,境内较有实力的黄金珠宝品牌主要分布在东部及南部沿海经济发达地区。

季节性

从季节特征上看,行业主要受节假日和婚庆消费影响较大,节日消费会刺激黄金珠宝产品销量。受国庆、元旦、春节等节庆影响,第一季度及第四季度为传统销售旺季,其余时间销售情况基本平均。

店铺布局策略

国内黄金珠宝企业大多数采取一二线城市为主、三四线城市为辅的布局模式,一二线城市的各品牌门店竞争激烈,三四线城市的全国性品牌仍偏少。随着三四线城市居民人均收入不断上升,黄金珠宝产品的消费需求预计将不断提升,率先采取渠道下沉战略、抢占三四线市场的企业可以具备更高的市场占有率。

缺点与不足?

黄金价格波动大

黄金价格受国际政治、经济、汇市、欧美主要国家国际储备政策、开采成本等影响。

品牌年轻化问题

老凤祥品牌有170多年历史,周大福品牌差不多有100年历史。

随着新生代消费主导不断提升,对品牌们年轻化,时尚化要求也不断提升。比如周大福用新品牌,ip授权设计等一系列方式来应对。

同质化

品牌同质化,商场内连排开在一起的金铺,周大福,金六福,金大福,有时候哪个是哪个傻傻分不清楚

产品同质化,一般都会货比三家才会下决定买哪家,主要原因是品牌们研发投入低,有不少品牌的设计加工直接都是外包的

营销同质化,价格战,广告战,换新免工费战

黄金对冲

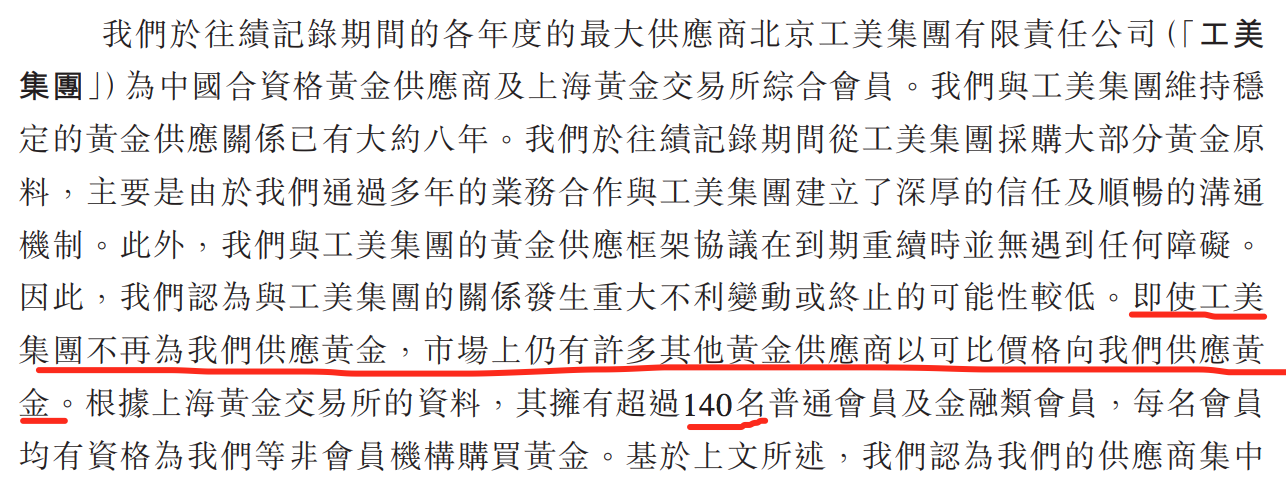

上海金交所是行业采购原材料的主要渠道,占大头,比如据中国黄金招股书占比70%左右。

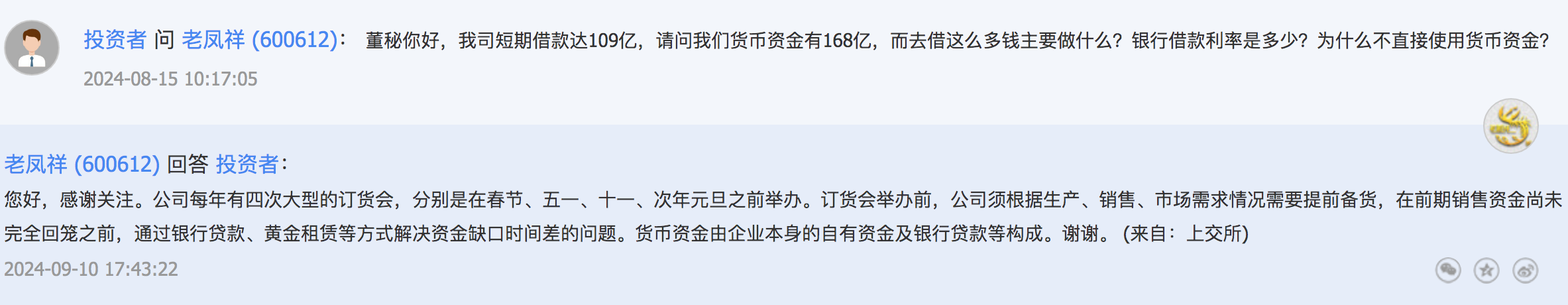

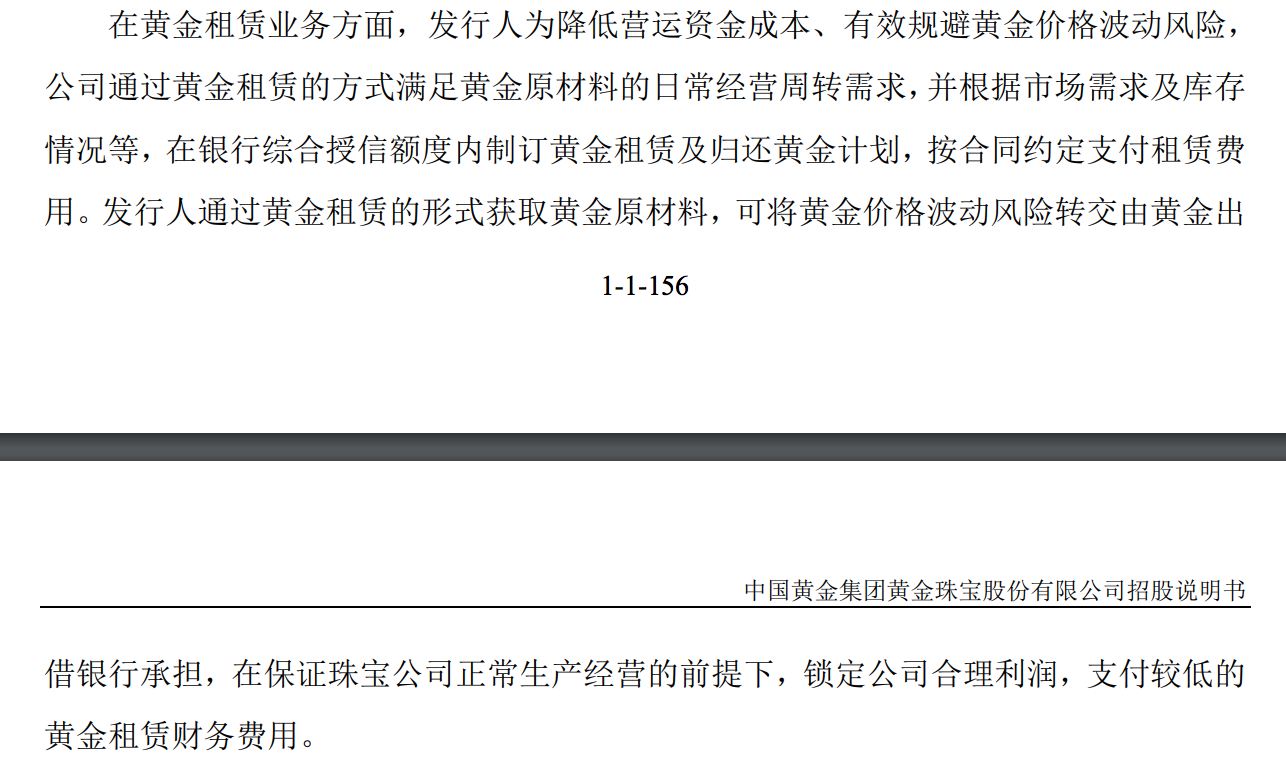

黄金价格比较贵,大规模采购,需要大量的运营资金,为了减少运营资金,行业第二采购渠道就是跟银行租赁。比如老凤祥对账上躺着大额货币却需要大额借款,解释到一年四次的订货会需要大量资金,会给经营带来压力。

同时黄金价格波动较大,很多企业也会通过黄金租赁来对冲价格波动。

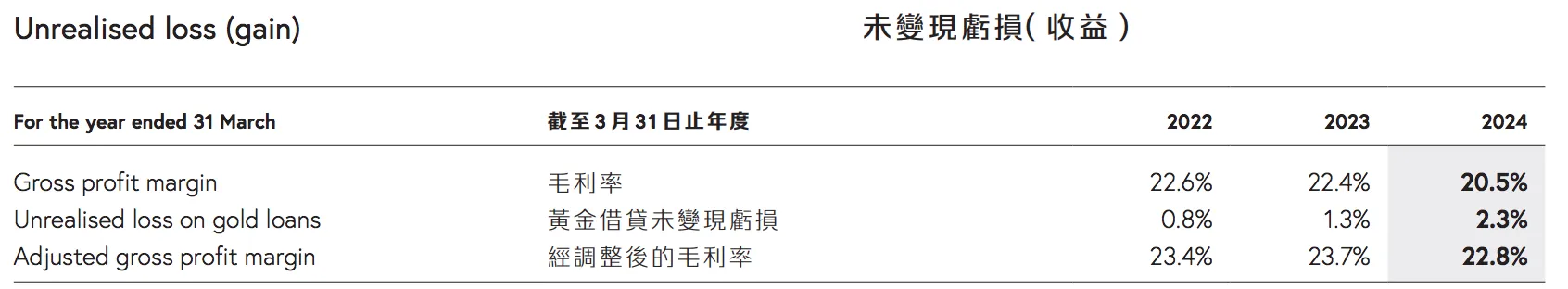

对冲不一定就不亏损了,比如2023年周大福对冲的效果就不太好

金银首饰行业的库存,在金价不停上涨的趁势下,库存可是越来越值钱,企业会不会囤金呢?

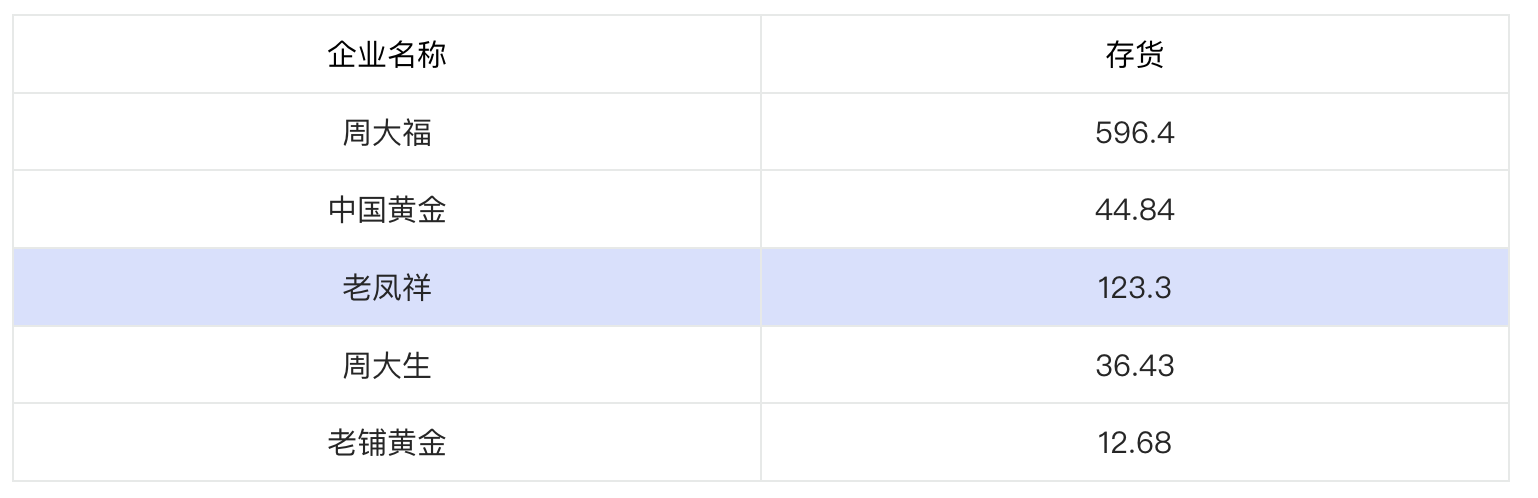

周大福2023年营业收入1003亿,存货596.4亿,老凤祥714.4亿,存货123.3亿。营收相差1.4倍,存货相差4.83倍。

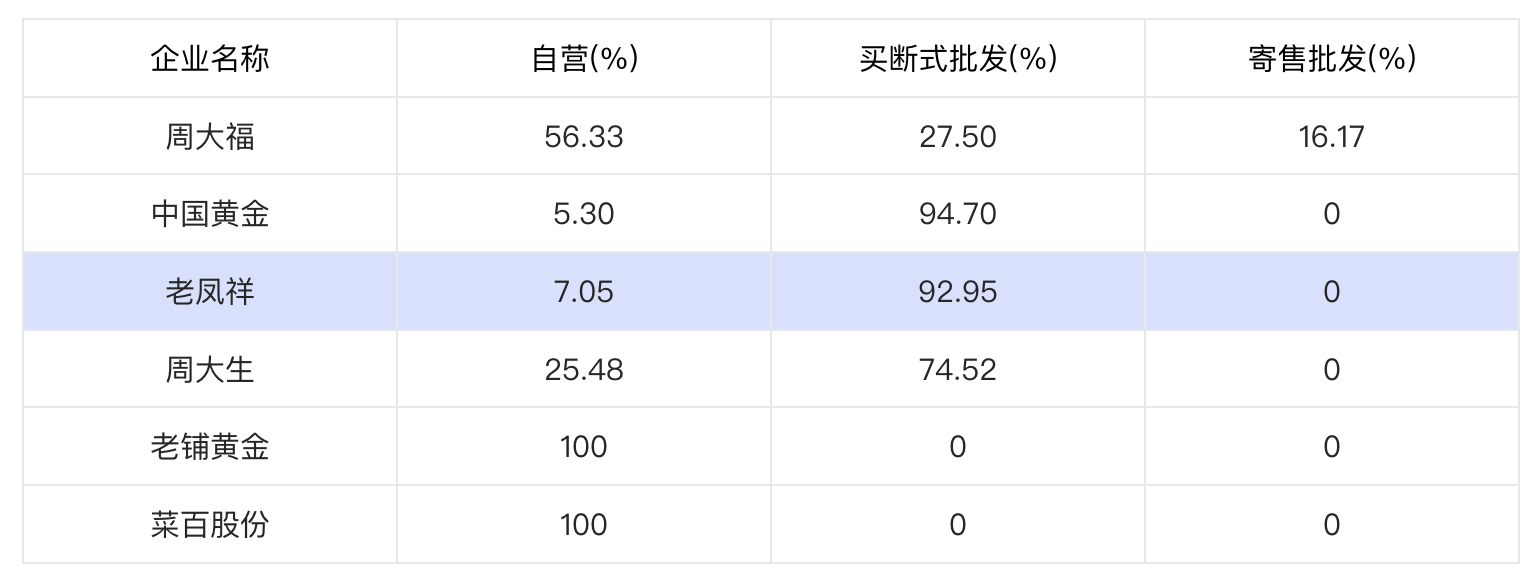

很多自媒体都说其囤金套现,看起来挺像囤金的。不过周大福一般是自营,同时还有寄售模式,库存所有权都是周大福的,跟老凤祥主要是买断式批发的不一样,其库存量更大具有一定合理性。

同时从历年库存周转率来看,周大福的周转天数都保持在250天左右,囤金的说法不够说服力。

同行比较

同行财务指标比较

数据来源:2023年年报

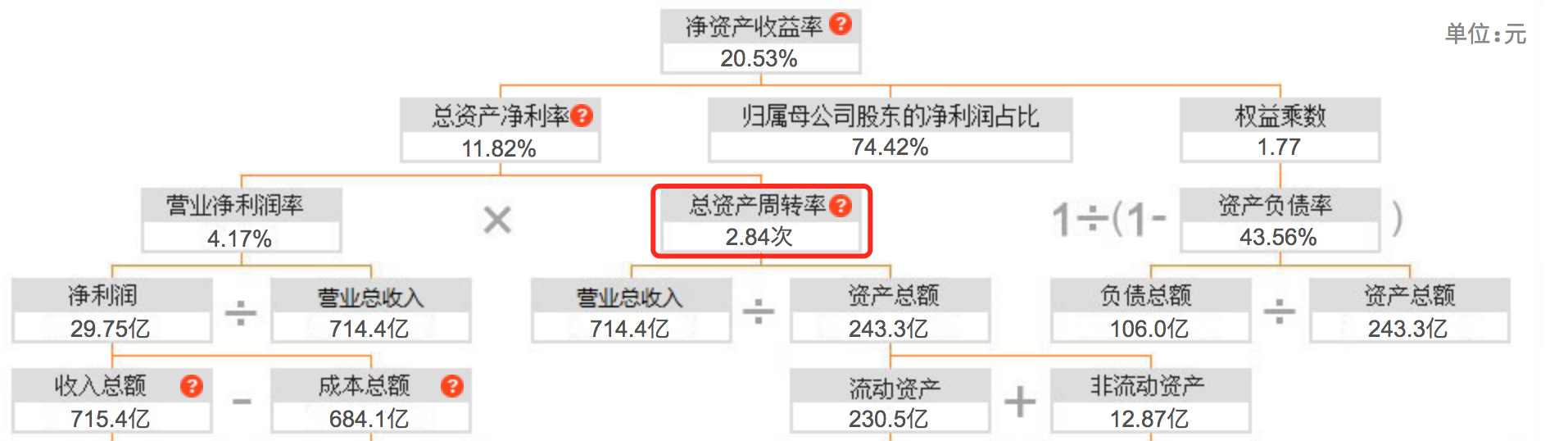

行业ROE并不低,每一个企业的经营策略有些区别。周大福依靠高杠杆,老凤祥依靠高周转率,被称为“黄金爱马仕”的老铺黄金则依靠高净利率,使其ROE高于行业平均水平。

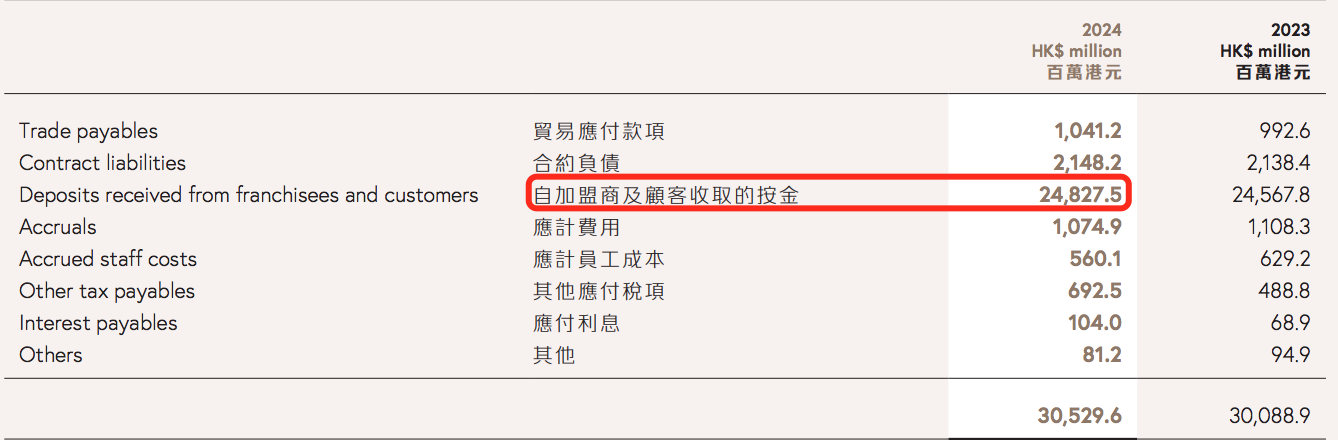

周大福的高杠杆,高在哪呢?主要是短期借款233.3亿,应计费用及其他应付款253.3亿。

短期借款很好理解,就是跟金融机构借的钱。

那253.3亿应付款呢?主要是加盟商及顾客收取的按金,看文字理解起来比较生硬,看完周大福的加盟模式就清楚了。

周大福的加盟模式,细分为寄售模式,买断模式,占比分别为63%,37%。

买断模式很好理解,就是传统的经销模式,买断式的,商品所有权都归加盟商。

而寄售模式下,加盟商需要提前打款给周大福,在消费者完成销售交易前,存货所有权属于周大福。待交易完成后,才会确认批发营业额,金价涨跌对加盟商没有影响。

老凤祥的周转率高在哪呢?老凤祥,中国黄金,周大生的周转率都挺高的,但是毛利率都比同行低,主要是走得批发模式,薄利多销。

同行中的中国黄金,周大生大部分也是走得这种批发模式。

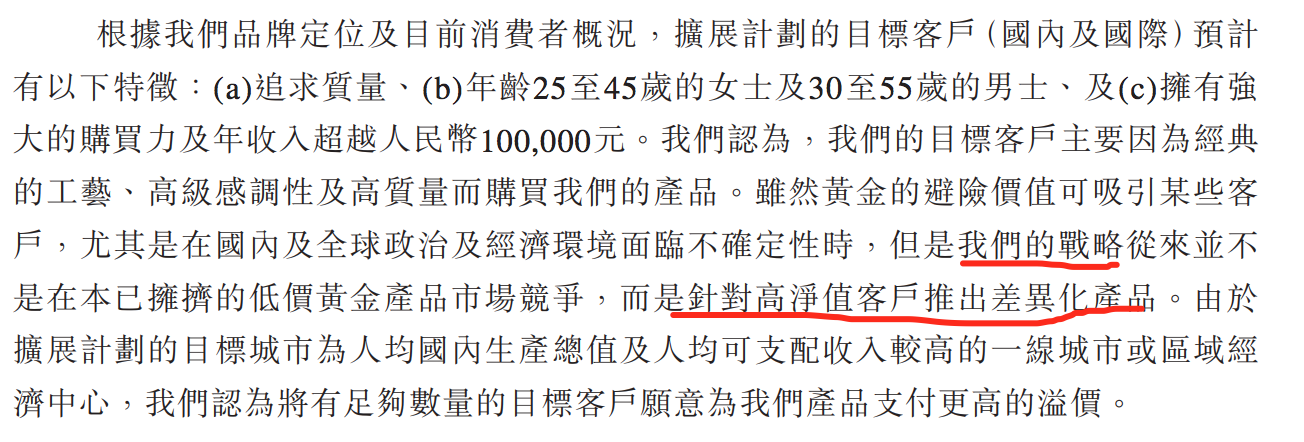

老铺黄金净利率那么高,就很好理解了,就是毛利率高。凭什么它卖的比老大哥周大福还贵呢?黄金价格都是很透明的,老铺黄金的品牌溢价来自哪里呢?

100%自营

一般品牌都是自营+经销模式,依靠经销商资本的能力能快速扩张。比如周大福,老凤祥在前面2,3年开出了几千家加盟店。不过加盟也有缺点,加盟毛利率比自营低。老铺黄金都是自营,对毛利率有提升。

不过同为100%自营的菜百股份,毛利率为何没有老铺黄金高呢?

品类毛利率更高

根据弗若斯特沙利文的资料,古法黄金珠宝的售价及毛利率通常高于其他普通黄金珠宝,主要是因为其展现较高级的工艺及复杂程度。根据弗若斯特沙利文的资料,古法黄金珠宝的平均毛利率约为35%,而普通黄金珠宝的平均毛利率约为25%。

差异化竞争

黄金有两大属性一个是消费,一个是投资,一般金店的投资类黄金,消费类黄金都是有。而老铺黄金说自己偏向“消费”,店铺都是开在高端商圈,采取差异化竞争,针对高净值客户推出差异化产品。毕竟不是谁都喜欢几斤重的戴粗金链?

这些看起来挺有说服力的,但是感觉不确定还是挺高的。

体量差不多的菜百股份是上海黄金交易所的会员,为何老铺黄金不是?自己加入会员,解决供应链未来可能出现的隐患不好吗?

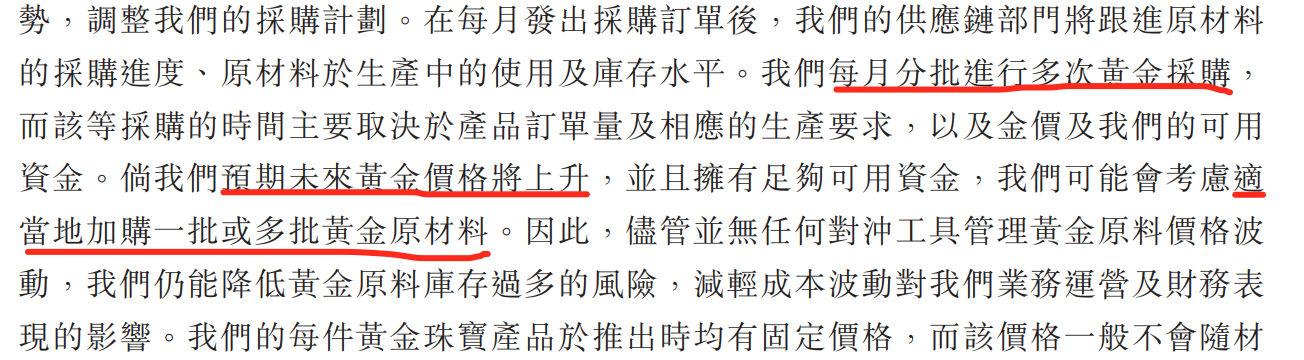

没有采取黄金原材料价格波动对冲

黄金价格波动比较大,受经济环境的影响,一般品牌商都会采取黄金对冲。而老铺黄金并没有,而是通过多次采购,减少价格影响。

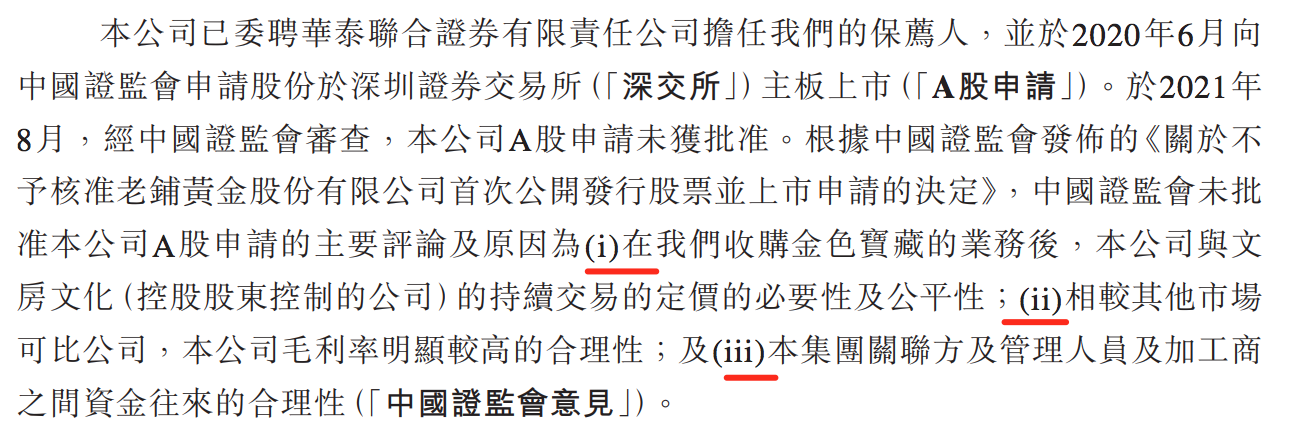

对于深交所未批准上市的原因,没有给出合理解释

此处不是开批斗会,只是一些疑问。

我眼中的黄金店铺

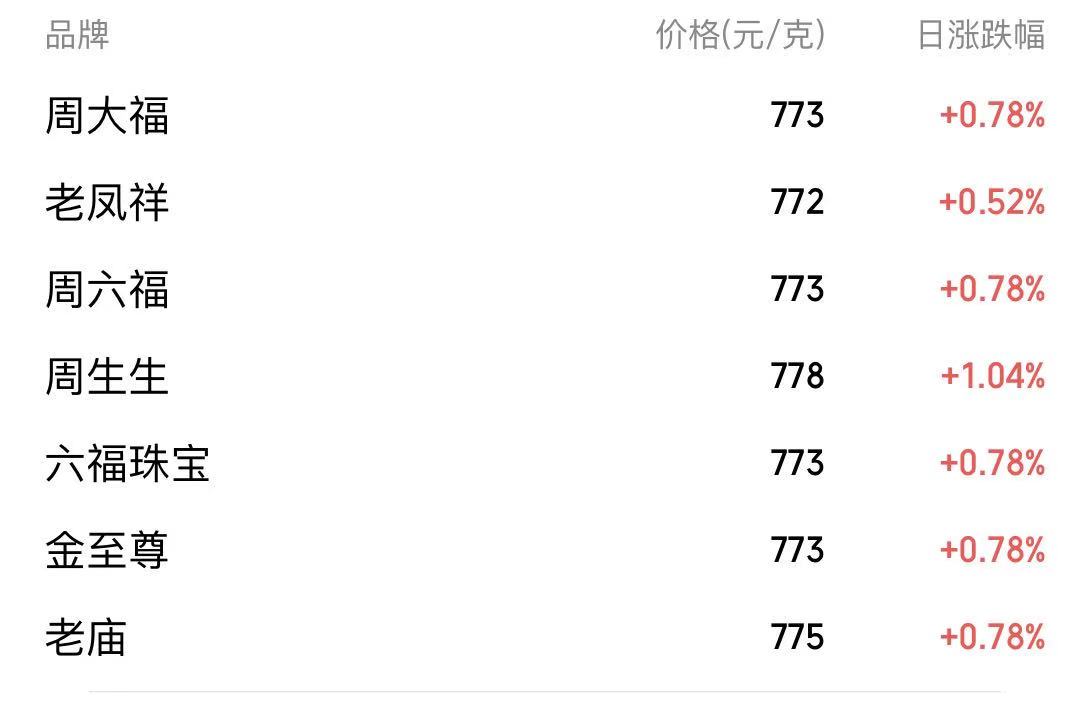

黄金价格透明,不同品牌每克价格差距很小。

行业同质化,导致消费者不是特别钟爱的某个款式,可能会货比三家才下单购买。

一般来说,随着黄金价格迅速上涨,黄金饰品的消费需求会有所减弱,而投资类黄金需求将有所上升,两者呈现一定的负相关关系,因此黄金总需求总体保持稳定。

经过前几年的跑马圈地发展,行业品牌商们扩张门店应该会放缓。

随着扩张放缓,品牌们需要精细化运营。金铺本质也是零售,需要高的运营效率,在这方面批发模式的企业们表现的好一些。

$老凤祥(SH600612)$ $周大福(HK|01929)$ $老铺黄金(HK|06181)$

本文作者可以追加内容哦 !