前言:受9月份一篮子“利好政策”带动,港股市场快速回血。根据Wind数据,9月26日恒生指数收于19924.58点,指数创年内新高。目前港股投资情绪高涨,仍可持续关注投资机会。

一揽子 “利好”齐发,提振港股市场信心

1.美联储9月会议下调政策利率50个基点,开启全球降息周期。美联储降息有助于缓解美国以外其他国家的资本支出和汇率波动,促进经济增长,并有助于提升市场情绪,推动股市上涨。

2.9月24日,国新办金融三部委发布会打出政策“组合拳”:宣布降准降息、下调存量房贷利率和首付比例、促并购重组等措施,平准基金也“正在研究”。 多项重磅政策同时推出,加大货币政策调控强度,进一步支持经济稳增长。

3.9月26日中共中央政治局召开会议,会议分析研究了当前经济形势,部署下一步经济工作。会议从多个方面释放了一系列重磅信号,明确要切实增强做好经济工作的责任感和紧迫感。要抓住重点、主动作为,有效落实存量政策,加力推出增量政策,进一步提高政策措施的针对性、有效性,努力完成全年经济社会发展目标任务。

虽然近期反弹猛烈,但港股依然值得关注

1.港股整体仍处于较低估值水平。截至9月26日,恒生指数的PE-TTM值为9.64,处于近五年39.44%分位,历史底部特征较为明显。

恒生指数近五年PE-TTM走势图

数据来源:Wind

数据来源: Wind,数据截至2024/9/26

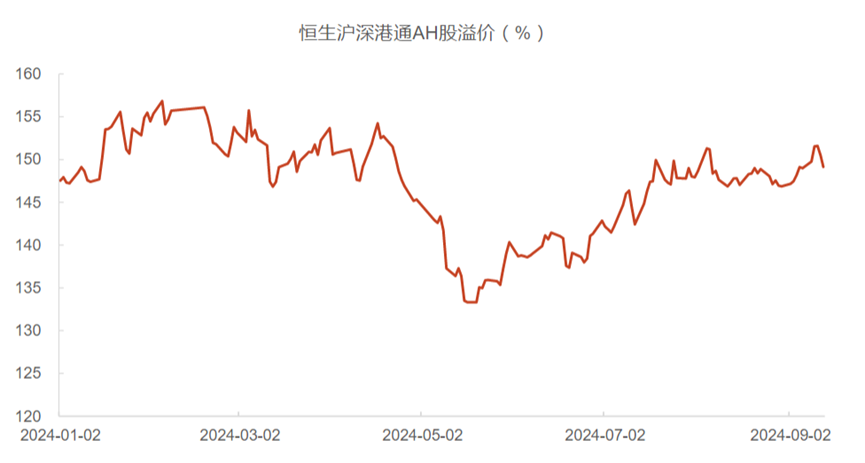

2.AH股溢价位置较高,资金南下趋势较明显

AH股有明显的比价“跷跷板”效应,当前恒生沪深港通AH股溢价处于较高位置,同时南下资金持续流入港股市场。Wind数据显示,截至2024年9月20日,今年以来南向资金累计净流入港股的金额达到4481.62亿元,远超去年全年的2894.50亿元,有望超过2020年的净流入额。

数据来源:Wind,截至2024.9.20

数据来源:wind,截至2024.9.20。

3.港股或受境内外降息“双利好“。港股属于全球配置型市场,港币实施联席汇率制度,对美国政策利率调整较敏感。同时大量境内公司在港股上市,境内降准降息等政策有望使得港股上市境内企业基本面得到支持。

关注港股“哑铃策略“:红利+科技

港股红利方面:在全球利率下行的大环境下,高股息资产由于“类债生息”特征,可能会具备更高的性价比。随着新“国九条”政策明确鼓励上市公司提高现金分红比例,企业分红意愿有望增强,现金分红力度可能提升。

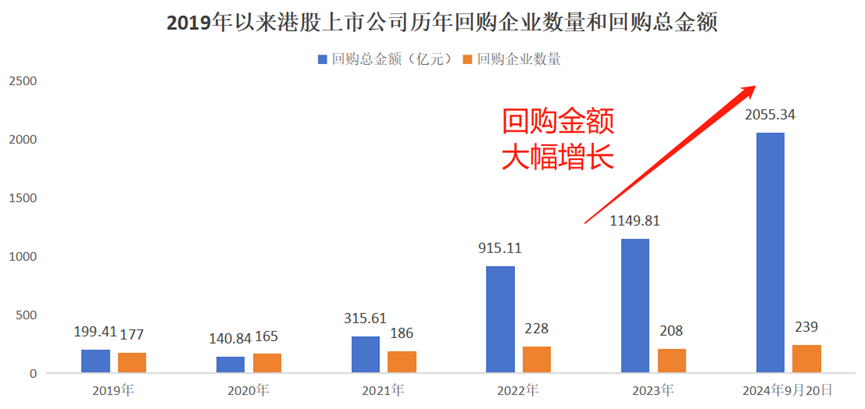

数据上看来,今年港股上市公司也明显加大了回购力度。Wind数据显示,截至2024年9月20日,今年以来参与股票回购的公司数量突破了239家,回购总金额2055.34亿元,创2019年以来历年新高。

数据来源:wind,截至2024.9.20。

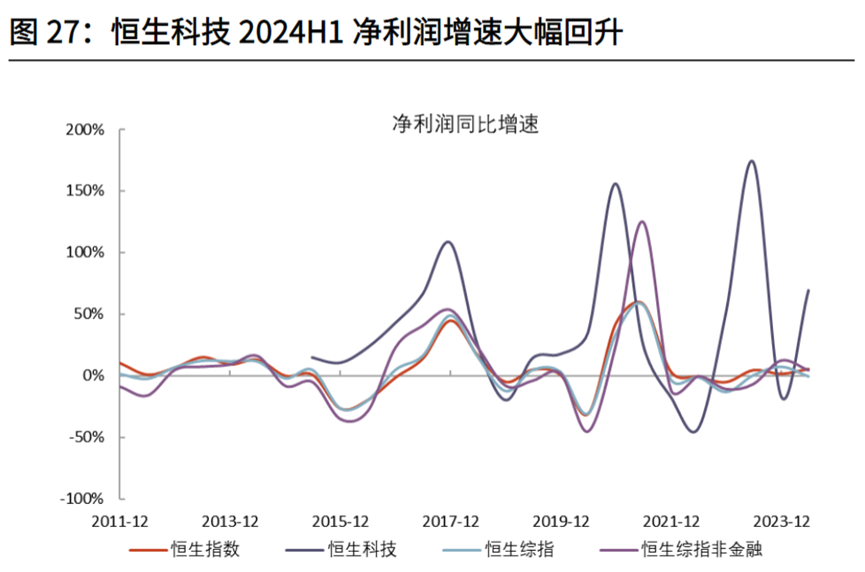

港股科技方面:基本面持续改善。从中报来看,今年上半年恒生科技板块的景气度较高,2024H1净利润同比增速为69.5%,在港股市场中较为亮眼。

受益于美联储降息和国内基本面利好,叠加港股互联网是国内叫优质的一批互联网企业,深度参与中国人工智能行业发展,能够受益于AI技术革新带来的爆发式增长机会。

资料来源:Wind,光大证券研究所,所有财报数据截至2024H1,时间频率为半年度

上投摩根基金管理有限公司于2023年4月正式更名为摩根基金管理(中国) 有限公司。摩根基金管理(中国)有限公司在中国内地使用「摩根资产管理」及「J.P. Morgan Asset Management」作为对外品牌名称,与JPMorgan Chase & Co.集团及其全球联署公司旗下资产管理业务的品牌名称保持一致。摩根基金管理(中国)有限公司与股东之间实行业务隔离制度,股东不直接参与基金财产的投资运作。

上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。

$摩根标普港股通低波红利指数A(OTCFUND|005051)$

$摩根标普港股通低波红利指数C(OTCFUND|005052)$

本文作者可以追加内容哦 !