9月23至27日这一周,A股市场大幅转暖。上证指数单周涨幅350点,创业板指周涨幅超22%。面对迅疾的上涨,场外没来得及进场的资金需要安全的标的作为落脚点。假期里,我复盘了A股众板块,其中电力公用事业板块具有必需消费属性,近期险资举牌电力公司案例也明显增加。站在长期视角,电力板块是普通投资者弱择时最佳标的之一。

而在牛市氛围中,上半年领涨的“大块头”们风格可能并不占优,短期业绩有爆发预期的公司可能更“吃香”。电力板块兼具低估值、高股息率、成长性的标的中,愚以为,正筹划定增加码绿氢合成氨,即将开启第二成长曲线的$吉电股份(SZ000875)$或是“进可攻,退可守”的优质标的。

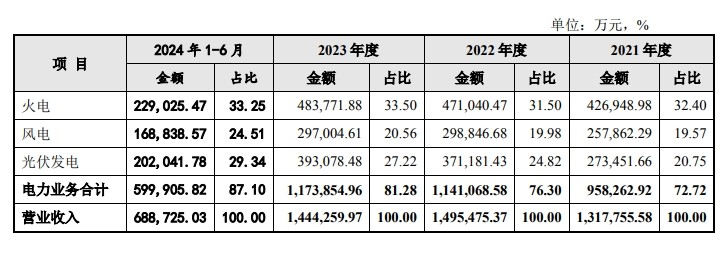

一、新能源装机比例升至75.86%,吉电股份2024年中报多项指标创历史新高。

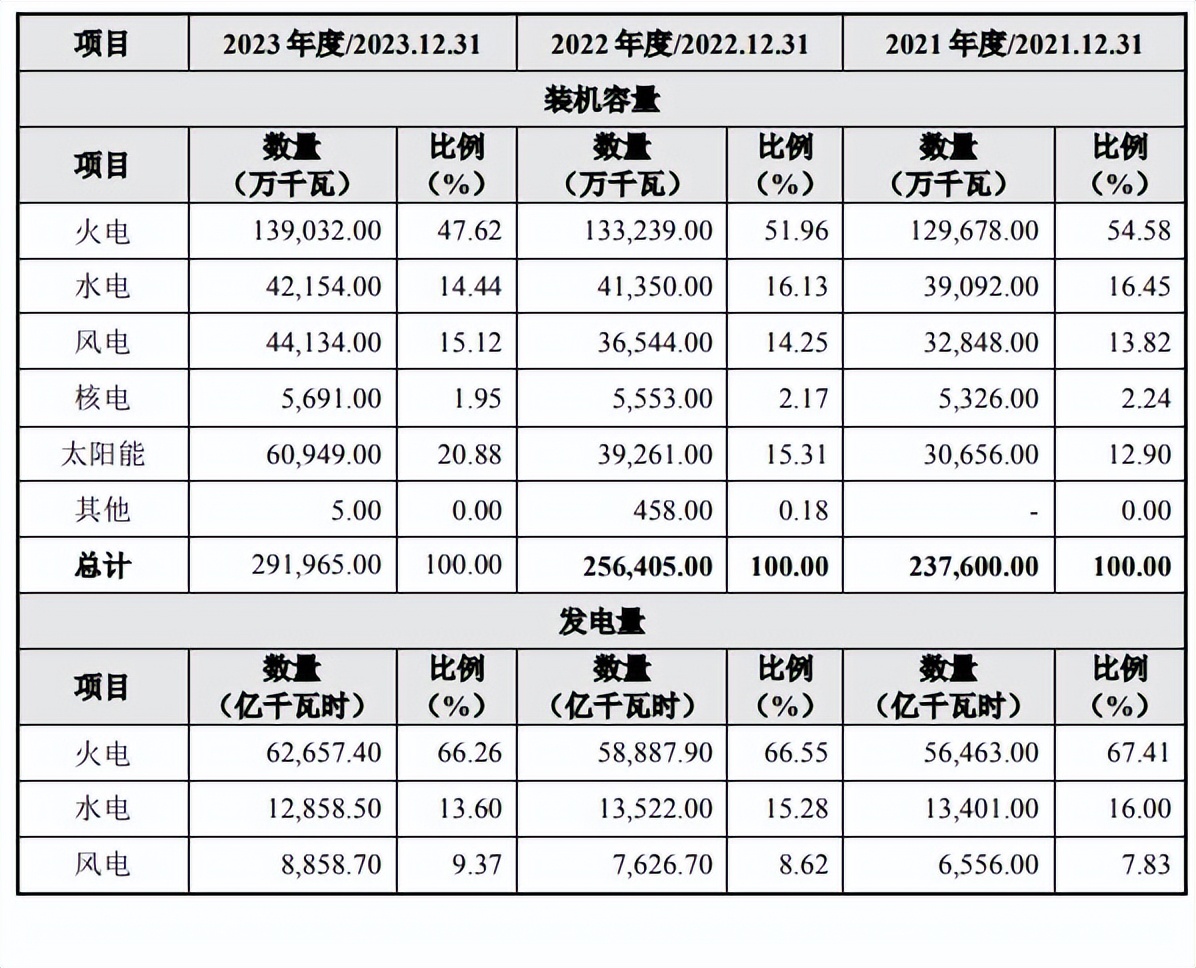

(中国电力企业联合会)

2021-2023年,我国用电量增速分别为10.8%、3.7%和6.8%,连续3年高于同期GDP增速。同期,我国“碳达峰”进程也按下“加速键”。

(吉电股份公告)

2023年,尽管火电装机容量仍最高,但以水、风、光、核为代表的可再生能源发电装机达15.16亿千瓦,占全国发电总装机的51.9%,装机份额首次超过“半壁江山”。为实现我国2060年碳中和的目标,风电、光伏至少要达到100亿千瓦装机。而2023年末我国风、光装机量仅10亿千瓦出头,长期还有10倍成长空间。

吉电股份不仅是吉林省唯一一家主营电力、热力投资、生产运营的上市企业,还是国家电投8家大一类企业之一以及绿色氢基能源专业化平台。近年来,吉电股份一边响应“新质生产力”发展号召,加快“火电向绿电”转型,另一边加大力度发展氢能、综合智慧能源等新兴产业,拓展增收渠道。

至2024年6月末,吉电股份发电总装机容量1,366.99万千瓦,其中新能源装机容量1,036.99万千瓦,占总装机容量的75.86%。

按照吉电股份此前发布的“十四五”规划目标(即2025年吉电装机规模超2,000万千瓦,增量项目中预计光伏占比40%)推算,现在至明年底,吉电股份新能源装机容量将进入加速期。

今年4月份,吉电股份公告拟投资218,369万元建设山东潍坊首批二期250兆瓦风电项目;

5月,吉电股份公告拟投资219,093万元建设山东潍坊首批三期420兆瓦光伏项目。

吉电股份最近三年在东北地区落地的风电项目弃风率在0.56%-3.60%,华南地区光伏发电项目弃光率为0.01%-1.10%,预计吉电股份潍坊多能互补项目将顺利落地。吉电股份遵守“高质量发展”要求,公司预计上述新能源项目资本金内部收益率不低于8%!考虑到未来1年多的时间里吉电股份装机容量将有50%的显著增长,且内部收益率可观,明年吉电股份新能源业务或迎来大幅增长。

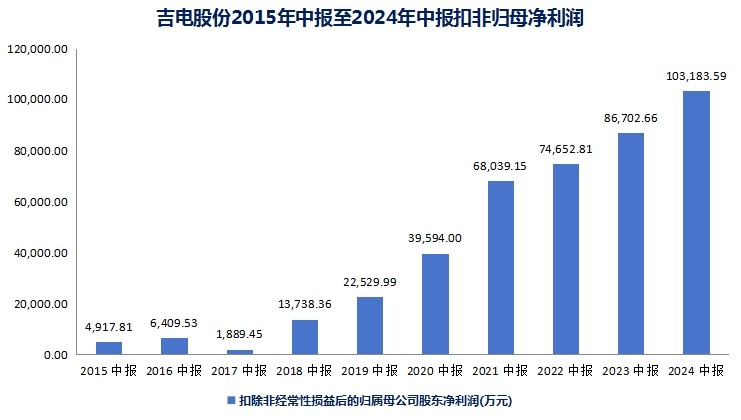

(吉电股份财报数据汇总)

因光伏装机容量占比提升、毛利率走高,以及煤炭价格年内有所降低,吉电股份今年中期毛利率升至33.79%的历史最高水平。

(吉电股份财报数据汇总)

吉电股份上半年扣非归母净利润也实现创纪录的10.31亿元,同比增长19%。2017年以来连续7年取得正增长,期间年化复合增速77.1%。

截止中报期末,吉电股份已建立五个新能源平台公司和三个新能源生产运营中心,吉电也正在开发山东潍坊多能互补基地、大安绿氢基地等规模化清洁能源基地项目,致力优化经营模式,打开第二成长曲线。

二、吉电股份定增投建大安基地绿氢合成氨,第二成长曲线呼之欲出。

(一)吉电股份系央企氢能赛道引领者。

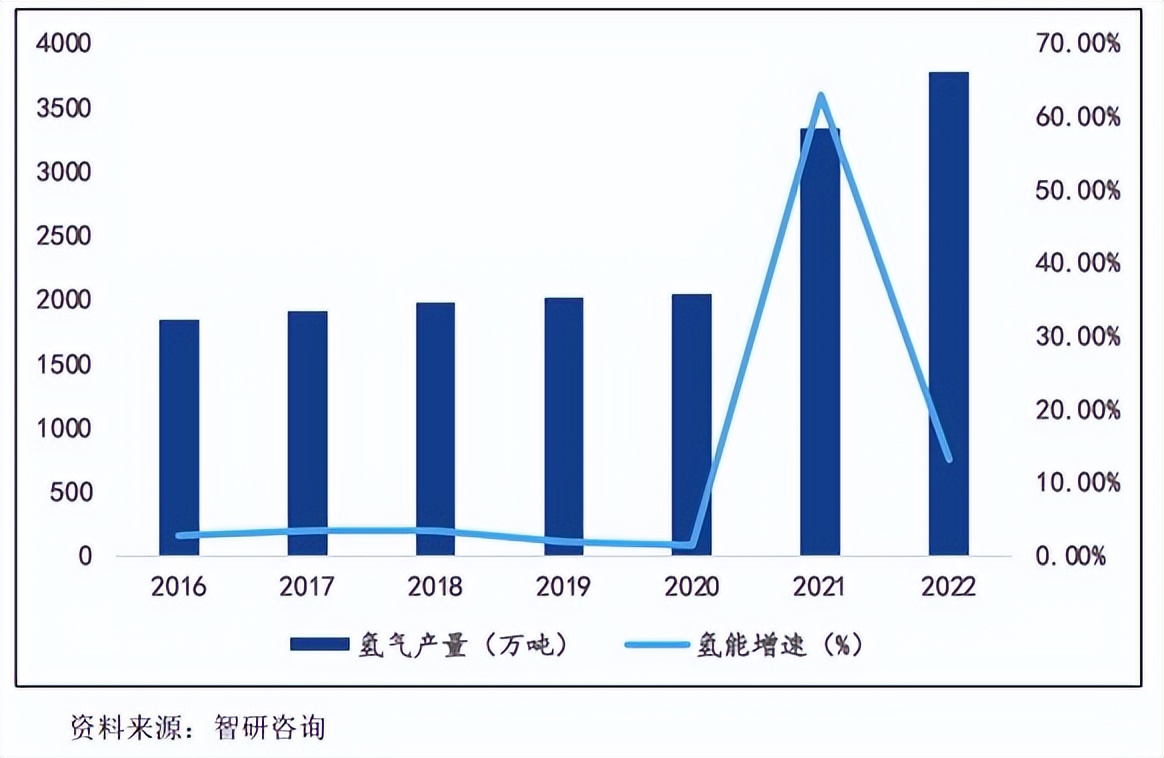

国家能源局科技司发布的《中国氢能发展报告(2023)》显示,2023年我国氢气产能虽然超过4,900万吨/年,但产量只有约3,500万吨的水平。

我想国内氢能产能大幅低于产能规划的原因有两点:

一是氢能下游商业化场景较为有限,若无稳定的客户订单很难持续盈利;

二是氢能规划产能较小的企业单位成本较高,在与大企业竞争中劣势明显。

据钢联能化数据,2021-2023年国内绿氢项目数量分别为10个、超过90个和超过100个。其中,2023年绿氢项目投资59%的规模集中在内蒙古,存在着用能企业与氢气产能地理位置的矛盾。今年1至3月,国内绿氢项目约83个,但已开工、投产的项目仅10个。

吉电股份作为国内首批进入氢能“赛道”的央企,已成功投运了白城分布式新能源发电 制氢加氢一体化示范项目、长春中韩示范区“光伏 PEM电解制氢 加氢”一体化示范项目。8月,吉电股份计划投资13.26亿元建设盐城吉电绿氢制储运加用一体化(一期)示范项目,项目资本金收益率约9.16%。

吉电股份不但氢能规划产能较多,其还与多个能源需求型央企/国企通过成立合资公司、签署战略合作协议等方式达成了长期合作,下游需求充沛。吉电股份已成为国内氢能赛道竞争优势最明确的公司之一。盐城绿氢项目是吉电股份首个吉林省外绿氢项目,预计公司还会在经济发达、政策支持力度强的地区“复制”盐城项目,继续巩固在氢能赛道的领跑地位。

(二)拟投建全国最大绿氢合成氨项目,吉电股份经营模式或将大幅优化。

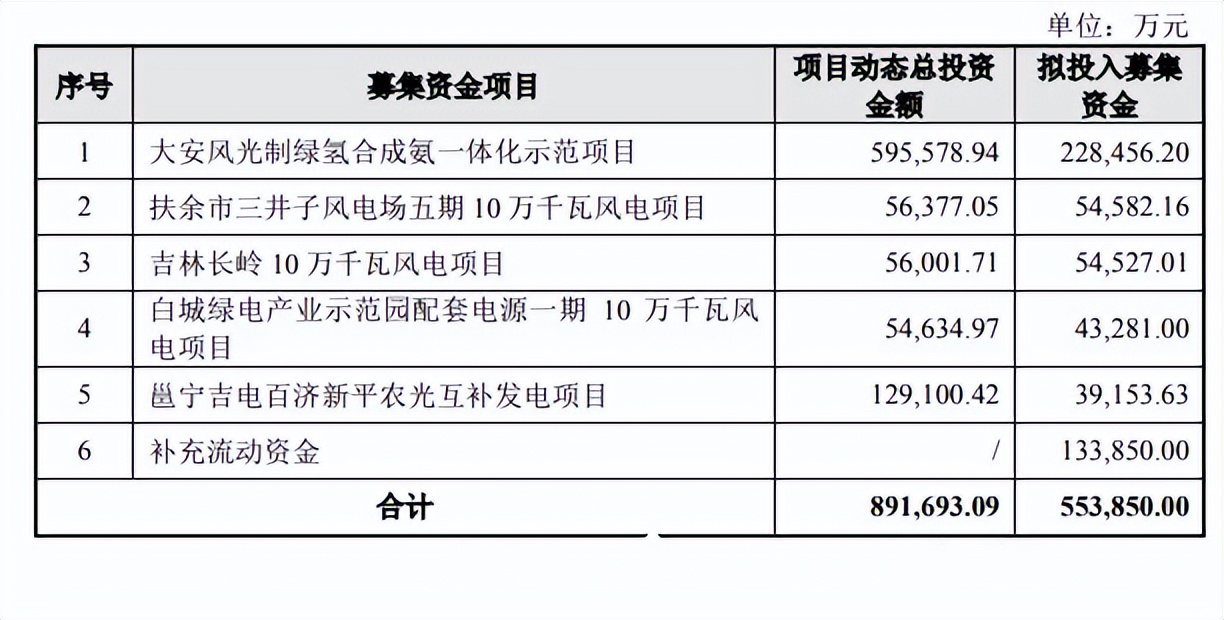

(吉电股份公告)

吉电股份年内发布定增公告,拟向特定对象发行不超过837,062,452股份,募集不超过55.385亿元资金,并连同公司自有资金一起投入到大安风光制绿氢合成氨一体化示范项目、扶余/吉林长岭/白城10万风电项目以及邕宁农光互补发电等项目中去。其中定增建设主体项目—大安风光制绿氢合成氨一体化示范项目不但是全国首个、规模最大的绿氢合成氨项目,还实现了六项技术国内第一,三项技术国际领先。

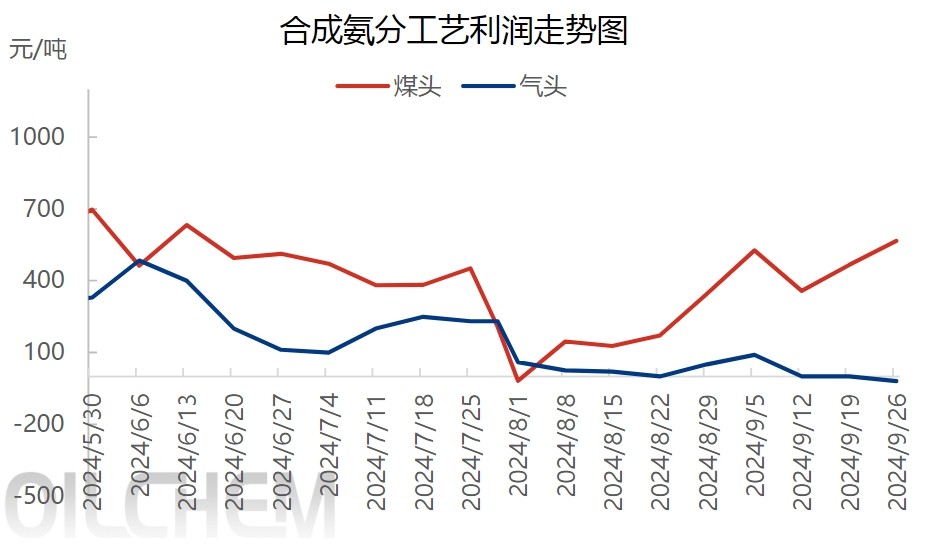

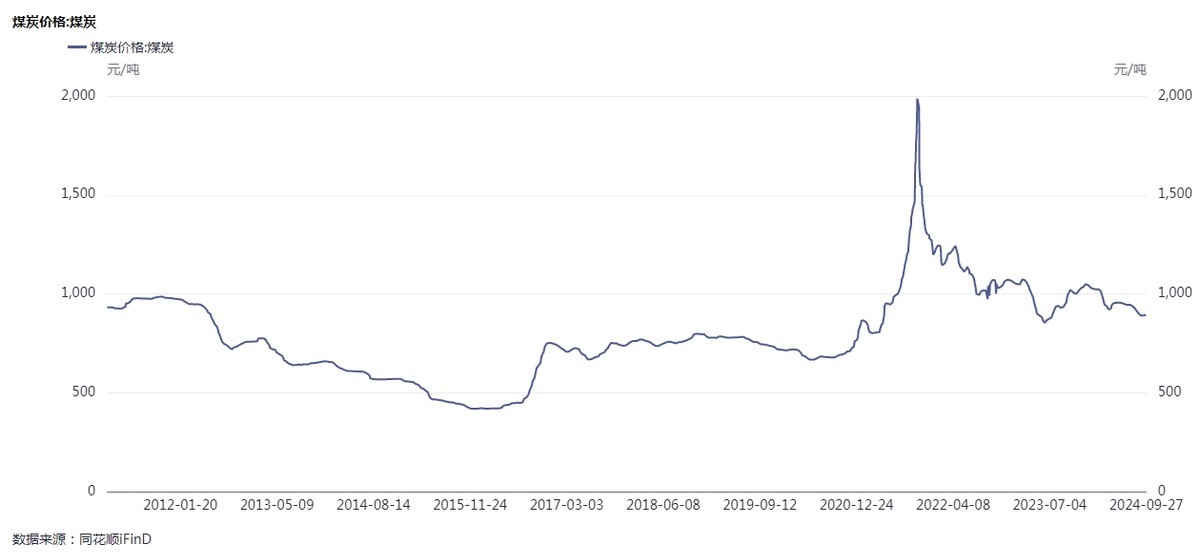

隆众资讯显示,今年8月“煤头”、“气头”合成氨价格加速迫近成本。而后随着煤炭价格下降,煤化工制氨利润回升,但9月中旬以来天然气制氨仍处于亏损区间。

(iFind)

iFind合成氨指数也位于2020年以来的绝对低位区间。

深谙化工品的投资者一定清楚,当产品接近成本区间乃至企业经营亏损时,将会引发一轮停产浪潮,促进供给与需求达到平衡,并随着需求的增加进入新一轮景气度上行周期。

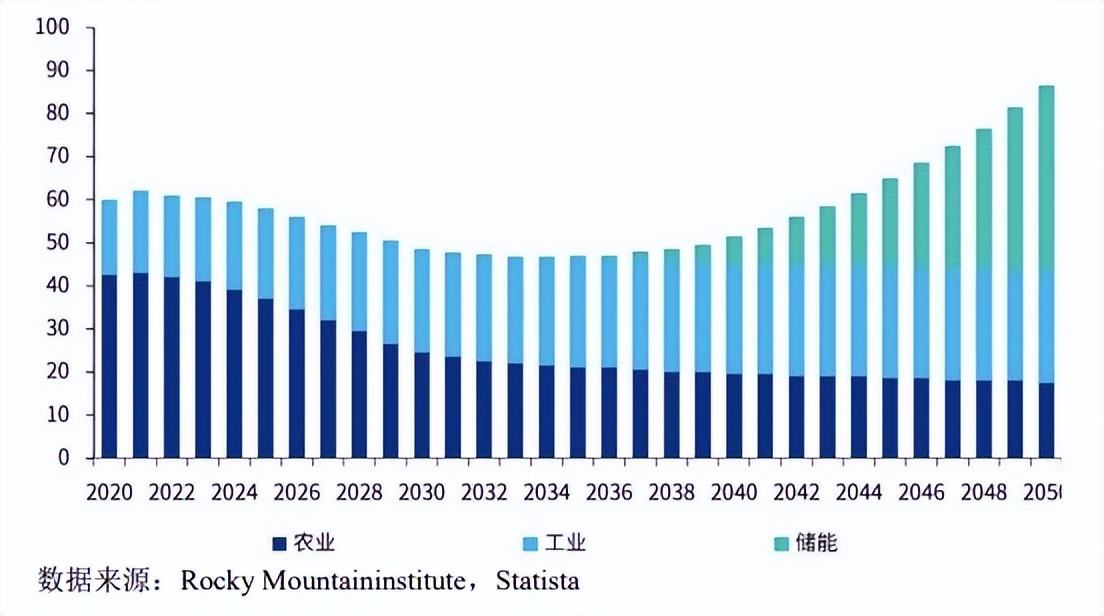

Rocky MountainInstitute研究报告显示,2020年我国农业用氨占比71%,工业用氨占比只有29%。如今在“电力市场化”政策引导下,电力企业在用户侧/电网侧/电源侧配置储能的意愿强烈。随着储能等行业的发展,Rocky MountainInstitute预计2050年储能用氨占比或达到50%。

今年,我国发布《煤电低碳化改造建设行动方案(2024-2027年)》、《加快构建新型电力系统行动方案(2024-2027年)》等多个能源转型文件。政策明确“绿氨掺烧”为煤电机组低碳化改造的三大主要手段之一,并提出改造后的煤电机组应具备掺烧10%以上的绿氨能力。按照我国煤电装机容量推测,10%的绿氨掺烧会释放3.2亿吨绿氨的需求,即5,600万吨绿氢的需求。

上半年,我国建成投运的新型储能装机规模达4,444万千瓦/9,906万千瓦时,较2023年年底增长超40%。未来5-10年间,国内储能装机规模或将保持高速增长,合成氨的需求将稳步增加。

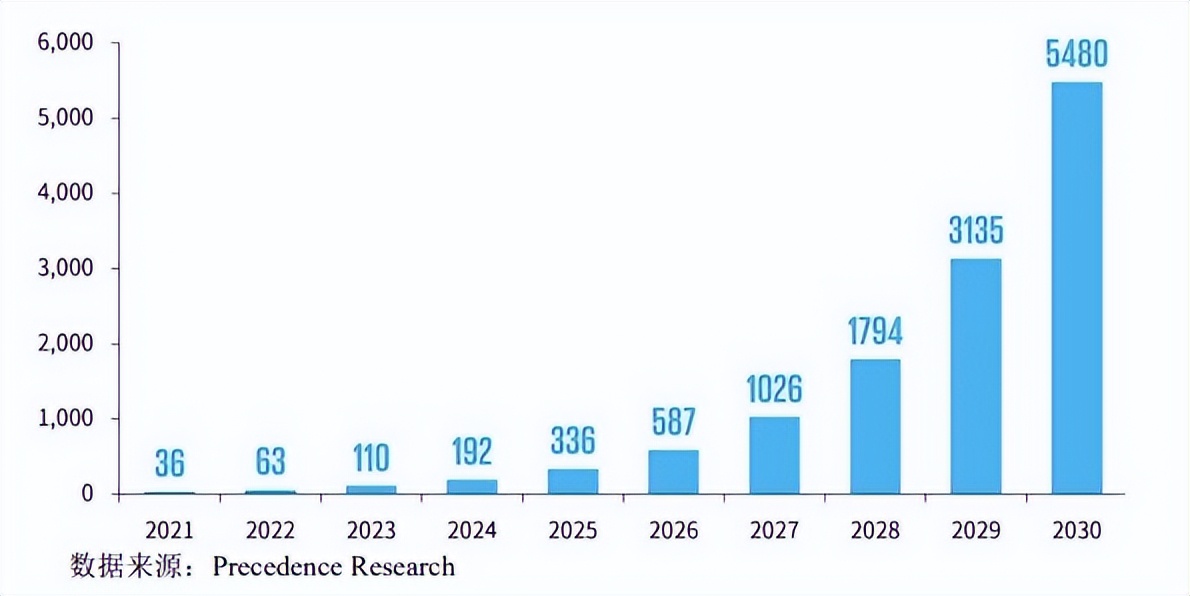

2021年绿氨市场规模约为3,600万美元。Precedence Research预计2030年绿氨规模将达到54.8亿美元,折合年均复合增长率74.8%。吉电股份绿氢合成氨成长潜力巨大。

截至7月末,吉电股份大安风光制绿氢合成氨一体化示范项目新能源部分已完成42%,制氢合成氨部分完成61%。公司预计今年下半年机械完工,2025年5月30日产出“首桶绿氨”。

若按东北地区合成氨近五年均价3,115元/吨推算,吉电股份大安绿氢合成氨项目建成后毛利率将达19.9%,资本金内部收益率4.57%。考虑到项目建设-投产-达产所需时间,吉电股份本次大安绿氢合成氨项目在弱周期布局,收益率符合预期的概率非常高。

经营煤化工合成氨以及制氢、储氢业务的A股上市公司华昌化工长期以来营收收入、净利润呈波浪上行的“周期成长”走势。预计绿氢合成氨将为吉电股份打开第二成长曲线。

个人认为,绿氢合成氨对于吉电股份的益处还不止如此。

(吉电股份公告)

2024上半年,火电约占吉电营业收入的三分之一。火电毛利率与煤炭价格呈反向波动,煤炭价格上涨时火电毛利率下滑,反之亦然。

(iFind,煤炭价格)

而合成氨价格与煤炭价格基本呈同向波动。未来吉电股份绿氢合成氨规模扩大后,亦能对冲吉电股份火电业务毛利率/净利润波动较大的情况,平滑净利润表现,提升抗风险能力,有助于给到投资者连贯增长的预期。

由于吉电股份正处于“火电转绿电”的关键窗口期,固定资产投资较大。2024年中期吉电资产负债率73.61%,略高于可比公司平均水平。

(吉电股份财报数据汇总)

对此,吉电股份通过低息融资置换,超短融债券等方式压降融资成本。公司2024年中期财务费用降至7.23亿,实现连续2年下降。

待明年大安合成氨项目投产后,将逐步改变吉电股份单一的发电-售电经营模式,经营现金流大概率将有所优化,财务成本有进一步压降的空间。

(iFind)

吉电股份前一次定增在2021年。彼时吉电股份为了加快向新能源转型,以3.48元/股的价格增发。自上轮增发发行日以来的约3年时间里,吉电股份上涨53.94%(后复权)。如果以3.48元/股的发行价格计算,至9月27日收盘,参与定增的投资者已经翻倍。定增加码新能源是推动吉电股份2021-2023年成长波段的主要原因。

本次吉电控股股东国家电投吉林能投认购定增股票数量将不低于其控股比例,足见国电投对于吉电股份的长期看好。料本次吉电股份定增加码绿氢合成氨、风电也能够给予投资者满意回报。

三、吉电股份重视股东回报,ROE指标高于行业平均水平。

吉电股份在《吉林电力股份有限公司未来三年(2023-2025年)股东回报规划》中表示,在公司当年盈利且累计未分配利润为正数的前提下,吉电股份每年以现金方式分配的利润原则上不少于当年实现的可分配利润的30%。

2023年,吉电股份分红30,692.29万元。2024年,吉电股份中期每10股派1.17元,分红共计32,645.44万元,为单一自然年度分派金额最高水平。

(iFind)

若再算上吉电股份近三年股票回购金额,公司分红(含回购)占净利润的比例高达45.35%。体现了吉电股份作为央企背景公司对股东回报的重视。

(iFind)

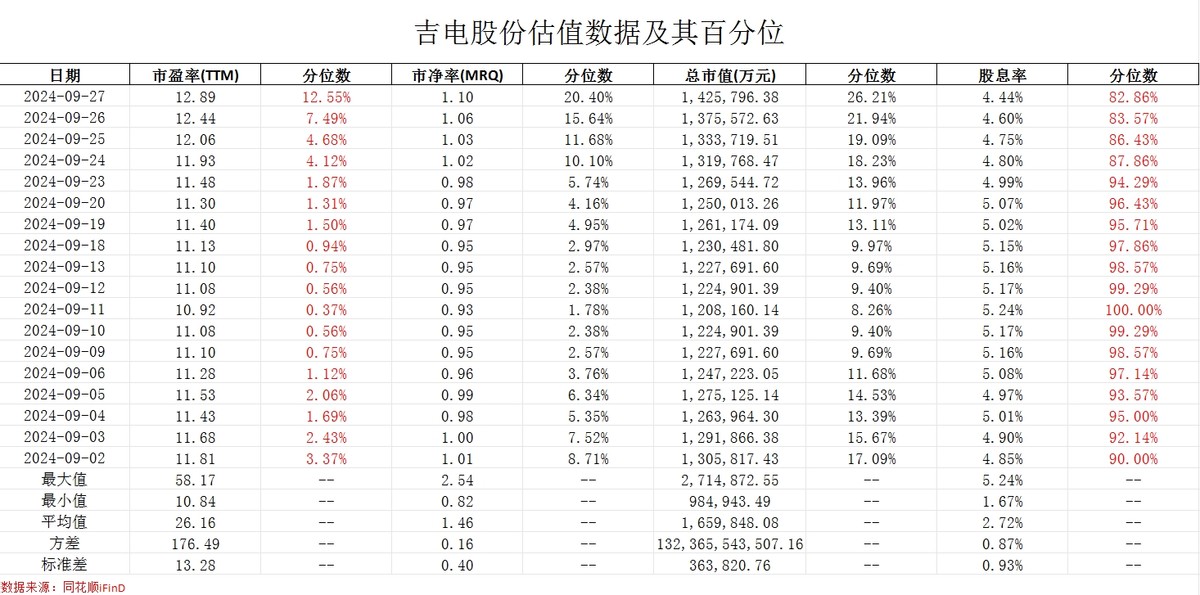

9月中旬,吉电股份市盈率(TTM)来到1%以下的极低水平,破净的市净率(MRQ)也处于2%-3%之间的历史低位区域。

(iFind)

梳理A股上市公司,具备火电、风电、光伏等业务,与吉电股份可比程度较高的公司多达30多家。其PE(TTM)多在10至20倍之间,PB(MRQ)多在1至2倍之间。

截止9月27日收盘,吉电股份PE(TTM)为12.89倍,PB(MRQ)仅有1.1倍,位于全部可比公司的偏低水平。

在上述31家公司中,吉电股份今年中报期ROE、毛利率、EBITDA率、应收账款周转率等指标均位居前列。值得注意的是,吉电股份代表盈利质量的ROE指标为8.55%,在31家公司中排第二,几乎是可比公司平均水平的2倍。再次验证了吉电股份严格控制项目内部收益率,坚持高质量发展的经营策略。不论是从公司估值、成长预期还是央企背景来看,吉电股份都是可以穿越牛熊,适合长期持有的标的!@股吧话题 @东方财富创作小助手

#【有奖】分享国企改革红利,中国国企or央企科技##加快构建新型电力系统行动方案来了#

本文作者可以追加内容哦 !