在政策层层加码下,A股市场形成流畅的进攻行情。行至此时,如果进一步参与,风险收益比较好的投资方向在哪儿呢?

华泰证券表示,从多重信号交叉验证来看,行情尚未出现明显变数:

1)资金面,顺势-逆势-杠杆资金尚未背离;

2)情绪面,风险偏好指标迅速回升但并不极致;

3)历史规律,大底之后第一阶段抢筹平均行情高度和持续时间大于本轮。

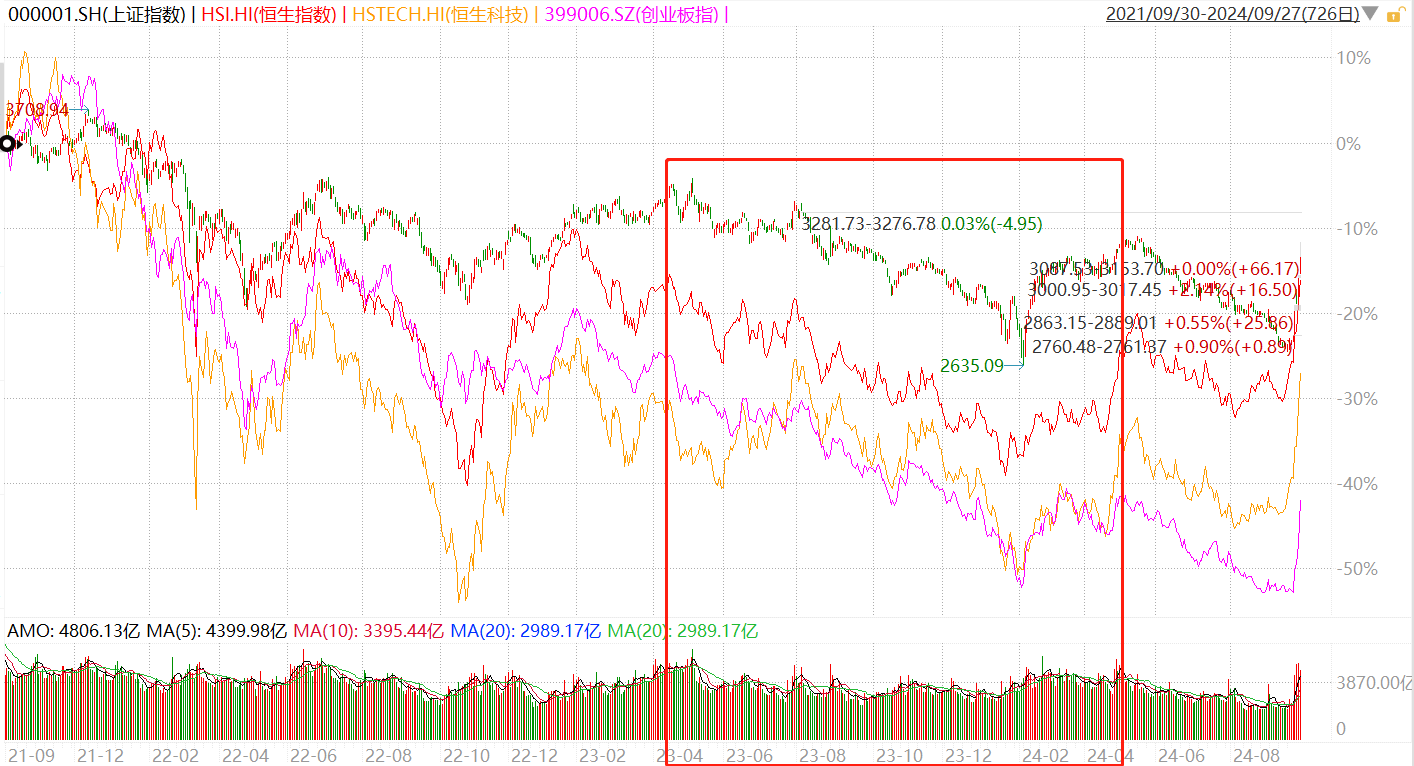

华泰证券判断,当前内外综合环境稍优于今年 5 月,弱于2023年第一季度。在现有政策组合下,行情高度可参照这两个时点形成的区间。

1、资金信号:杠杆、顺势和逆势资金并未出现见顶特征。

顺势资金过热、逆势资金撤回、杠杆资金高位降温,是阶段行情接近尾声的组合信号,当前尚未见此特征;

1)杠杆资金:上周融资交易活跃度(融资 买入/两市总成交)回升至 8.3%,仅回到历史常态波动区间 8~12%的下沿;

2)顺势资金:散户近 3 个月累计净买入额刚刚转正,偏股型公募基金发行 量有所回暖但仍处于低位;

3)逆势资金:上周 ETF 净申购额转正,净流入明显增加、宽基 ETF 为主力,不过需稍加注意产业资本的动向变化,上周净减持 27.5 亿元,公告净减持预案 60.7 亿元,较 9 月前三周减持力度有一 定上升,后续需密切观察。

2、情绪信号:风险偏好有所修复,但并不极致。

风险溢价的位置、超买/卖指标 RSI 的位置是辅助判断市场整体风险偏好是 否过于极致的重要依据,目前来看,两者反映上周市场风险偏好快速低位回 升,但并未上升至极致水平。

1)风险溢价:上周全 A 风险溢价回落至滚动 1 年均值附近,通常我们认为,在经济弱复苏预期年份,回落至滚动 1 年均 值以下 1.5x 标准差是行情过热的表现,目前并未触及此阈值;

2)RSI:全 A 上周 RSI 升至 80 左右,超过 70 的 RSI 指示市场处于一级超买状态,超 过 90 则指示市场处于二级超买,目前在一级超买状态中,且并未看跌背离。

3、复盘规律:当前行情演绎力度处于中等强度

对比历史大底之后的第一阶段抢筹,当前力度中等。考虑到本轮政策暖风行情,建立于历史大底能级的位置之上,我们进一步复盘了同等能级底部之后,第一阶段抢筹行情力度,包括 99 年 5 月、05 年 7 月、09 年 1 月、14 年 7 月、19 年 2 月。类比过往,当前行情演绎力度处于中等强度。

1)第一阶段行情中全 A 平均涨幅 32%,区间为 12%~67%, 当前为 17%;

2)第一阶段行情平均持续 4 周,区间为 2~6 周,当前为 2 周;

3)从催化剂性质来看,

由资本市场政策主导的,第一阶段抢筹行情弹性最大,如 1999 年“519”;

信用复苏主导的行情次之,如 2005 年 7 月/2009 年 1 月/2019 年 2 月;

宏观流动性转向主导的行情初期相对温和,如2014年7月。

还有哪些低位待补涨方向值得关注?

华泰证券通过三层筛选,得到的交集为医药 /社服/建筑/建材/地产等消费和顺周期品种:

1)反转前期各行业涨幅与上一 轮最大回撤正相关,考察 23Q1 高点以来、924“政策组合拳”前后涨跌幅, 目前仍有明显修复空间的行业包括传媒/建筑/商贸/计算机/社服/美护/建材/电新/医药/地产等;

2)当前估值分位数仍处于 2010年以来 10%分位数以下 的行业,包括农业/建筑/建材/纺服/环保/轻工/医药/社服/化工/地产等;

3)以 海外前 20 大主动型管理机构为观测样本,截至 24Q2,地产/医疗/可选消费的外资配置系数环比降幅居前,且配置系数处于2018年以来低位。

文章来源:华泰证券

《研报掘金》栏目持续更新,欢迎关注@华夏ETF君 !

$游戏ETF(SZ159869)$$恒生医药ETF(SZ159892)$

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。以上涉及指数、ETF及个股,不作为推荐。以上观点仅供参考,市场有风险,投资需谨慎。ETF二级市场价格涨跌幅不代表实际净值变动。

本文作者可以追加内容哦 !