一、经济基本面

1. 2024年9月30日国家统计局服务业调查中心和中国物流与采购联合会发布了中国采购经理指数

9月份,制造业采购经理指数为49.8%,比上月上升0.7个百分点;非制造业商务活动指数为50.0%,比上月下降0.3个百分点。

企业生产加快。生产指数为51.2%,比上月上升1.4个百分点,升至临界点以上,制造业生产活动加快。新订单指数为49.9%,比上月上升1.0个百分点。从行业看,医药、汽车、电气机械器材、计算机通信电子设备等行业生产指数和新订单指数均位于扩张区间,产需较快释放;石油煤炭及其他燃料加工、黑色金属冶炼及压延加工等行业生产指数和新订单指数连续两个月低于临界点,产需有所放缓。

高技术制造业和装备制造业继续领跑。从重点行业看,高技术制造业和装备制造业PMI分别为53.0%和52.0%,比上月上升1.3和0.8个百分点,继续保持良好发展态势;消费品行业PMI为51.1%,比上月上升1.1个百分点,景气度明显回升;高耗能行业PMI为46.6%,比上月上升0.2个百分点。

服务业景气水平小幅回落。服务业商务活动指数为49.9%,比上月下降0.3个百分点,略低于临界点,服务业业务总量与上月基本持平。从行业看,邮政、电信广播电视及卫星传输服务、互联网软件及信息技术服务、货币金融服务等行业商务活动指数均位于55.0%以上较高景气区间,业务总量保持较快增长;由于暑期出行旺季结束,以及部分地区受台风等极端天气影响,铁路运输、水上运输、文化体育娱乐等行业商务活动指数回落幅度较大,均降至收缩区间。

建筑业扩张略有加快。建筑业商务活动指数为50.7%,比上月上升0.1个百分点,继续保持扩张。从市场预期看,业务活动预期指数为53.1%,仍位于扩张区间。其中,土木工程建筑业、建筑安装装饰业业务活动预期指数均位于55.0%以上较高景气区间,企业对行业发展信心较强。

2. 美国劳工数据局(BLS)10月4日公布了2024年9月非农就业数据

9 月美国非农就业新增25.4万人,大幅超出预期的15万人,前值由14.2万人上修至15.9万人。

美国9月失业率为4.1%,预估为4.2%,前值为4.2%。

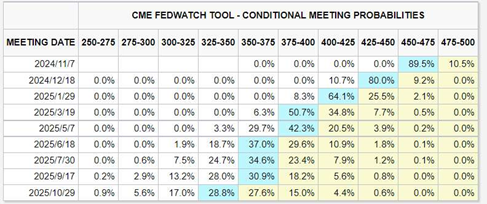

9月新增非农就业超预期回升显示了美国经济的韧性,增强了市场对美国经济软着陆的预期,也降低了联储超预期宽松的必要性。分行业看,9月教育和医疗、休闲和酒店业分别新增就业 8.1万人、7.8万人,共占9月新增就业总人数的 63%;在8月表现较差的零售业和制造业,9月明显好转。反映了开学季、暑期服务消费旺季、以及开启降息周期对就业的提振作用。数据公布后,11月降息25bp的概率上升至89.5%,12月降息25bp的概率为80%。

图1、美联储降息预期(截至10月7日)

二、高频数据

(1)生产相关:假期前开工率环比涨跌互现

9月第四周,高炉开工率、汽车全钢胎、PTA等开工率均环比小幅下行。半钢胎开工率、涤纶长丝开工率环比上升,基建相关的石油沥青开工率连续两周上升。节前宏观政策组合拳落地、力度超预期,加之临近国庆节,节前补库需求的预期存在,周内螺纹钢库存加速下降。

(2)需求相关:居民出行热度上升

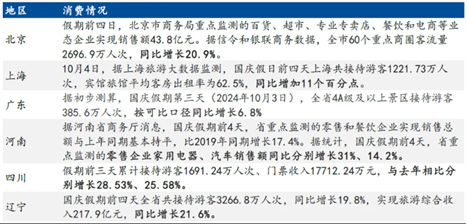

10月1-5日期间,全国30大中城市商品房成交面积合计超33万平方米,相比2023年同期小幅回落8.5%,降幅较9月有所收窄。据交通运输部统计,10月1-5日期间,全社会跨区域人员流动量合计超14.6亿人次,较2023年同期(国庆假期前五天)增长2.8%,较2019年增长24.0%。

图2、部分地区的国庆消费情况

(3)通胀相关:工业品价格普遍上涨

9月第四周农业部公布的全国猪肉平均批发价为26.1元/公斤,环比-3.0%,蔬菜价格环比上升1.0%。农产品批发价格200指数环比上升0.8%,涨势收敛。

工业品方面,南华工业品价格指数环比回升4.4%,涨幅较为明显。国内稳增长政策组合落地,力度超预期,螺纹钢、水泥、秦皇岛动力末煤价格分别上涨1.93%、0.13%、0.64%。铜、铝价格也环比上行。

三、政策面

一线城市全面优化房地产政策。9月底,四大一线城市落地优化房地产政策举措,具体来看限购及限贷方面主要变化:

1)北京:非本市户籍家庭购买五环内商品房缴纳社保或个税年限调整为3年及以上,五环外调整为2年及以上。首套首付比例降至15%,二套首付比例降至20%。

2)上海:非本市户籍家庭购买外环外商品房缴纳社保或个税年限调整为1 年及以上。对持居住证且积分达到标准分值、缴纳社保或个税满 3 年及以上的非本市户籍家庭,享受沪籍家庭购房待遇。首套首付比例降至15%,二套核心区域首付比例降至25%,差异化政策区域首付比例降至 20%。

3)深圳:本市户籍家庭可在非核心区域增购1 套住房;非本市户籍家庭购买核心区域商品房需提供缴纳1 年社保或个税证明,非核心区域不再需要社保或个税证明。首套首付比例降至15%,二套首付比例降至20%。

4)广州:不再限购。除限购限贷政策变化以外,部分一线城市亦对符合标准的人才、指定区域、多孩子女家庭等实行差异化政策,取消普宅非普宅标准、优化住房增值税征免年限、降低存量房贷利率等。

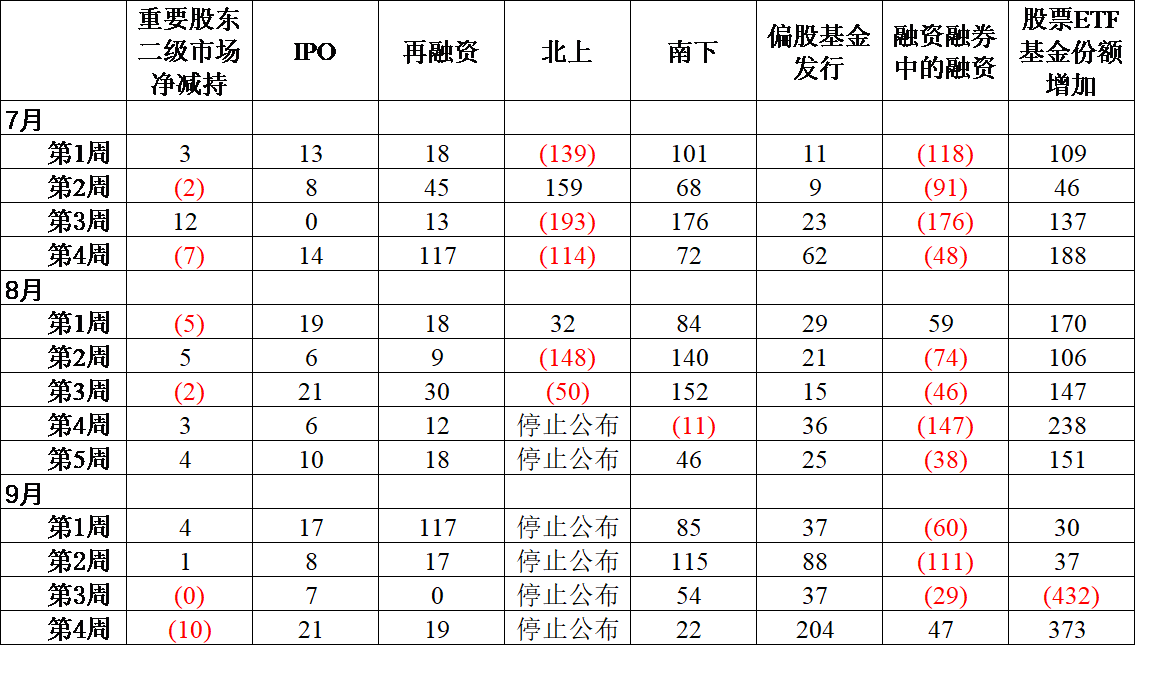

四、资金面

EPFR数据显示,9月26日-10月2日,A股主动外资转为流入1.9亿美元,上周流出2.0亿美元;被动资金大幅流入26.4亿美元,上周流入6.7亿美元。

9月第四周,融资余额增加47.5亿元,前一周为减少28.7亿元。

图3、分渠道资金流入情况(亿元)

注1:由于数据公布节点的问题,部分数据在之后的统计中会有变动。

注2:偏股基金发行只能部分反应公募基金规模的变化。

五、配置建议

政策基调已经出现积极的转向。金融政策“组合拳”之后,在更高级别的政治局会议上再次提出“加大”政策力度,尤其对地产的“稳”,财政的“必要”,全年目标的“努力完成”进行了强调。重要会议后,预计还有一批增量政策正在路上。我们继续对市场保持乐观,关注后续政策加码与国内经济数据改善共振的机会。

六、本周关注

1) 中国9月金融数据;

2) 中国9月物价数据;

3) 美国9月CPI;

$圆信永丰医药健康(OTCFUND|006274)$

$圆信永丰兴源灵活配置混合A(OTCFUND|001965)$

$圆信永丰汇利LOF(SH501051)$

$圆信永丰优加生活(OTCFUND|001736)$

$圆信永丰消费升级(OTCFUND|004934)$

$圆信永丰双利A(OTCFUND|000824)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !