10月8日,国内涂料工业专业财经媒体《涂界》(Coatings World)发布2024中国十大风电涂料品牌排行榜,榜单汇聚了国内最具影响力的风电涂料品牌。同期,《涂界》还发布2024中国风电塔筒涂料品牌5强榜单、2024中国风电叶片涂料品牌5强、2024中国海上风电涂料品牌5强三大细分榜单。榜单主要基于品牌2023年风电涂料业务销售收入进行排名,这是《涂界》连续第二年发布该榜单。

根据榜单,今年上榜品牌的风电涂料业务累计销售收入达到23.17亿元,占全国风电涂料市场总收入比例为85.81%,较往年提升了2点13个百分点。从数据来看,上榜品牌全国市占率提升速度远低于业绩增长速度,这主要是由于越来越多的企业参与到风电涂料市场竞争中,导致市场份额有所分散。不过由于风电涂料是一个门槛较高的领域,因此市场集中度较高。

今年上榜的外资品牌风电涂料总收入为13.57亿元,占榜单总收入比例为58.57%,占全国市场份额为50.26%;本土品牌风电涂料总收入为9.60亿元,占榜单总收入比例为41.43%,占全国市场份额为35.56%。从数据来看,虽然外资品牌在风电涂料领域处于竞争优势地位,但占全国市场份额在下降,而本土品牌占全国市场份额在上升。特别是随着越来越多的本土品牌布局风电涂料市场,将会蚕食外资品牌的部分市场份额,进而导致整个风电涂料市场格局发生质的变化。

01

风电涂料去年市场需求强劲

风电涂料的市场规模主要取决于下游风电整机设备新增装机量及风电设备修补存量。

风力发电是指把风的动能转为电能的新能源发电方式,是全球范围内推动能源转型、应对气候变化的重要途径之一。在“碳达峰”、“碳中和”成为全球经济社会发展战略目标的背景下,随着风电技术的不断成熟完善以及风电设备的不断升级,当前风电已成为应用最为广泛和最具规模开发条件的新能源发电方式之一,全球风电行业整体呈现出增长趋势。

根据全球风能理事会(GWEC)发布的《2024年全球风能报告》显示,2023年,全球风电新增装机容量达到117GW,创历史新高,比2022年增长了50%。2023年,全球风电累计装机容量突破了1TW,同比增长13%,其中,陆上风电新增装机容量达到106GW,同比增长54%;海上风电装机容量新增了10.8GW,同比增长24%,使总装机容量达到75.2GW。目前,全球风电项目主要集中在亚洲、欧洲和北美地区,2023年全球风电新增装机规模前五大市场分别为中国、美国、巴西、德国和印度,占到全球风电新增装机规模的79%。

中国风电装机总量发展迅速,且在全球风电中的占比不断提高,目前已成为全球风电装机量最多的国家。随着风电经济性的进一步提升和风电并网消纳问题的逐步解决,加上政府政策的强力支持,我国风电产业保持稳定增长态势。根据GWEC数据显示,中国风电装机从2015年的145GW增长到2023年的441GW,年复合增长率为15%。海上风电累计装机规模增长速度远高于陆上风电。海上风电累计装机规模从2015年的1GW增长到2023年的37GW,年复合增长率为57%。陆上风电累计装机规模从2015年的144GW增长到2023年405GW,年复合增长率为14%。

根据国家能源局发布的数据显示,2023年我国风电装机容量44134万千瓦,同比增长20.7%。目前,陆上风电在中国风力发电装机容量这个占比最多,陆上累计装机容量为92.1%,海上累计装机容量仅为7.9%。2023年风电新增装机0.759亿千瓦,同比增长102%,已超过2020年新增装机容量,再创历史新高,呈现强势复苏迹象。风电发电新增装机突破1.2亿千瓦,再创历史新高。截止2023年,中国风电装机容量连续14年位居全球第一。

值得一提的是,中国风电机组出口也在快速增长。2021年以来受通胀、疫情等多重因素影响,海外风电供应链短缺、原材料涨价、人工成本上涨,包括维斯塔斯、西门子歌美飒、恩德等在内的海外主要风机企业经营持续承压。与此同时,2023年中国风电整机出口增长显著,年度出口容量3.7GW,同比增长60%。截至2023年底,中国风电机组累计出口容量15.6GW,较2020年底增长145%。

风电装机规模的高速增长,大幅带动风电防护涂料需求。以麦加芯彩为例,根据年报显示,该公司风电涂料业务2023年全年实现营业收入5.102亿元,同比大幅增长27.34%,主要是由于风电行业2023年装机量同比2022年大幅增长,同时得益于竞争格局相对集中及原材料价格的下降,毛利率处于较高水平,达到46.35%。

不过麦加芯彩表示,风电行业2023年装机并网达到75.9GW,远高于2022年装机量,但由于装机并网与公司涂料销售之间跨过叶片制造、整机制造等环节,加之不同环节库存影响,公司业绩表现与装机并网规模增长情况并不同步。言外之意,麦加芯彩风电涂料业务去年的销售收入增长速度低于装机容量增速。

一套风电设备一般分为风电机组、风电支撑基础以及输电控制系统三部分。其中风电基础包括风电塔筒、风电叶片以及基础环等,海上风电基础还包括桩基、导管架等零部件。由此,风电涂料主要包括海上风电涂料、陆上风电涂料,细包括塔筒涂料、叶片涂料、基桩涂料、变压器涂料、整流罩与机舱罩涂料、电器柜涂料、发电机等舱内设备涂料等。

得益于去年我国风电装机规模的高速增长,我国风电涂料市场需求实现了强劲增长。根据涂界数据研究院估算,2023年中国风电涂料市场价值大幅增长至约27亿元。市场价值增长主要由风电涂料销量增长推动的,但由于市场竞争格局相对集中以及竞争加剧,导致风电涂料价格有所下滑;此外,基于风机大型化对塔筒用量的摊薄作用,塔筒平均涂料用量也减少。

02

上榜品牌全国市占率高达86%

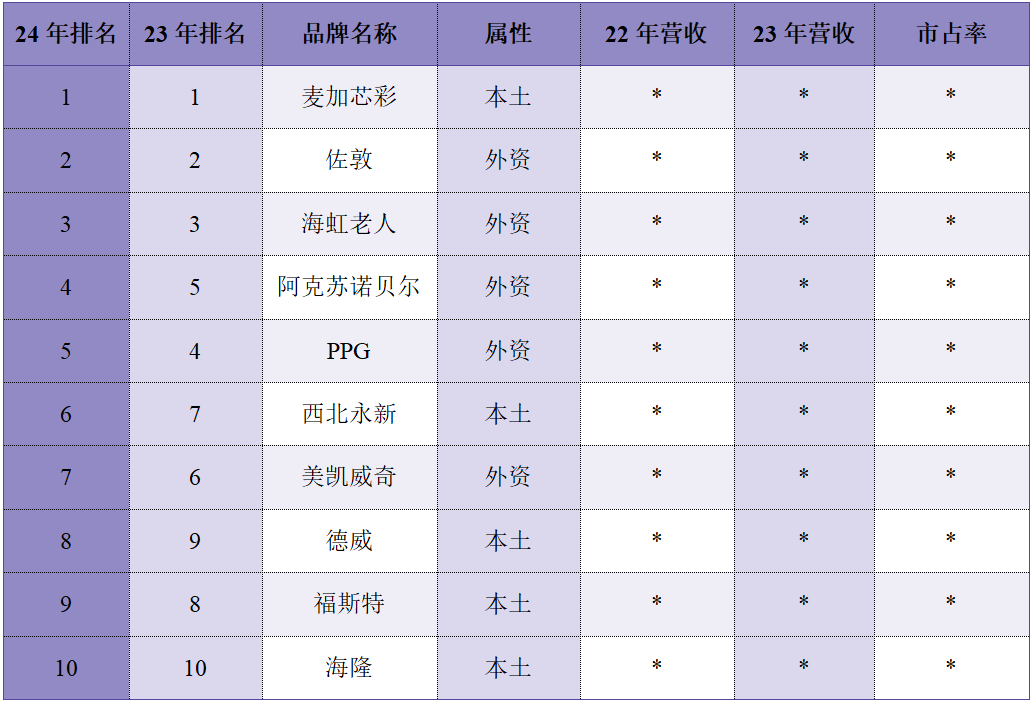

榜单显示,麦加芯彩再次蝉联榜首,佐敦、海虹老人分别位居第二、第三位。PPG、阿克苏诺贝尔、PPG、西北永新、美凯威奇、德威、福斯特、海隆分别位居第4-10位。从上榜品牌数量来看,本土品牌数量为5家,外资品牌数量为5家。

在风电叶片涂料领域,麦加芯彩早在2009年即开始自主研发风电叶片涂料产品,2010年推向市场,目前已在国内主要风电叶片厂成功应用并且得到了认可。公司在2016年推出了环保类水性风电叶片涂料产品,目前在风电叶片涂料领域已经处于国内领先地位,主要竞争对手仍为国际巨头。根据财报披露的数据显示,麦加芯彩风电涂料业务2020年-2023年营收分别为5.212亿元、3.422亿元、4.007亿元、5.102亿元,且几乎全部为风电叶片涂料。

去年,麦加芯彩主要的风电叶片涂料标志性项目接踵而至,比如风电叶片涂料成功应用于双瑞风电126米风电叶片,该叶片将用于我国海装18兆瓦海上风力发电机组,发电机组直径达到260米;风电叶片涂料产品成功应用于华能集团世界首台2.7兆瓦双风轮风电机组整机,还在超过海拔5000米的装机项目进行批量应用。这些高难度项目的成功实施,充分体现了公司在风电领域技术创新和产品质量的持续深耕,也为公司在行业竞争中脱颖而出奠定了坚实基础。

建立在风电叶片涂料优势基础上,麦加芯彩也在积极拓展风电塔筒涂料市场,目前已成功切入了头部终端风电整机厂的塔筒涂料供应商名录,比如金风科技等,同时已开始海上塔筒涂料在海上风电平台的工艺挂机实验。与此同时,麦加芯彩也在积极推动风电涂料走向海外市场,开拓新的目标市场,比如公司除了已向中材科技巴西工厂供应风电叶片涂料之外,还成为了全球知名的德国风电整机厂NORDEX的合格供应商,成为其指定的风电叶片涂料供应商之一。

根据榜单,今年上榜品牌的风电涂料业务累计销售收入达到23.17亿元,占全国风电涂料市场总收入比例为85.81%,较往年提升了2点13个百分点。从数据来看,上榜品牌全国市占率提升速度远低于业绩增长速度,这主要是由于越来越多的企业参与到风电涂料市场竞争中,导致市场份额有所分散。不过由于风电涂料是一个门槛较高的领域,因此市场集中度较高。

根据统计,今年上榜的外资品牌风电涂料总收入为13.57亿元,占榜单总收入比例为58.57%,占全国市场份额为50.26%;本土品牌风电涂料总收入为9.60亿元,占榜单总收入比例为41.43%,占全国市场份额为35.56%。从数据来看,虽然外资品牌在风电涂料领域处于竞争优势地位,但占榜单总收入比例、占全国市场份额均在下降,而本土品牌占榜单总收入比例、占全国市场份额均在上升。特别是随着越来越多的本土品牌布局风电涂料市场,将会蚕食外资品牌的部分市场份额,进而导致整个风电涂料市场格局发生质的变化。

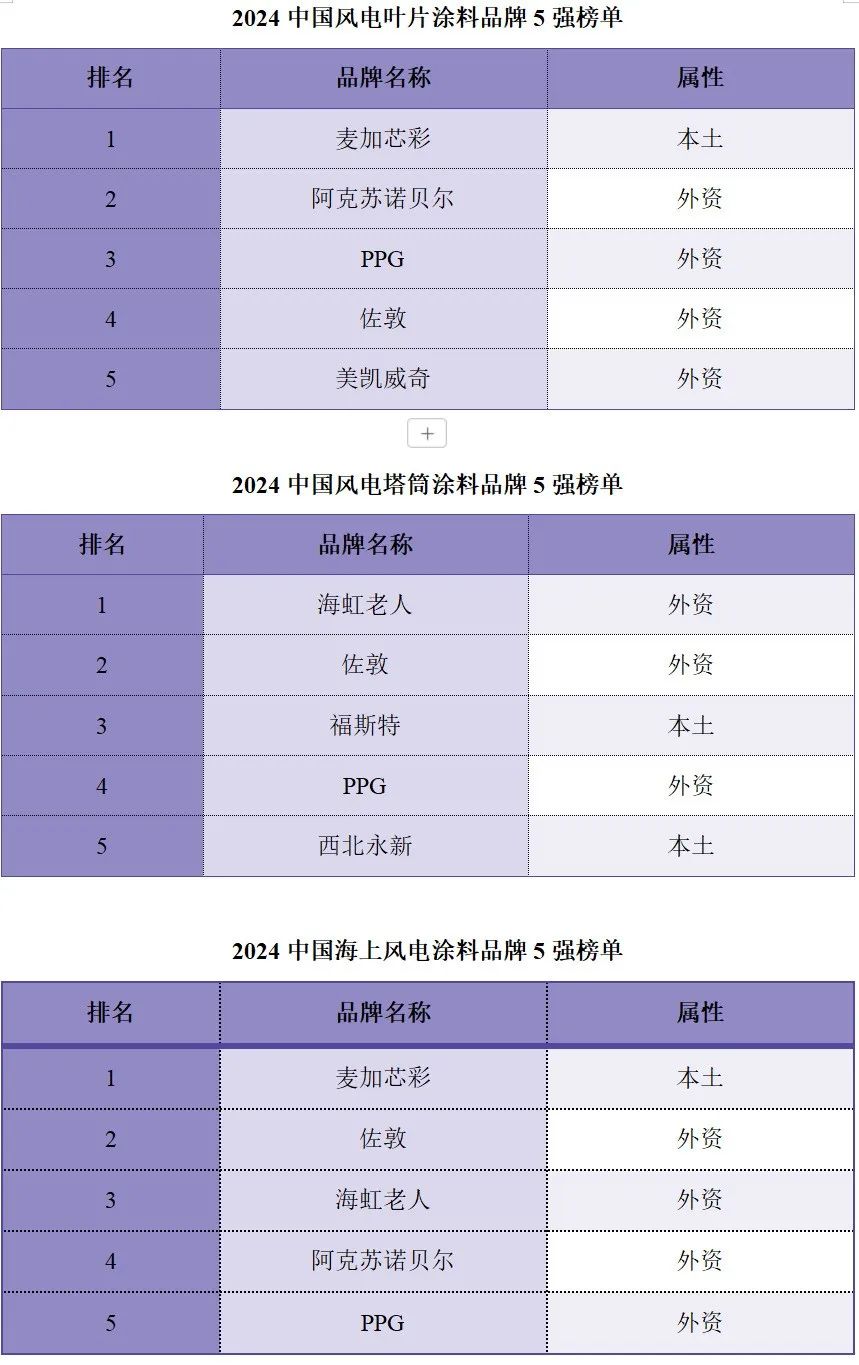

不过长期以来,外资品牌凭借着雄厚的技术实力,占据着我国风电涂料市场的主导地位,特别是海上风电涂料、风电叶片涂料市场。同期,《涂界》还发布了2024中国风电塔筒涂料品牌5强、2024中国风电叶片涂料品牌5强、2024中国海上风电涂料品牌5强榜单。从榜单来看,除麦加芯彩外,外资品牌在风电涂料市场的体量均比较大,平均收入规模超过本土品牌,因此占据着每个细分榜单的前列。

目前,除了麦加芯彩在风电叶片涂料市场占据优势外,海虹老人、阿克苏诺贝尔、佐敦、PPG等国际大牌占据着我国风电涂料市场主导地位,特别是海上风电涂料处于垄断地位。国内虽有厂家进行国产化风电涂料的研发及应用,但树脂等主要原料仍需依赖于进口,海上风电涂料核心技术国产化率依然很低。

03

未来市场发展前景广阔

风能是空气流动所产生的动能,是太阳能的一种转化形式。风力发电是指将风的动能转化为机械动能,再将机械动能转化为电能。风能作为一种可再生能源,具有储量大、分布广、低碳清洁等特性。发展风电产业,对我国实现“碳达峰”、“碳中和”目标,推动能源结构转型,构建以新能源为主体的新型能源体系,培育经济发展新动能等具有重要意义。

我国提出到2025年非化石能源比重达到20%,为实现碳达峰、碳中和奠定坚实基础;到2030年,非化石能源消费比重达到25%左右,风电、太阳能发电总装机容量达到12亿千瓦以上,二氧化碳排放量达到峰值并实现稳中有降;到2060年,非化石能源消费比重达到80%以上,碳中和目标顺利实现。风电作为现阶段发展较为成熟且具有一定性价比的清洁能源,有望逐步发展成为我国主力能源之一。

近年来全球及中国风电装机总量不断提升,未来风电涂料市场规模可观。根据GWEC数据,2010年至2022年,全球风电总装机容量从198GW达到了906GW,增长幅度达到357.58%,年化增长率达到13.51%。根据GWEC预测,2023年到2027年之间,全球预计将新增680GW的风电装机容量,其中130GW为海上风电新增装机。风电涂料的市场规模主要取决于下游风电整机设备新增装机量及风电设备修补存量。随着风电的成本优势逐渐凸显,根据GWEC数据,预计未来全球风电占总能源比重将逐步升高,或将带来风电涂料市场的持续增长。

中国风电装机增长迅速,是全球风电装机量最多的国家。随着风电经济性的进一步提升和风电并网消纳问题的逐步解决,加上政府政策的强力支持,我国风电产业保持稳定增长态势。根据中电联,2013年到2023年中国风电装机总量由76.52GW增长到441.34GW,CAGR达到19.2%,发展迅速。中国风电在全球风电中的占比不断提高,目前已成为全球风电装机量最多的国家。根据GWEC《全球风能报告2023》预测数据,在2023年到2030年,中国风电年新增装机容量将达到70-80GW,将继续维持全球最大的风电市场地位。

国信证券发布研报,预计2024年以后国内在风电下乡、海风开发的带动下需求进一步提高,结合海外新兴市场的发展,实现风电需求的景气共振。风电新增装机稳步增长,预计2023-2027年国内风电新增装机年均新增装机75-80GW,CAGR约为6%;其中海风已招标、核准容量储备处于高位,2024年下游交付和招标有望迎来拐点。预计2024-2026年国内海上风电新增装机将分别达到10/16/16GW,2023-2027年国内海风新增装机CAGR为26%。

风电新增装机量和风电出口的快速增长,再加上老旧风电场改造升级提供增量空间,意味着未来风电涂料需求仍存在着巨大的增长潜力。中信建投证券发布研报称,据GWEC预测,2023至2027年全球风电新增装机量将由117GW增加到171GW,年复合增长率达到9.7%,为风电涂料市场提供广阔增长空间。据测算,2027年全球风电涂料市场规模有望达到81亿元,其中叶片涂料33亿元,塔筒涂料48亿元。根据涂界数据研究院预测,未来五年内我国风电涂料市场规模有望突破50亿元。

近年来,随着碳达峰与碳中和政策的推进,以风电为代表的新能源发电市场迎来迅速发展。2021年开始,陆上风电开始进入平价时代,海上风电的国家补贴也在2021年底退出,取而代之的是“2030年前碳达峰、2060年前碳中和”目标框架下的指引政策。风电行业的快速发展为国内涂料企业的业务拓展提供了良好的外部环境。因此近年来,我国相关涂料企业也在风电涂料领域进行了积极探索,例如三棵树、信和、渝三峡、双瑞、飞鹿、珠江涂料、德谦、中航新材、展辰、维新制漆等。(涂界)

2024中国十大风电涂料品牌排行榜(单位:亿元)

$麦加芯彩(SH603062)$

本文作者可以追加内容哦 !