10月9日,A股全线下跌。上证指数收报3258.86点,跌6.62%。深证成指收报10557.81点,跌8.15%。创业板指收报2280.10点,跌10.59%。不少双创类ETF也大幅回撤。

从大涨到大跌,一切转换得竟如此突然。很多人不禁要问,“牛市”是不是已经结束了?

在聊后市之前,我们先冷静下来理一理本轮行情的逻辑。

01 本轮行情的背景

国庆节前一周,一共发生了三件大事。

9月20日,美联储官宣降息50BP,宣告本轮加息周期的终结,降息周期拉开大幕。

9月24日,央行、金管总局、证监会出台一揽子政策。降准降息,降房贷利率、首付比例,创设定向支持股市的货币工具,后者是历史首次。

9月26日,重大会议表述大超预期,明确提出房地产“止跌回稳”,定调强财政政策刺激,一举扭转市场预期。

三箭齐发后,A股、港股迅速反应,连续、快速、大幅拉涨。

外资纷纷转向看多A股,机构散户情绪快速升温。

10月8日,国庆节后的首个交易日,A股成交额刷新历史记录:

20分钟破万亿元、半日近2.5万亿元、全天达到3.45万亿元,首次突破3万亿元。

可以说,美联储的降息改善了A股的外部资金环境,一定程度上提振了外资偏好。

同时,外部环境的宽松也给了国内货币和财政政策更大的施展空间。

货币政策先行,降准降息来稳楼市,定向工具来稳股市。

而根据重大会议的表述,财政刺激政策也已经是箭在弦上。

市场方面,三根阳线改三观,连续多日的上涨彻底激活了投资者的情绪和信心。

一句话总结,本轮行情是多面共振的结果。

而且,不论是美元周期、流动性的宽松还是呼之欲出的财政刺激政策,都属于中长期维度的影响因素。

这样来看,本轮行情的时间和空间维度应该都是值得期待的。

从时间上看,目前行情只走了不到半个月。

那么问题来了,空间上我们目前走到哪里了?

02 目前市场的水位

Wind数据显示,目前,万得全A指数的市盈率TTM为19.55,自成立以来的分位点是43%。也就是说,目前的位置要比历史上56%以上的时间要便宜,仍处在中等偏低的位置,起码说不上高。

市净率方面,目前万得全A指数为1.68,自成立以来的分位点是20%,即比历史上80%左右的时间便宜,也是一个比较明显的低估区间。

华金证券认为,本次A股快速上涨行情目前还未出现见顶标志,短期大概率持续。

一是因为当前还未看到政策收紧、转向的迹象。

经济政策上,中短期大概率难转向,财政政策等反而可能进一步发力。资本市场政策上,短期大概率仍是以提振、积极为主:首先,924出台的政策短期大概率需要落地实施;其次,9月底快速上行时融资和散户资金流入依然较低,还未见死灰复燃,监管对股市资金入市的限制和打击短期可能难发生。

二是当前资金流入还未到极致。是融资、外资等的流入规模还偏小。换手率或成交额上升还未到极致:首先,快速上涨见顶时换手率多数在5%-20%的极高水平,成交额上升多在2-10倍;其次,当前来看全部A股换手率只有4%左右,日成交额可能达到5-10万亿甚至更高才有见顶的风险。

03 后市聚焦的方向

当然,在经历了前期快速的估值修复之后,行情的演绎或许会逐渐结构化。

翻译成大白话就是,大A可能会从全市场普涨,切换到有价值、有核心竞争力的核心资产上涨。

那么问题来了,站在当前的时代背景下,核心资产应当如何来定义呢?

其实,有一个现成的名词可以概括,那就是新质生产力。

新质生产力,是创新起主导作用,摆脱传统经济增长方式、生产力发展路径,具有高科技、高效能、高质量特征,符合新发展理念的先进生产力质态。

具体来说,新质生产力的内涵是发展战略性新兴产业和未来产业。

而科创板的定位正是服务于战略性新兴产业和高新技术产业的板块,具备硬核科技属性,科特估属性显著。

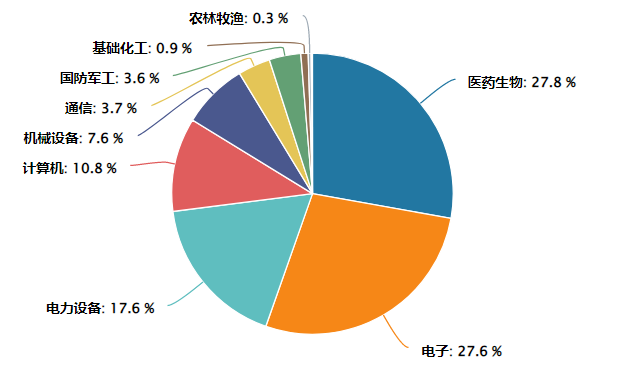

按照浙商证券对新质生产力的阐释,截至2024年10月8日,在科创100指数中,大科技(电子 、计算机、通信)占比42.05%,大制造(电力设备、机械设备、国防军工行业)占比28.81%,大健康(医药生物)占比27.81%。

三个新质生产力方向在科创100中合计占比高达98.67%。可以说,科创100指数与新质生产力相关度很高。

同时,科创100的成分股市值相对较小。科创100指数成分股的平均市值是196亿元,中位数市值是161亿元。

小市值意味着推动股价上涨所需的资金量更小。在市场风险偏好较高,流动性充裕的阶段,中小市值股票更容易在资金的推动下呈现出更强的弹性。投资者可以酌情关注。

场外联接A类:020291,场外联接C类:020292

$科创100(SH000698)$ $华夏上证科创板100ETF联接C(OTCFUND|020292)$

《ETF风向标》栏目持续更新,欢迎关注@华夏ETF君 !

#A股大幅波动,倒车接人还是止盈标志?#

本文作者可以追加内容哦 !