01 基本情况

10月8日,江苏艾科维科技股份有限公司(以下简称“艾科维”或“公司”)在新三板创新层挂牌,证券代码874603,主办券商是平安证券,律师事务所是上海方达,会计师事务所是立信。 $艾科维(SZ874603)$

来源:全国中小企业股份转让系统

艾科维成立于2013年7月4日,是一家精细化工企业,产品主要用作中间体,终端应用于光伏、锂电、新型材料等领域。

2023年,公司实现营收6.84亿元,扣非归母净利润1.37亿元,这个业绩选择在新三板挂牌是属于相对亮眼的。但作为一家化工企业,安全、环保的重要性不言而喻。

一、高污染产业

公司属于高污染行业,现有年产能3.6万吨的丁酮肟、1.2万吨的硫酸羟胺、1.0万吨的盐酸羟胺、1.4万吨的甲基三丁酮肟基硅烷。

来源:公开转让说明书

公司已建、在建项目位于淮安市人民政府根据《高污染燃料目录》划定的高污染燃料禁燃区内,生产的副产品硫酸铵属于《环境保护综合名录(2021年版)》中规定的“高污染”产品。

不过,公司解释除硫酸铵外,不存在其他产品被列入《环境保护综合名录(2021年版)》的情形,且2023年6月,已主动停止生产和销售硫酸铵产品。

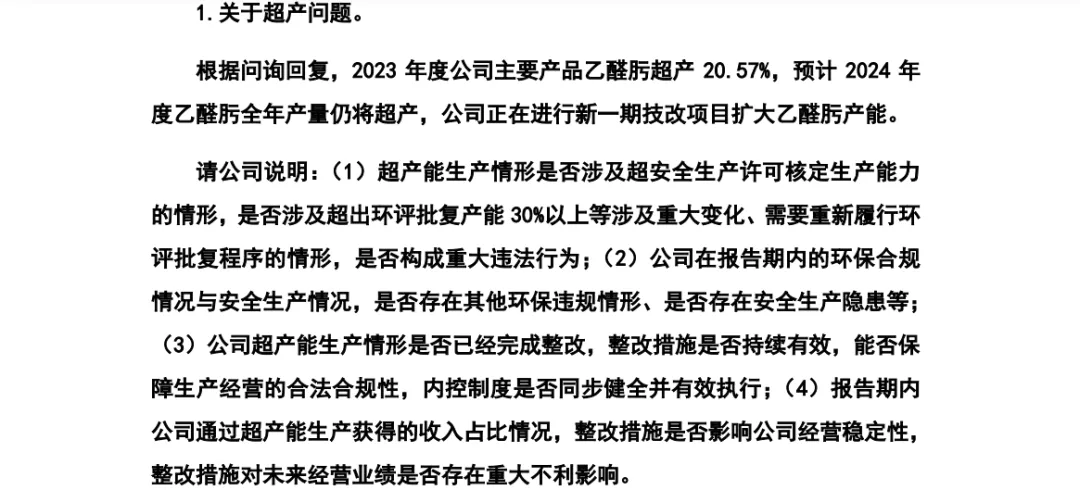

二、超产及超品类生产

2022-2023年,公司主要产品产量存在超过环评批复产能的情形,相关副产存在超量生产情形,其中2022年两类主要产品超产超过30%,2023年乙醛肟超产20.57%,丙酮肟超品类生产。

来源:第二轮审核问询回复

为此,全国中小企业股转系统对此进行了重点问询。

来源:第二轮审核问询

公司解释在相关生产装置建设之初,由于实际生产经验不足,在项目产能规划设计时相对较为保守, 导致实际申请的相关生产装置的产能偏小。

后来,公司提高了装置生产效率及生产规模,从而导致主要产品的产量存在超过环评及安全生产批复产能的情形。

截至公开转让说明书披露日,公司通过技改项目进行了整改。不过到2024年,乙醛肟产品仍存在超产现象。

02 IPO六要素

一、业务

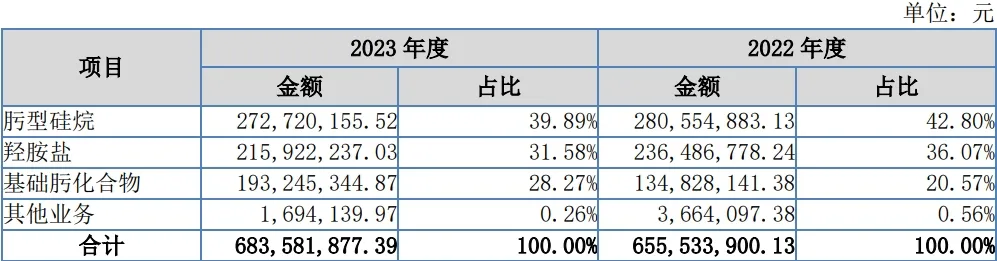

公司主要产品为肟系列精细化工产品。

从收入构成来看,公司肟系列精细化工产品主要为肟型硅烷、羟胺盐和基础肟化合物,2023年收入占比分别是39.89%、31.58%、28.27%。

来源:公开转让说明书

从应用领域来看:

(1)公司肟型硅烷产品主要用于生产有机硅密封胶、胶粘剂,最终应用于太阳能光伏、新能源锂电、电子电器、建筑建材等领域;

(2)公司羟胺盐及基础肟化合物系列产品是重要的化工原料和中间体,最终应用在新型材料、日用化工、植保、医药等领域。

下游客户群体包括有机硅密封胶、医药中间体、农药中间体、尼龙12、选矿剂、水处理剂、去屑剂等生产企业。

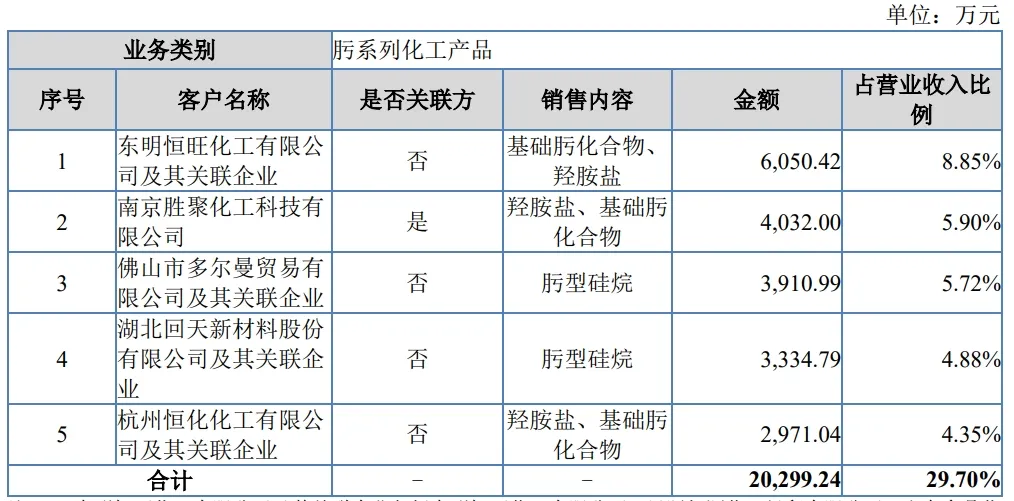

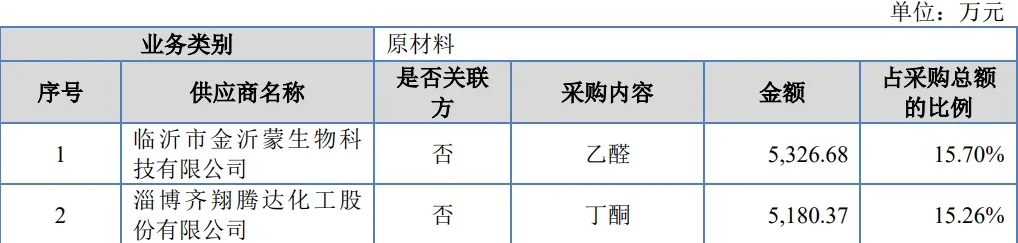

从客户集中度来看,公司2023年前五名客户合计收入占比是29.70%,相对分散。

来源:公开转让说明书

公司生产所需原材料主要为丁酮肟、丁酮、双氧水、液氨、甲基三氯硅烷、乙烯基三氯硅烷、 乙醛等,2023年前五名供应商采购占比是57.51%。

来源:公开转让说明书

二、业绩

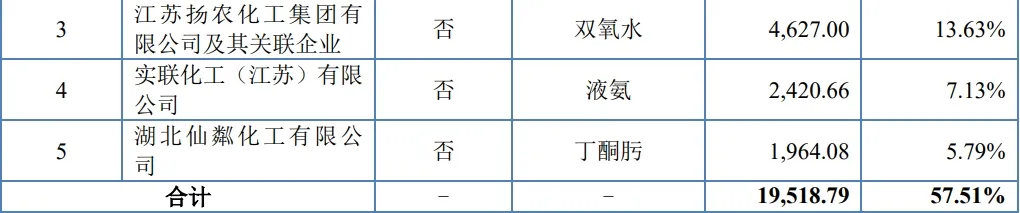

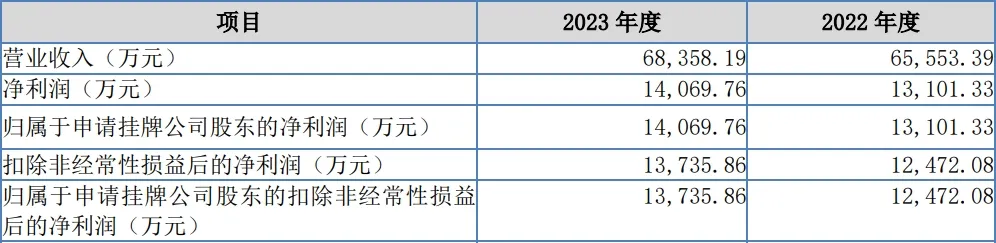

2022-2023年,公司分别实现营业收入6.56亿元、6.84亿元,扣非归母净利润分别为1.25亿元、1.37亿元。

来源:公开转让说明书

可以看出,2023年公司业绩出现了一定增幅,营收同比增长4.28%,扣非归母净利润同比增长10.13%。

三、规范性

根据天眼查和裁判文书网,公司2022-2023年暂无涉及重大诉讼及仲裁情况。

四、独立性

(1)同业竞争

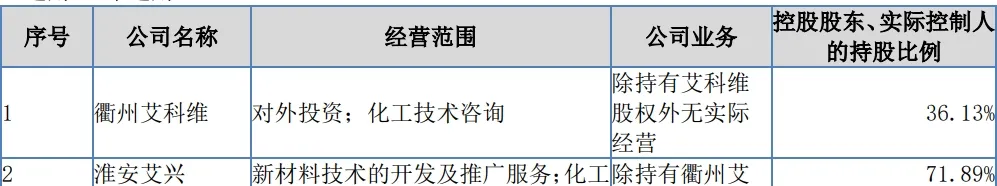

公司控股股东、实际控制人控制的其他企业包括衢州艾科维、淮安艾兴和杭州锐信,均无实际经营,与公司不存在相似或相同的经营业务。

来源:公开转让说明书

(2)关联交易

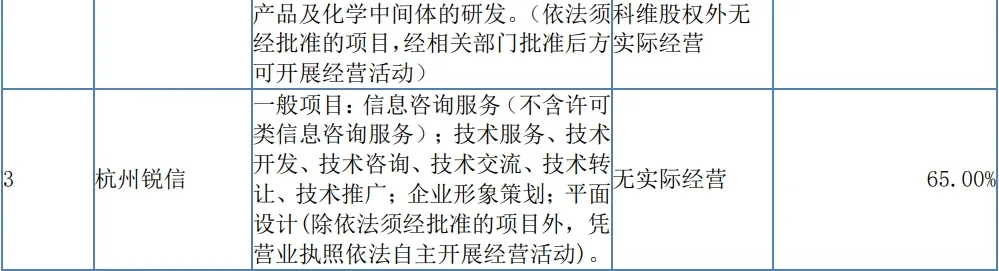

公司在采购端与销售端均存在经常性关联交易,不过占比均较小。

2022-2023年,公司采购端产生的关联交易金额占同类交易金额的比重是1.23%、0.32%。

来源:公开转让说明书

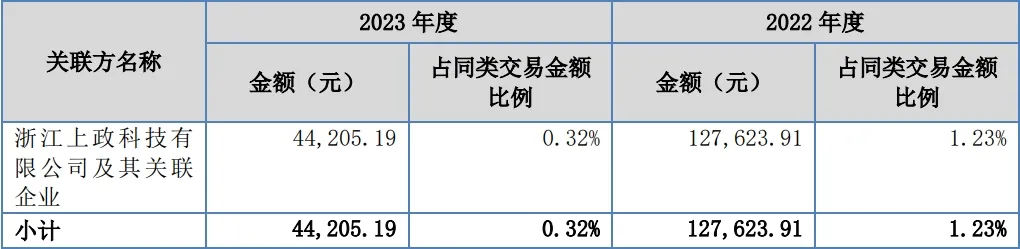

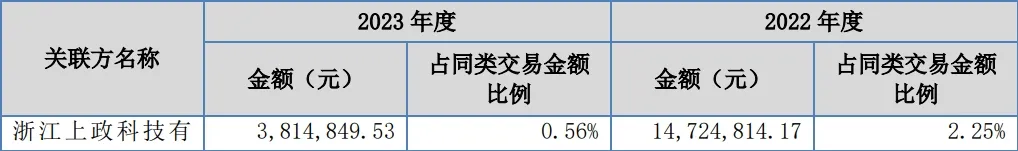

2022-2023年,公司销售端产生的关联交易金额占同类交易金额的比重是2.25%、0.56%。

来源:公开转让说明书

五、持续性

1、偿债能力

2022-2023年,整体处于相对健康的水平,公司主要偿债能力指标如下:

来源:公开转让说明书

2、行业

(1)市场规模

1)肟型硅烷:

属于功能性硅烷。根据SAGSI数据,2022年全球功能性硅烷消费量约为49.66万吨,中国消费量约为22.99万吨。

中国功能性硅烷产量从2018年的25.70万吨发展到2022年的34.86万吨,产量年均复合增速大于7.92%。

2)羟胺盐:

主要包括硫酸羟胺、盐酸羟胺等。根据QYResearch数据,2022年硫酸羟胺国内市场规模是9,177万美元,盐酸羟胺国内市场规模是10,489万美元。

3)基础肟化合物产品:

公司目前基础肟化合物产品主要为乙醛肟。根据QYResearch数据,2023年乙醛肟国内市场规模为27,031万元。

(2)竞争格局

我国精细化工行业企业较为分散,产能逐步向中大型精细化工厂商集中。2022年我国精细化工行业规模以上企业数量为28,500家,其中年产值超过10亿元的企业约有400多家,占比不足1.5%。

1)肟型硅烷:

海外硅烷产能主要集中在迈图高新、道康宁、赢创德固赛、 瓦克化学、信越化学等大型化工企业中;中国有实际生产的功能性硅烷厂家2022年超40家,主要包括江瀚新材、宏柏新材、晨光新材、湖北新蓝天、锦华新材和公司。

其中,肟型硅烷规模较大的企业则主要包括艾科维、锦华新材和湖北新蓝天等。

2)羟胺盐:

从国际市场来看,羟胺盐的生产主要集中在巴斯夫、日本宇部等少数几家跨国企业;国内羟胺盐产能较为集中,产能较大的企业主要有艾科维、锦华新材、赫邦化工、绿霸股份、圣安化工等。

其中,医药级盐酸羟胺产能主要集中在艾科维、锦华新材、赫邦化工等企业上。

3)乙醛肟:

乙醛肟的规模化生产厂商较少,产能较为集中,市场垄断程度较高。国内乙醛肟主要生产厂商包括艾科维、锦华新材、江山泰格等。

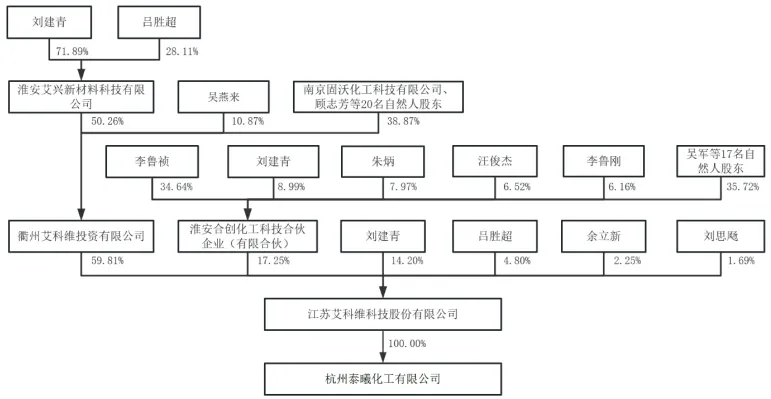

六、股权

衢州艾科维直接持有公司59.81%股份,为公司的控股股东;刘建青、刘思飏父子通过直接持股与间接持股能够控制公司75.70%股份表决权,为公司的实际控制人。

来源:公开转让说明书

本文作者可以追加内容哦 !