概览

由于中国采取更加合力的方式应对当前经济和市场环境,包括A股和港股市场在内的中国股票在估值重估的推动下出现了显著的反弹。

如果要实现持续的反弹,可能需要投资者将中国市场视为战略投资,而非战术投资。股市任何进一步的上涨,可能都需要政策实施的具体细节,以及经济数据的后续表现。

中国近期推出的一系列政策措施,加上美联储主导的货币宽松政策,或会对全球风险资产起到支持。除了中国股票外,投资者还可以考虑关注那些可能从中国经济增长中受益的地区或行业,例如大宗商品或非必需消费品。

自9月24日以来,截至9月30日,沪深300指数上涨了25%,恒生中国企业指数(H股)上涨了17.5%,MSCI中国指数则上涨了21.3%。这一反弹是由于中国人民银行、中国证监会和金融监管总局于9月24日联合宣布了一系列经济刺激措施,并在9月26日早于预期召开的中央重磅会议上,将增长、住房、就业和社会福利列为优先事项。

自2022年以来,我们经历了两段市场反弹。第一次是在2022年第四季度,第二次是在2024年第二季度。这次的不同之处在于,最新的政策是由各个部门和监管机构协调合力进行的,显示出中国期望在房地产、国内消费和股市中提振经济动能。

保持冷静与耐心很重要

中国近期推出的一系列政策是多方面的。

货币政策:降低了存款准备金、贷款利率和抵押贷款利率,以增强流动性并降低融资成本。同时,计划对六家大型银行进行额外的资本注入。

房地产市场:二套房的首付款比例从25%降至15%。中国人民银行设立了3000亿人民币的再贷款工具,以支持地方国有企业购买未售出的房屋。最初,该工具提供银行贷款本金的60%,而这一信贷支持比例已经提高至100%。

股票市场:中国人民银行正在与证券、基金和保险公司创设5000亿人民币的互换便利,为购买股票提供资金。同时,中国人民银行还计划设立专门的再融资工具,以支持上市公司回购股份。

财政政策:考虑到地方政府因土地销售放缓而收入下降,政府可能会允许更高水平的财政赤字,以减少税收、增加支出,并允许中央政府向地方政府更多的财政转移。另一种促进政府支出的方式是提高地方政府新增债务限额,因为截至9月底,地方政府债券的发行量已经超过2024年额度的90%。

良好的意图需要后续行动。国庆假期结束后,投资者可能会寻求更多关于这些政策如何实施的细节。例如,消费券可能会在短期内刺激支出,但提高所得税免征额可能会带来更持久的消费增长。财政政策的重要性在于,其对经济的影响会比货币政策更为直接,因为后者需要通过金融系统才能发挥作用。

在过去两年里,由于居民和企业部门的谨慎情绪,降息和流动性注入尚未推动信贷增长或经济活动。股价激增和积极的财富效应是否能够释放家庭储蓄,从而转化为更多的消费,甚至对房地产市场产生更为积极的态度,仍需进一步观察。

国庆长假期间的旅游和消费数据,可能会让我们提早看到这一情绪变化,显示可支配支出短期改善的可能性。

总体而言,要促进经济活动和信心,还需要采取额外的政策措施。目前已宣布的政策可以帮助缓解去杠杆化进程,但资产负债表的修复可能仍需要时间进行。此外,经济中的结构性变化需要不同的产业政策响应,这反过来或将创造与新的劳动力市场结构相匹配的就业机会。

从国际角度来看,中国通过政策“组合拳”来支持经济,对于中国经济及其市场而言是一个积极举措。但我们仍需谨记一些外部因素,例如地缘政治不确定性仍然存在。

此外,国际投资者如何管理潜在的地缘政治风险,可能会影响当前市场反弹的持续时间。就目前而言,外国投资者可能选择观察后续经济数据表现情况,以及新政策是否趋向巩固。一旦长期国际机构投资者入场参与,中国股市当前的反弹可能会更加具有可持续性。

投资启示

9月24日-9月27日的市场反弹显示,处于低位的估值水平、较低的投资者对中国资产的配置以及合适的政策催化剂对市场的影响。MSCI中国指数的预期市盈率已经从9月24日的9.1倍,上升至10.5倍,基本上达到近15年平均水平。

图表1:MSCI中国指数估值

资料来源:FactSet、MSCI、摩根资产管理,x表示倍数。反映截至2024年9月27日的可用数据。

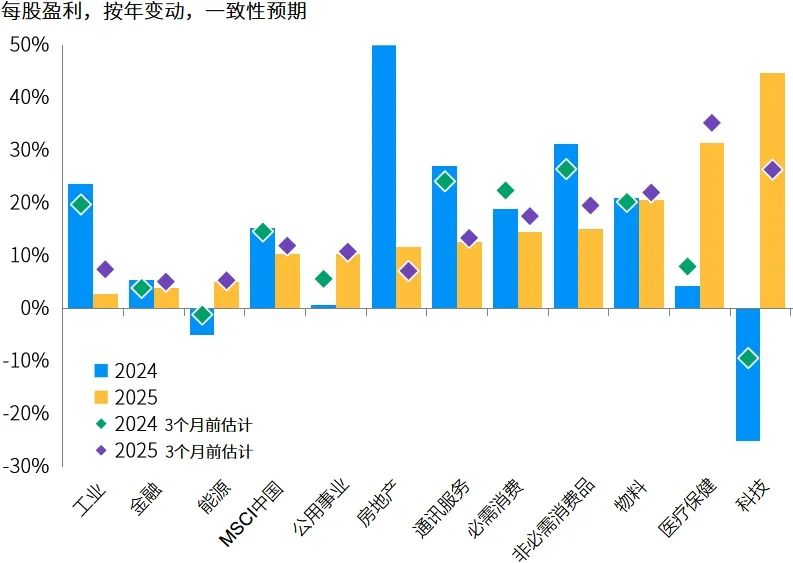

在市场复苏的早期阶段,进一步的估值重估可能会持续当前的市场反弹。然而,随之而来需要企业盈利前景的改善,以支撑更长期的市场反弹。如果经济积极响应,最新的政策措施可能有助于支持未来12-18个月的企业盈利。

图表2:MSCI中国指数盈利增长预期

资料来源:FactSet、MSCI、摩根资产管理。反映截至2024年9月27日的可用数据。

A股市场和香港H股市场之间,后者的相对折价仍使其看起来具有吸引力。此外,科技和通信服务行业可能会从周期性复苏中受益。过去三年,许多科技巨头运营杠杆有所改善,盈利能力也有所提升。经济好转可能会使投资者更加了解这些企业在应对2021/22年的监管变化、成本控制加强、进行股票回购和增加股息方面所做的的努力。

除了中国股票,投资者可能会选择关注其他受益于中国经济复苏的投资标的,欧洲消费品和大宗商品是两个值得关注的潜在领域。虽然一些投资者可能更倾向于通过这些投资获得“类中国”的投资部署,但可能会受到其他外部因素的影响。例如,中国经济强劲通常会导致大宗商品价格上涨,尤其是石油。然而,沙特阿拉伯及石油输出国组织(OPEC)可能选择增加产量以重新夺回市场份额,从而抵消中国可能增加的石油需求。

中国对亚洲地区商品和旅游的需求,也可能为亚洲经济表现提供额外支持。除了半导体和科技硬件出口商以外,这可能促进亚洲股票的更广泛复苏。

中国选择更积极的经济支持,而全球各央行则开始实施货币宽松政策,当前的全球经济政策环境为风险资产提供了支持。即使近期中国股票的急剧反弹后可能会面临一些短期回调压力,但中国的整体政策立场,仍有望强化我们对在亚洲和全球其他地区股票做好分散资产配置的建议。

除非另有注明,本文内数据来源于彭博、FactSet、摩根资产管理,截至2024年9月27日。

本文作者可以追加内容哦 !