大A在近段时间的一波急涨之后出现分歧,市场波动加剧。

涨落切换如此突然,是“千金难买牛回头”、还是止盈标志显现?当前市场进行到哪一步了?当下我们应该如何操作?一起看看华夏基金最新月度权益策略!

回看这一轮行情的起点处,“低”字足以扼要概括,彼时经济预期与市场情绪双双处于谷底。而就在国庆节前一周,政策多箭齐发,彻底“点燃”权益市场。

9月24日,央行、金管总局、证监会出台一揽子政策。降准降息,降房贷利率、首付比例,更是历史首次提出创设定向支持股市的货币工具;

9月26日,重大会议表述大超预期,明确提出房地产“止跌回稳”,定调强财政政策刺激,一举扭转市场预期;

政策转向作为本轮上涨行情的核心驱动力,催生“中国资产信心重估”。9月24日至今,主要中国股票指数全线上涨,A 股和中概股领涨, 消费、医疗健康、 房地产板块领涨。

中国资产全线上涨。数据来源:Wind,公开数据,截至2024.10

谈及这一轮行情时,9月20日美联储官宣降息50bp同样重要。降息改善了A股的的外部资金环境,一定程度上提振了外资偏好。

由此来看,本轮行情是以无风险利率下降为背景,内、外风险偏好共同提升下的机会。

02 市场水位 目前周期走到哪儿了?在多面因素的共振下,大A气势如虹,连续多日的上涨彻底激活了投资者的情绪和信心;而节后几个交易日里,资金高低切换意愿强烈,市场进入调整。如果从周期的角度来看,我们当前走到什么位置了呢?

美降息背景下,流动性处于有利位置

昨日(10月10日)凌晨美联储最新公布的会议纪要成为市场关注的焦点。纪要显示9月美联储大幅降息分歧较预想更大,但并未破坏降息周期的整体基调。(信息参考:券商中国)

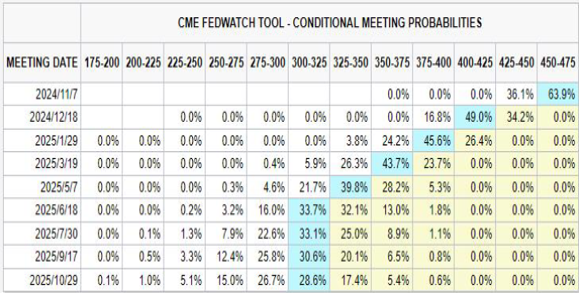

目前市场预期到2025年底,美央行利率下行2.1,除去已经降息50BP,相当于未来1年还要降息160BP。在海外降息的大背景下,流动性总量得到改善。

数据截至:2024.10

估值修复进入中期

在近期市场快速回升后,主要指数的估值得到了修复。但相对于全球主要股票市场,中国市场相对优势仍较为明显,尤其是港股市场估值水平更具吸引力,有望吸引外资持续从估值偏高的市场流入。

目前,万得全A指数的市盈率TTM为18.17倍,比历史上64%左右的时间要便宜,仍处在中等偏低的位置,起码说不上高;再看市净率,当前万得全A指数为1.56倍,比历史上93%左右的时间便宜,也是一个比较明显的低估区间。(数据来源:Wind,截至2024.10.10)

长期看,我们仍然较为乐观,整体A股估值水平依然有吸引力,而且估值周期的拐点才刚刚出现。

不论我们从美元周期、流动性的宽松还是呼之欲出的财政刺激政策,这些都属于中长期维度的影响因素。总体来说,本轮行情的时间和空间维度应该都是值得期待的。

03 分歧加剧 当前如何操作?以沪指600点大幅拉升为代表的集体普涨之后,近期市场的演绎转向结构化行情,在有价值、有核心竞争力的资产板块间轮动上涨,寻找主线。

从中期来看,我们不妨聚焦两条线索进行布局——

成长板块中的顺周期方向

从政策态度扭转的角度出发,预期变化幅度最明显的还是金融地产、消费、科技成长为代表的顺周期板块。

其中,我们预计市场可能向成长板块中的顺周期方向扩散,包括但不限于电子、计算机、游戏传媒。例如电子也是典型的顺周期板块,在16-17年的顺周期牛市、20年的顺周期牛市、22年11月的顺周期大反弹中,电子(半导体、消费电子)都没有缺席。

PB破净资产

当市场具备一定“恐高”情绪时,PB破净股可能是资金的另一个选择;尤其当政策催化时,有望成为具备持续力的主线。

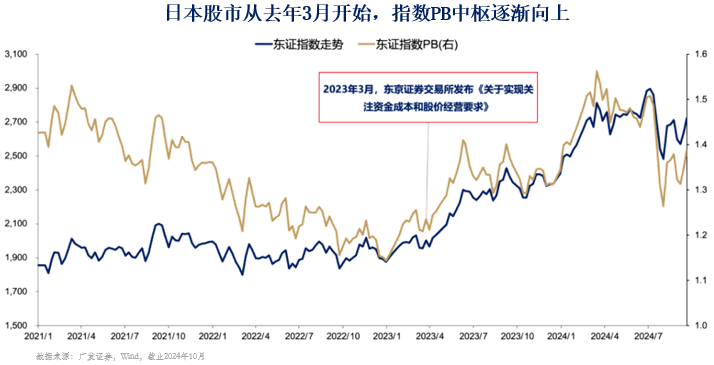

以邻为例,2023年3月,东京证券交易所发布公告,要求上市公司尤其破净企业关注资金成本和股价管理,日本股市PB中枢随即逐步上行。

近期,证监会征求意见稿对长期破净公司作出专门要求,提出其应当披露估值提升计划。

多元金融板块

除了上述两条逻辑外,以券商为代表的多元金融板块,在成交量与换手率双升周期,将具备较高的“爆发性”。

国庆节前后的急速上涨放眼到A股历史上来看也并非常态,经历了快速上涨,大家普遍获利、解套、回血的情况下,拐点出现后卖出的需求非常迫切,导致市场有所分歧。

当前市场在政策和情绪驱动的爆发式上涨、估值从洼地修复后,市场有回归平静的需要,但中期估值中枢不断提升的序幕或许刚刚开始。

因此对于短期的高点或可逐渐止盈,但如果我们出于对市场长期走势保持乐观的话,也不妨保留适当的底仓,并在后续随着情绪逐渐转冷、指数调整后再把仓位回补回来,千万不要频繁调仓、追涨杀跌哦~

滑动查看更多↓↓↓

风险提示:1.本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。2.基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。3.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市需谨慎。

本文作者可以追加内容哦 !