今天早上的发布会,很多人因为没有看到具体的数字,还是非常失望的。

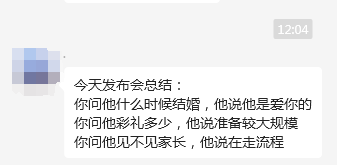

一个流传甚广的段子是这么说的:

这次发布会到底是超出预期还是低于预期?长期牛市真的会成立吗?我们该如何应对?

今天,院长就从宏观角度给大家做一个简单的解析。

发布会具体内容有哪些?

首先我们来看这次发布会的具体内容。

因为有些用词比较敏感,院长就不全文复制黏贴了。主要项目我们总结起来,有下面几点:

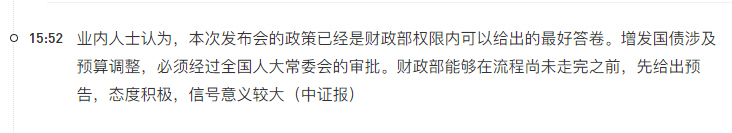

第一,最高层有加大举债、更多赤字的空间。

增加赤字,最直接的好处就是可能会逐步走出所谓“通缩”困境,对复苏很有帮助。

第二,是这个举债的目标:置换地方上的存量隐性债务。

很多地方因为各种各样的原因,过去最旱涝保收的那一批人(大家懂的),近年来劳动所得也在降低甚至停发。

如果这一批旱涝保收的人,消费能力得到恢复,同样对复苏很有帮助。

第三,是蓝总这个部门,也要支持推动地产止跌企稳。

这么多年下来,大家资产的大头都在地产上。

地产价格跌了,未必降低真实的消费能力,但每个人心头多少是有一些恐惧的,他会以为自己的消费能力降低了。

这种悲观情绪,应该得到及时的疏解和引导。之前各种措施都效果偏弱,这次把蓝总也绑上了这个战车。

发布会有哪些效果?

院长对这个发布会的整体评价是:

可能很多朋友会更喜欢直接刺激消费的举措。

但消费不是通过几次全面刺激就能提升的,关键在于大家预期未来还能多赚钱,根子上要解决的,还是每个普通人收入端的实际问题。

院长也服务一些多金的客户。有钱人在环境不好的时候,也会节衣缩食。

按照某位朋友上个月跟我们见面时的说法是:“以前水果都随便买的,现在看到5块钱一斤的西瓜,想想还是算了。”

加大举债、赤字力度,制造通胀预期,之后通过数据上的转变,间接引导大家加大消费,未必比直接刺激消费更差。

当然,毫无疑问的一点是:这种做法,见效相对是慢的。

加大举债需要走程序,最快也要明年才能见到落地,数据上看到变化还要更久,甚至可能要到明年年中。

这种情况下,具有前瞻性的机构可能会适度加仓,但普通投资者还是会有一定的失望情绪。

所以大家对于市场长期的表现应当有信心,但对中短期的表现,可能更应该看一个震荡或者小幅调整,而不能脑补一个快速大涨的局面。

今年下半年以来,最高层的态度有了巨大的改变。先是在关键会议上承认了当前的困难,现在又推出了一系列能够真正治本的措施。

我们的投资策略也要相应改变,从过去的单纯防守,转变为积极的防守,甚至可以适当增加一点进攻性。

应该说,相比以前,这次确实是很不一样了。

下一步,我们仍以低吸加仓为主,但仓位仍控制在七成左右为好,也不必一下子加到满仓。如果仓位比较重的,则可以趁机做一些调整。

哪些ETF仍可关注?

上周ETF市场也有几件比较有趣的事情,下面我们简单给大家讲讲。

这次新股民入场,因为一开始不能买20cm涨停的个股,结果很多都是买的20cm的ETF。

这些ETF包括科创50,创业板50,创业板指,甚至科创芯片。

最终的结果,有的ETF几天涨了40%,有的ETF一天增加了100亿的份额,还有的ETF直接被迫举牌了某只芯片股。

新股民的力量,确实是非常强大的,未来可期。

最有意思的是一些半导体的ETF,只能涨10%,但成份股里很多20CM个股。导致涨停板也不能覆盖某几天的净值上涨,出现折价、一字板补涨的情况。

随着第一波暴力拉升的结束,目前这些ETF暂时恢复了正常波动。但我们也看到了新股民的偏好,未来市场好转的话,依旧可以逢低布局这些ETF。

当然,短期内,在整体大环境数据没有转变的情况下,依旧要考虑估值的问题,毕竟它现在就一波上去的话,还是显得有点贵的。

今天就到这里了,大家下周见。

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产投资于港股或海外市场,除以上风险外,还会面临汇率风险,提请投资者注意。

板块/基金短期涨跌幅列示、个股短期业绩仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的预测或保证。

以上观点仅供参考,不构成投资建议或承诺。在投资相关基金产品前,请您务必关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力,投资与自身实际情况相匹配的基金产品。基金有风险,投资需谨慎。

往期回顾

《哪些ETF还能加仓?》

《很难过。。。》

《惊天巨震,牛市结束了吗?》

《不到4000点,绝不减仓!》

附:原创不易,如果觉得文章不错,不妨在阅读后顺便点下"在看"支持下,谢谢~

本文作者可以追加内容哦 !