最近一段时间,我加仓最多的一家公司就是中国海洋石油,目前已经加到了仅次于平安和招行的第三大重仓股了。

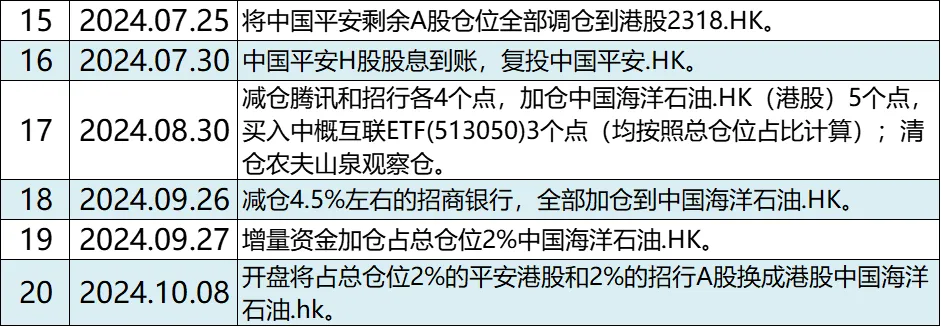

菜头在最近几笔交易中,全部与中国海洋石油相关:

目前看,因为中海油没有参与这轮上涨,因此这些操作短期看整体上减少了我的浮盈,但是从估值上来讲,我认为是这样切换是没有问题的。

当前的持仓结构,我个人很满意,金融、保险、互联网和能源仓位,达成了一个比较均衡的状态。

很多人问我,说石油价格受到国际原油价格的影响太大,而历史上原油价格波动也很大,为什么要去重仓这么一家强周期股呢?

菜头之前有解释过,今天就继续补充一些。

我个人认为,虽然石油的价格波动很大,但是如果把这个周期拉得足够长,石油价格的底部是逐步抬高的,不仅是石油,包括煤炭和天然气等化石能源也具备这个特性,除此之外,其他有色金属资源也同样具备这个特性。

上面是布油最近30年的价格走势图,虽然波动较大,但是整体是逐步走高的。

因此,从长期来看,在全球信用货币体系下,随着资源的开采成本逐步提升,资源的终端售价也是一个缓慢上涨的过程。

那么在这个大背景下,资源的优劣,也就是拥有资源的公司的资源质量就显得至关重要了。

再回到中海油这家公司上面。首先中国海洋石油公司几乎垄断了全国海上油田的开采资源,在技术和规模的加持下,公司的开采成本逐年下降,可开采储备逐渐提升,因此中海油是一家妥妥的成长公司。

其次,中海油当前的桶均开采成本已经下降到了30美元以下,虽然这个价格和中东地区的产油国成本没法比,但是却远低于全球的平均开采成本。

比如美国的页岩油平均开采成本就是60美元以上,美国从石油净进口国到现在的输出国,美国页岩油的产量无疑会对全球的供需关系产生较大的影响。

因此,也是在这个逻辑下,最近几年除了2020年疫情期间的特殊情况外,石油价格很少跌破70美元的主要原因。

这个逻辑和中国的煤炭逻辑一样,随着中东部地区煤炭产量的减少,原来的供需关系发生了变化,要弥补中东部地区煤炭资源的减少和开采成本的上升,就需要外来资源的补充,因此进口煤和新疆煤成了补充中国煤炭需求缺口最重要的两个渠道。

但是进口煤炭的海外开采成本和运费,新疆煤炭的开采成本加出疆的大额运费,决定了煤炭价格的下限。

这个很容易理解,如果到港价格是亏损的,那么进口煤就会减少,如果出疆煤炭没有利润,那么新疆的煤炭就运不出来,供需平衡就会被打破。

这就是为什么煤电改革之后,煤炭价格稳步上行,底部越来越高,并且形成了易涨难跌的局面的内在原因。

煤炭如此,石油也如此。

这个还没有考虑全球印了这么多钱,未来大规模通货膨胀的因素。

这是菜头敢于重仓煤炭和石油的底层逻辑。

当然,基于这个逻辑,并不能解决短期的情绪波动,甚至短期价格波动带来的超预期情绪波动,得把时间拉长才行。也就是说,投资中海油这样的公司,你得有长期持仓的准备,并不适合短线投机。

菜头不喜欢用按计算器的方式来计算公司的股息和利润,只要长期持仓逻辑是通顺的,就是赚多赚少的问题,如果长期持仓逻辑错了,你短期把计算器按得冒烟,也解决不了逻辑错误的战略亏损问题。

当前股市涨了这么多以后,中海油港股可能是为数不多的还处于低估状态的公司之一了。

当然,目前菜头买进的仓位已经不小了,未来除了公司股价大幅下跌或者有增量资金的情况下,大概不会再继续调仓买入了。

关于中国海洋石油的持仓逻辑,补充这些,希望对大家有所帮助。

以上为菜头的个人思考和总结,不构成任何操作建议,请结合自身的实际情况,获取属于你自个儿的那份成长和认知。

点个发财赞,股票涨停!

原创首发 | 菜头日记(ID: CT600519)

作者 | 菜头

$中国海油(SH600938)$$中国海油(SH600938)$$中国神华(SH601088)$#炒股日记##A股还有上涨空间!多家金融巨头发声##财政部拟一次性增加较大规模债务限额#

本文作者可以追加内容哦 !