债券收益率震荡下行

2024年三季度债券收益率整体呈现震荡下行趋势,且波动幅度较大。整体来看,三季度债券市场持续走强的驱动因素主要有流动性宽松、宏观经济数据不及预期以及机构投资者负债成本持续下调等,震荡调整的驱动因素主要有央行对收益率引导、大型银行集中卖出国债、重要会议等。

三季度国债收益率趋势下行创新低

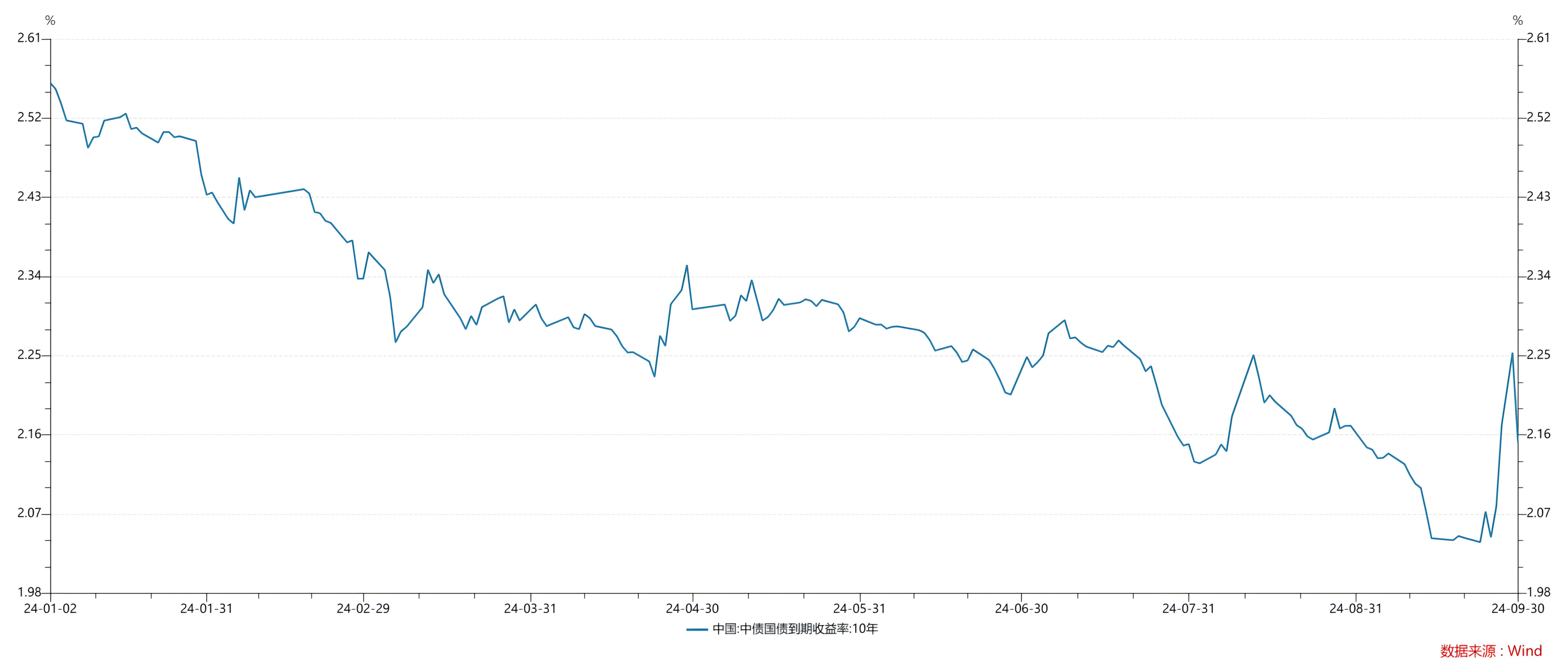

2024年三季度,货币政策持续宽松,国债利率趋势下行,10年期国债利率创新低

图1:十年国债趋势下行

数据来源:Wind,截至2024.9.30,过往数据不预示未来表现,市场有风险,投资需谨慎。

三季度债券市场在趋势下行过程中出现多次大幅震荡调整,主要以8月上旬和9月下旬两次上行调整较为显著。其中8月上旬受大型商业银行集中卖出长端国债影响,10年国债收益率上行约13BP。9月下旬受重要会议释放经济刺激政策影响,10年国债收益率上行约22BP。

支持性货币政策有利于保持债券市场稳定,期限利差变动产生结构性机会

三季度以来,央行持续保持“支持性”货币政策,对于受资金面影响较大的债券市场起到了稳定器的作用。央行在三季度明确了7天逆回购操作利率作为主要的政策利率,并于7月和9月两次降低这一政策利率,合计降幅达30BP。通过政策利率的调降,三季度带动MLF利率下降50BP,显著降低了商业银行获取稳定长期负债的成本。

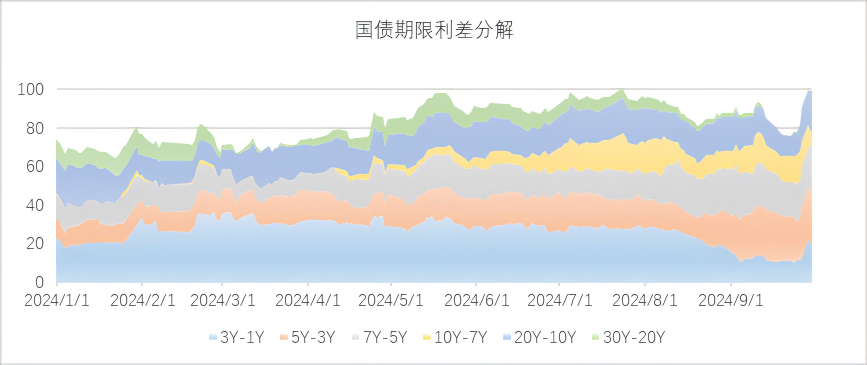

三季度债券收益率震荡下行的进程中,期限利差的结构变化带来一定的交易机会。

图2:三季度国债期限利差

数据来源:Wind,截至2024.9.30,过往数据不预示未来表现,市场有风险,投资需谨慎。

三季度国债期限利差相较于上半年呈现走阔趋势。在两次上行调整过程中,各期限收益率呈现出不同走势表现。此外,今年二季度以来,10年与7年利差表现与历史有较大不同,利差出现快速扩张。

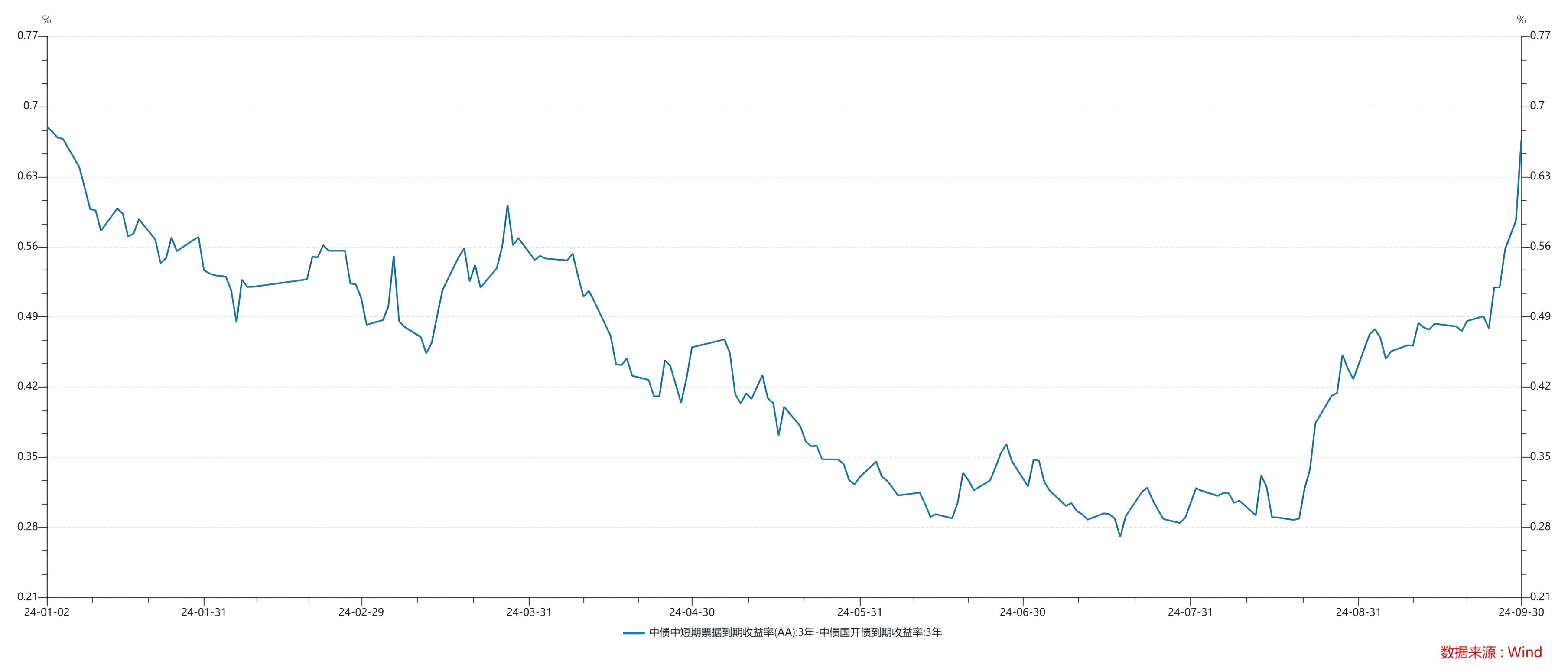

信用利差压缩进程受阻

在2023年至2024年年中期间,化债政策持续推进,缓解了地区相对偏高的债务压力。2024年上半年存款脱媒现象明显,存款进一步流向非银产品户,导致非银配置需求剧增,而城投供给受限,城投资产供不应求,推动了信用利差明显下降。进入2024年三季度,信用利差压缩进程放缓,在8月债券收益率上行调整之后,信用利差开始逐渐扩张,目前已基本达到年内高点位置。

图3:三季度信用利差压缩进程受阻

数据来源:Wind,截至2024.9.30,过往数据不预示未来表现,市场有风险,投资需谨慎。

风险提示

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺,观点具有时效性。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。

本文作者可以追加内容哦 !