一、核心观点

固收市场方面,国庆假期后权益市场高开低走,债券市场经历了剧烈波动后逐步企稳。高频数据方面,节后复工节奏偏慢,需求增量暂不明显。宏观政策方面,央行与财政部联合工作组召开首次正式会议,将继续加强政策协同,为央行国债买卖操作提供适宜的市场环境。财政部的新闻发布会上表态较为积极,财政托底扩张信号明确,财政增量政策可期。流动性方面,上周央行公开市场净回笼13482亿元,回购价格先上后下,随着权益市场逐步走稳、赎回压力减轻,流动性料将维持平稳宽松。展望后市,权益市场表现提振投资者风险偏好,并可能吸引资金向权益市场回流,压制债市看多情绪;同时稳增长政策或将逐步发力,带动基本面预期逐步修复。建议持续关注组合负债端情况,资产配置方面以中短久期利率债或中高等级信用债为主,保持组合流动性。

$鑫元中短债C(OTCFUND|008865)$

二、市场回顾

(一)资金市场

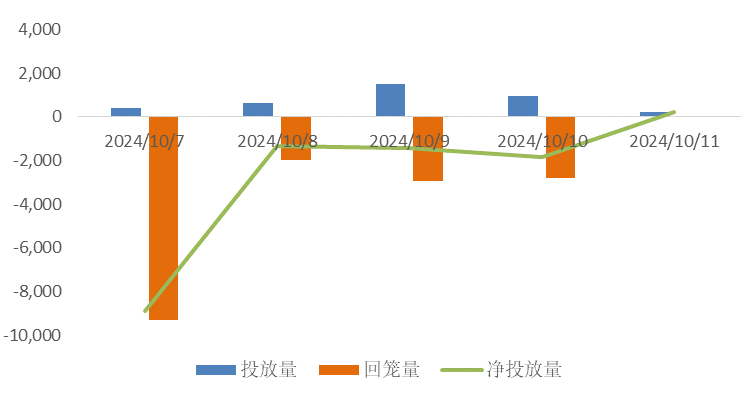

公开市场操作:上周央行计操作逆回购投放3469亿元,逆回购到期16951亿元,净回笼13482亿元。

图10:上周公开市场操作情况

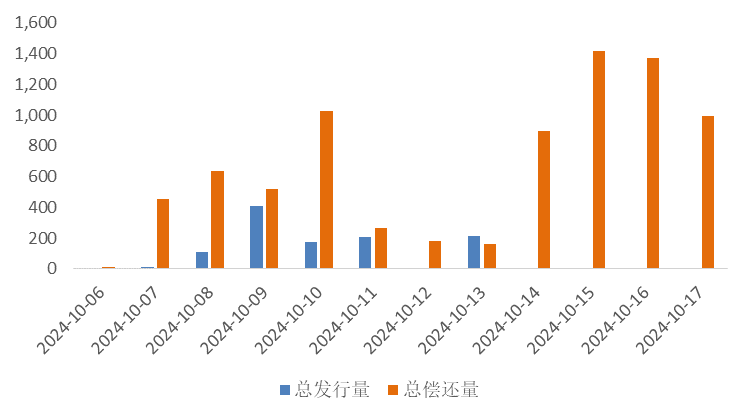

政府债发行:本周国债计划发行2890亿元,地方政府债计划发行677.2元,整体净缴款675.7亿元。

表1:10月14日-10月18日政府债发行缴款

单位:亿元

同业存单发行:本周到期3499亿元,低于前一周9444亿元,其后将降至5025亿元,存单到期压力进一步减少。

图11:同业存单到期与发行

回购市场:资金价格回落,但流动性分层继续加深。R001收于1.42%(前值1.77%),DR001收于1.39%(前值1.52%)。R007收于1.85%(前值1.83%),DR007收于1.54%(前值1.56%)。大行的融出呈不断上行趋势,银行间机构杠杆在周初受到赎回影响,上行较为明显,带动资金面收紧,流动性分层加深。但上周后半周随着大行融出增加及赎回力度减弱,资金面重回宽松。

票据利率:上周二早盘部分大行进场配置,报价下调,带动买盘配置情绪释放,卖盘乘势低价出票或观望,供给力量回落。午盘过后,市场稍显冷清,票价小幅上涨。上周三足月双国于0.9%附近开盘,农行建行等一早进场收跨年一季度,且两次降价收,使一季度价格下行,足月双国0.9%附近徘徊横盘波动。上周四早盘,农行、建行、工行继续进场配置,大行降价带动买盘配置情绪,部分中小机构也跟随入场,跨年票价小幅下行。临近午盘,随着票价低位以及票源供给补充,卖盘出票有所回暖,供需力量趋于均衡,票价窄幅震荡。上周五早盘大行继续降价收票,买盘紧跟大行脚步,一季度票交投活跃,票价下行,其中3月双国博弈最为激烈,足月双国总体窄幅震荡。

(二)债券市场

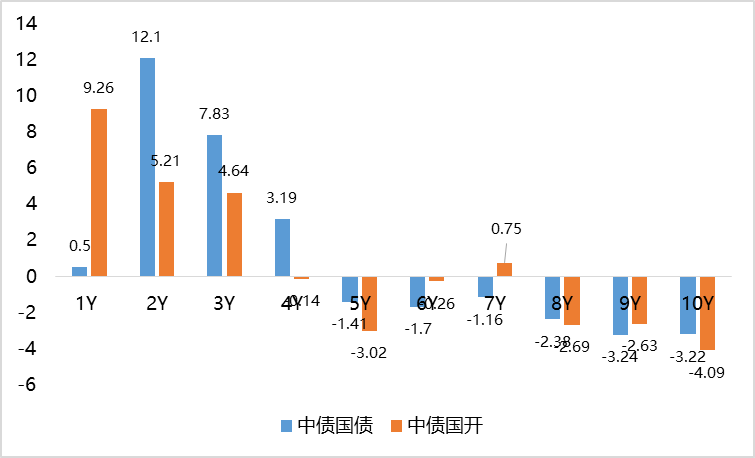

图12:上周利率债各期限收益率涨跌幅(BP)

数据来源:Wind、中债估值、鑫元基金

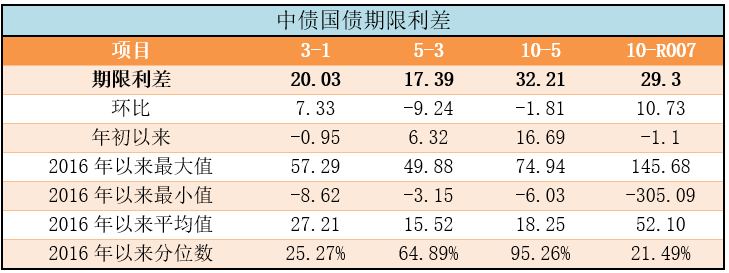

表2:中债国债期限利差

数据来源:Wind,最大、最小、平均值区间均为2016年至今

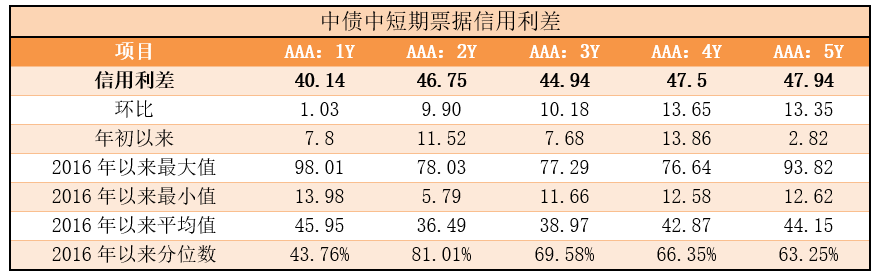

表3:中债中短期票据信用利差

数据来源:Wind、鑫元基金,最大、最小、平均值区间均为2016至今

上周中债国债收益率和中债国开收益率短期上行、长期下行。其中,中债国债1年期收益率上行0.5BP至1.4429,3年期上行7.83BP至1.6432,5年期下行1.41BP至1.8171,10年期下行3.22BP至2.1392。

长期限高等级票据信用利差走阔。中债1年期AAA级中短期票据信用利差走阔1.03BP,中债2年期AAA级中短期票据信用利差走阔9.90BP;中债3年期AAA级中短期票据信用利差走阔10.18BP。

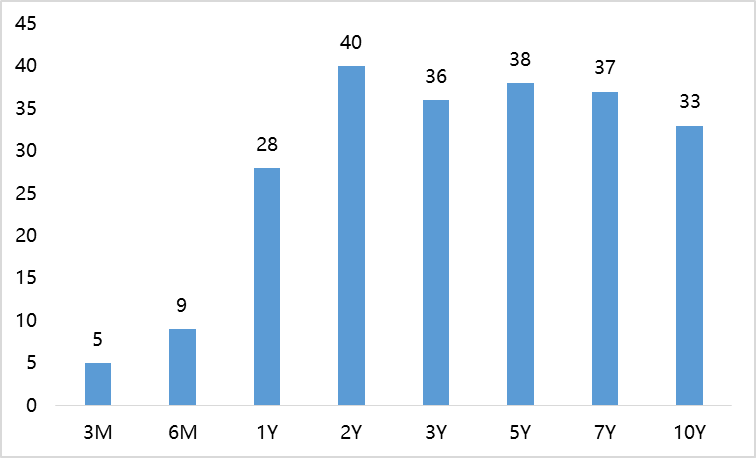

图13:上周美债各期限收益率涨跌幅(BP)

数据来源:Wind、鑫元基金

上周美债收益率整体上行。上周10年期美债收益率上行33BP,10年期国债收益率下行3.22BP,中美利差倒挂程度走阔。全周来看,1年期美债收益率上行28BP,3年期美债收益率上行36BP,10年期美债收益率上行33BP。

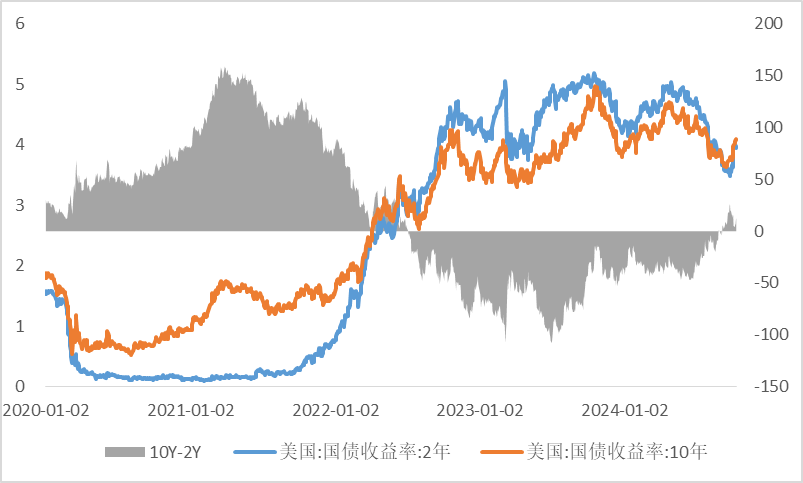

图14:10年期和2年期美债收益率走势

数据来源:Wind、鑫元基金

三、债券市场展望和策略

国庆假期后权益市场高开低走,债券市场经历了前期剧烈波动后逐步企稳,利率债收益率震荡回落,而信用债在赎回压力的影响下收益率先上后下。高频数据方面,节后复工节奏偏慢,需求增量暂不明显,二手房成交边际改善而新房成交延续弱势。宏观政策方面,央行与财政部联合工作组召开首次正式会议,落实中央金融工作会议“丰富货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”的要求,未来将继续加强政策协同,为央行国债买卖操作提供适宜的市场环境。随后在12日上午举办的新闻发布会,财政部表态较为积极,财政托底扩张信号明确,财政增量政策可期。流动性方面,上周央行公开市场净回笼13482亿元,回购价格先上后下,资金面回归平稳但利率中枢仍显著高于政策利率。本周将有7890亿MLF、1600亿国库现金定存和3469亿逆回购到期,随着权益市场逐步走稳、赎回压力减轻,流动性料将维持平稳宽松。展望债市,权益市场表现提振投资者风险偏好,并可能吸引资金向权益市场回流,压制债市看多情绪;同时稳增长政策或将逐步发力,带动基本面预期逐步修复。建议持续关注组合负债端情况,资产配置方面以中短久期利率债或中高等级信用债为主,保持组合流动性。

$鑫元悦享60天滚动持有中短债C(OTCFUND|014883)$

$鑫元泽利C(OTCFUND|019533)$

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

本文作者可以追加内容哦 !