一、核心观点

权益市场方面,节后A股冲高回落,成交额逐日缩量。周末财政部新闻发布会表述积极、态度诚恳,具体增量财政刺激规模仍在流程之中,显示了对城投、地产、金融三大领域兜底尾部风险的决心,对权益市场影响偏积极。估值角度去观测,A股估值已修复至合理水平。当前A股核心宽基指数以及港股估值相比美国、日本仍然低估,但和欧洲及东南亚市场估值水平相当。对比发现,从PE-TTM视角来看,港股多数行业龙头股的PE-TTM和PB估值均处于为七大市场中的低位水平,而A股已有部分行业龙头股估值得到充分修复。估值偏高的行业包括航空、半导体、软件、信息技术服务等,如果要进一步上行,需要看到盈利预期的上修,并且还要谨防短期业绩不及预期的大幅回调。估值偏低的行业包括建筑与工程、商业银行、家庭耐用消费品、金属非金属与采矿等,和地产、消费、经济景气度相关性更强,上周末财政部的一揽子政策对这些行业构成情绪上的利好,估值的修复需要看到高频数据转好。

二、市场回顾

(一)权益市场

1、权益市场走势

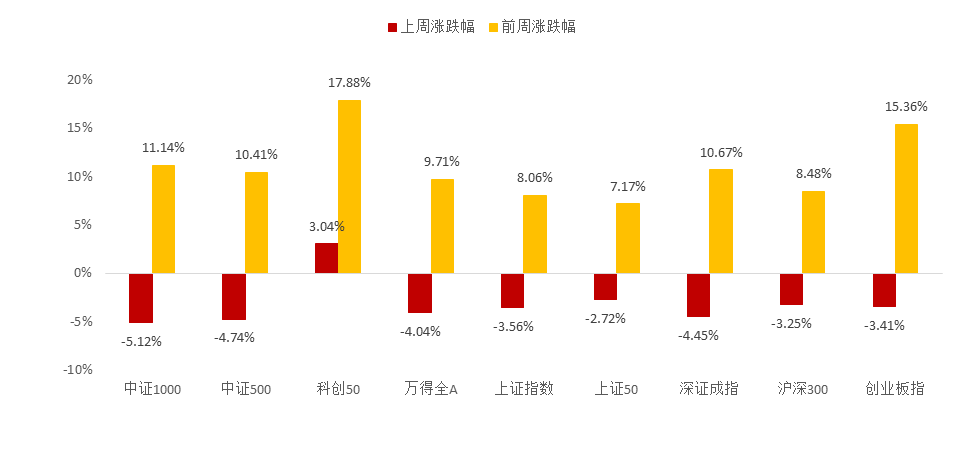

图:上周A股宽基指数涨跌幅

数据来源:Wind、鑫元基金

上周A股各宽基指数多数下跌。截至10月11日,除科创50上涨3.04%其余下跌,中证1000下跌5.12%,中证500下跌4.74%,深证成指下跌4.45%,跌幅居前。从行业板块看,上周社会服务、传媒、房地产领跌。

2、权益市场估值

图:上周A股市场宽基指数PE(TTM)

数据来源:Wind、鑫元基金

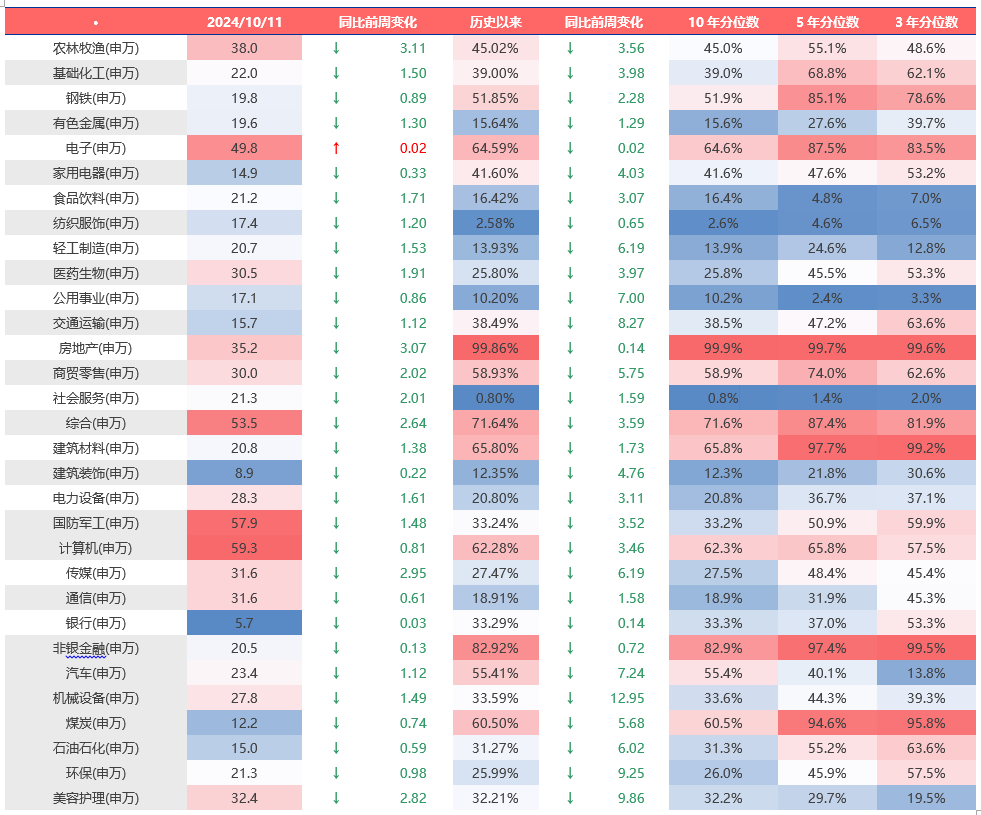

图:上周A股市场中信一级行业PE(TTM)

数据来源:Wind、鑫元基金

上周各宽基指数除科创50外均下跌,除电子行业外各行业估值均有所下行。当前各主要宽基指数估值水平,大多在历史50%分位数以下,未来仍有一定估值提升空间。从行业板块看,上周电子估值有所上行。当前房地产、非银金融、综合、建筑材料、电子板块估值处于历史较高水平;社会服务、纺织服饰、公用事业、建筑装饰、轻工制造板块估值处于历史较低水平。

3、权益市场情绪

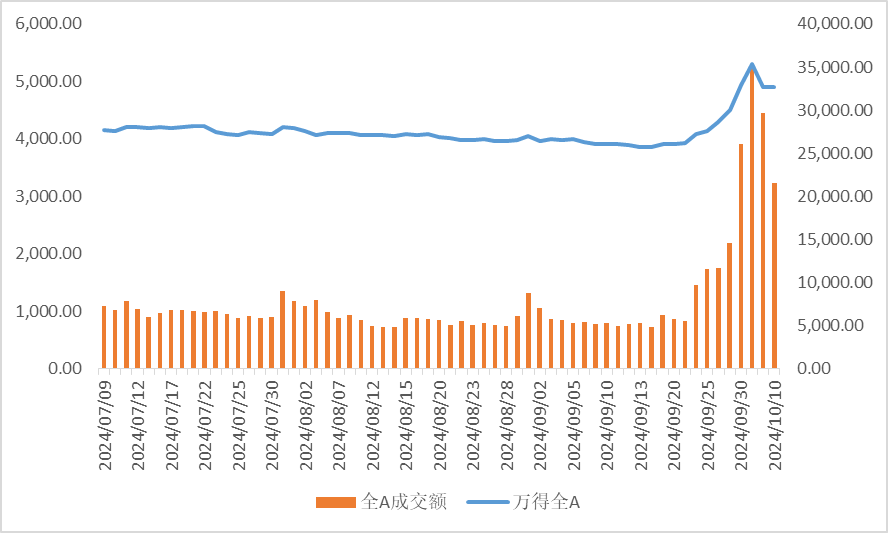

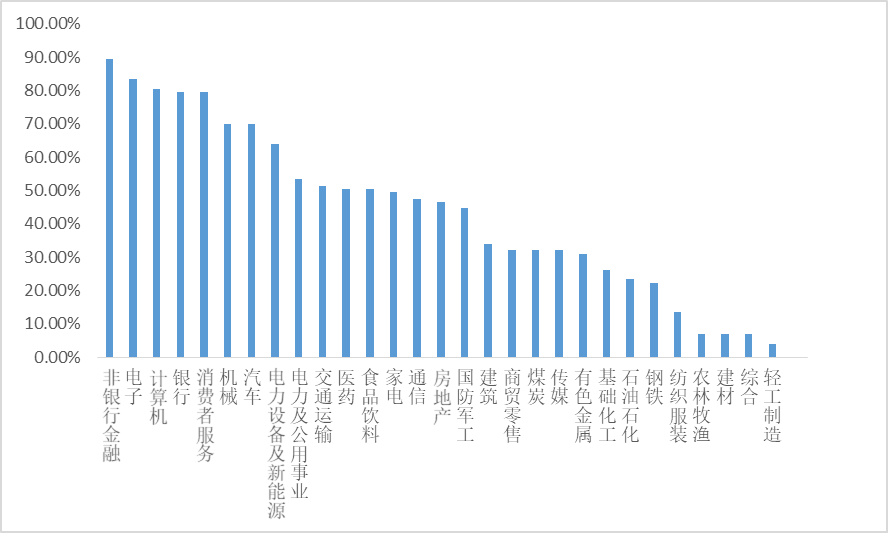

上周量化模型的信号为“中性偏空”。从全A换手率的角度看,上周市场放量大涨。从行业拥挤度的角度,非银行金融,电子,计算机的拥挤度较高。

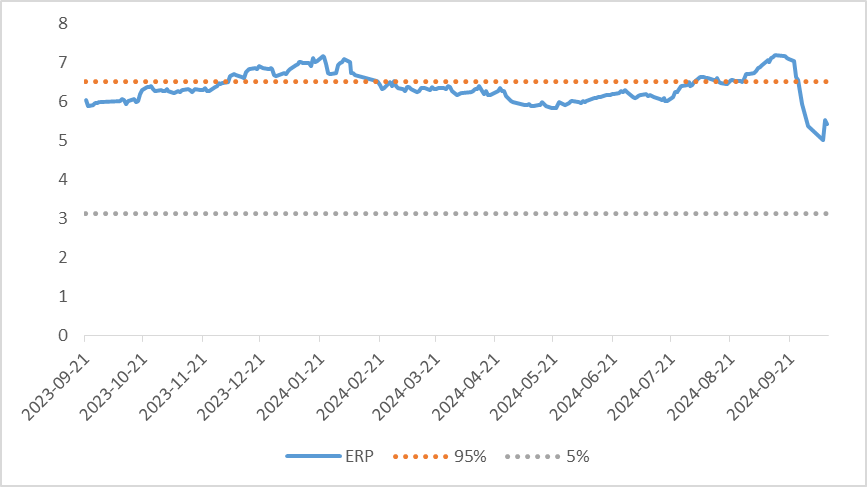

从股债性价比大周期的角度,目前权益相对固收的风险溢价为5.43%,处于历史62.36%的分位数,所以从此时点看,长期持有仍是好选择。

图4:全市场换手率

数据来源:Wind、鑫元基金

图5:行业拥挤度分位数

数据来源:Wind、鑫元基金

图6:股债性价比:沪深300与10年期国债

数据来源:Wind、鑫元基金

4、权益市场资金

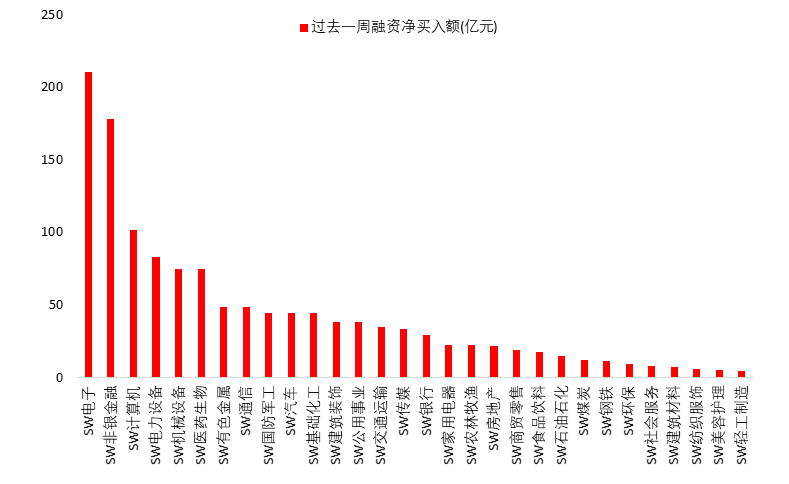

10月10日,两融资金占比为9.77%,9月27日为10.43%,反映出杠杆资金加仓意愿下降。截至10月11日,上周融资净买入的前三行业为电子、非银金融、计算机。

图8:上周两融资金行业流向(万元)

数据来源:Wind、鑫元基金

三、权益市场展望和策略

市场急涨急跌,一方面,上方套牢盘有抛售压力,另一方面场外资金有补仓需求,预计未来一段时间市场以震荡为主,若放量上涨是止盈机会。10月下旬三季报披露,9月CPI、PPI同比均转弱,个股层面风险与机会并存。

短期来看,央行互换便利利好高股息(煤炭、家用电器、银行),财政化债 刺激地产利好建筑装饰(财政化债 高股息 破净央企市值管理的交集)和房地产开发(房地产有效托底的政策导向不断增强,后续效果不佳可预期政策再加码)。长期因素关注全球库存周期,目前中、美库存周期均处于较低位置,向上空间大于向下空间。

$鑫元鑫动力混合C(OTCFUND|012097)$$鑫元数字经济混合发起式C(OTCFUND|018819)$$鑫元价值精选混合C(OTCFUND|005494)$

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

本文作者可以追加内容哦 !