9月24日的货币政策点燃市场情绪,其中“货币政策新政”创设了互换便利和回购专项贷款两大全新工具,吸引了较大市场关注。

10月10日,“互换便利”新政工具落地,相关部门发布公告,决定创设“证券、基金、保险公司互换便利”(Securities, Funds and Insurance companies Swap Facility),支持符合条件的证券、基金、保险公司以债券、股票ETF、沪深300成份股等资产为抵押,从人民银行换入国债、央行票据等高流动性资产。

首期操作规模5000亿元,视情况可以进一步扩大操作规模。自10月10日起,接受符合条件的证券、基金、保险公司申报。

这一货币政策新政旨在为A股市场提供增量资金,但或许尤为利好高股息红利赛道,为何?

根据政策相关规定,包括证券、基金、保险公司在内的金融机构通过“互换便利“拿到高流动性资产后,把这些高流动性资产以政策允许的方式(如质押)”置换“出的资金,仅能用于投资股票市场,不能用于投资债券或其他资产,也不能用于应对赎回。

那么,站在这些金融机构的视角,它们在“互换便利“的成本端,面对的是要付给央行的利率,目前为1.8%左右;而在”互换便利“的收益端,可能有来自投资股票的收益,假设其投资股票的股息率(分红/股价)有5%,那么就可能获得约3.2%的收益。

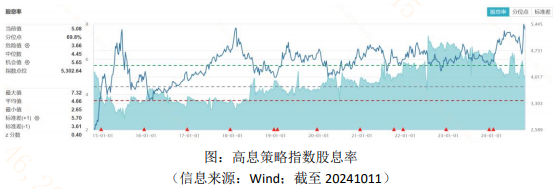

那么A股高股息资产的股息率到底有多少呢?以高股息ETF(563180)跟踪的高息策略指数为例,其当前股息率正好在5.08%,处于历史70%分位数。也就是说,即使经过前期的上涨,高息策略指数仍然比历史上70%的时候要更加便宜。

因此,在“互换便利“的加持下,金融机构从央行借取流动性,投资于A股市场高股息资产的动力将可能大大提升,对高股息资产也有望形成利好。

除了短期的“互换便利“利好以外,红利风格占优的长期逻辑未变。

当前我国经济处于金融周期下半场,在人口、房地产、去全球化、居民资产负债表等中长期结构性拐点的共同作用下,需求不足的问题较为突出,供需失衡带来低物价环境,利率中枢走低。

红利供给侧,上市公司资本开支回落,成长机会相对稀缺,现金流相对较好公司可能更多倾向分红,红利股票的分子端或得以保证。

资金面上,“中长期资金入市“的代表保险、社保等偏好相对确定性回报,上述趋势未来有望延续,红利资产中期基本面或不弱。同时,在AH溢价环境下,港股红利股估值更低、股息率更高,也有望吸引内地南向资金的增持。

A股红利:高息策略指数(H30366.CSI)是红利主题指数的一大代表,成份股股利支付率(分红意愿和能力)和股息率(分红性价比)均较高,银行权重占比高达44%,能源类的煤炭和石油石化占比约24%。

相关产品:高股息ETF(563180)

港股红利:港股高股息ETF(159302)跟踪的港股通高股息投资指数(930915.CSI)选取30只连续分红、股息率高、流动性好的港股通范围内上市公司证券作为指数样本,具有高集中度的特点,聚焦港股红利龙头,有望展现较强弹性。

相关产品:港股高股息ETF(159302)

-- -- --

$上证指数(SH000001)$ $常山北明(SZ000158)$

#ETF大V观市# #牛市旗手反弹,海通证券涨停##鸿蒙概念股爆火,如何把握投资机会?#

本文作者可以追加内容哦 !