#10月LPR下调25个基点,如何解读?#

市场回顾

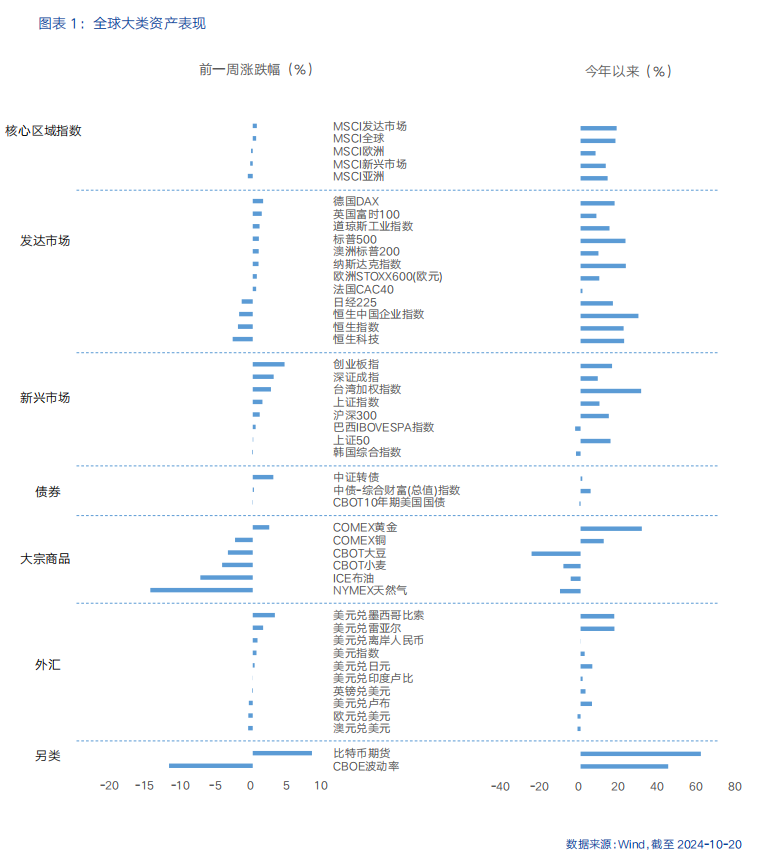

上周,全球大类资产价格表现来看,股>债>商品。股:欧洲央行连续第二次降息,引发市场对货币政策持续宽松的预期,欧洲股市大涨。债:近期美国非农就业、零售销售额、初请失业金等数据超预期带来市场对美联储降息预期有所降温,美债收益率小幅走高。商品:需求疲软导致叠加中东局势复杂预期导致原油价格回落。全球宽松货币预期叠加美国大选不确定性带来的避险情绪升温,黄金价格创历史新高。

核心要点

美国零售销售和初请失业金数据稳健,强化仅降息25个基点的预期。

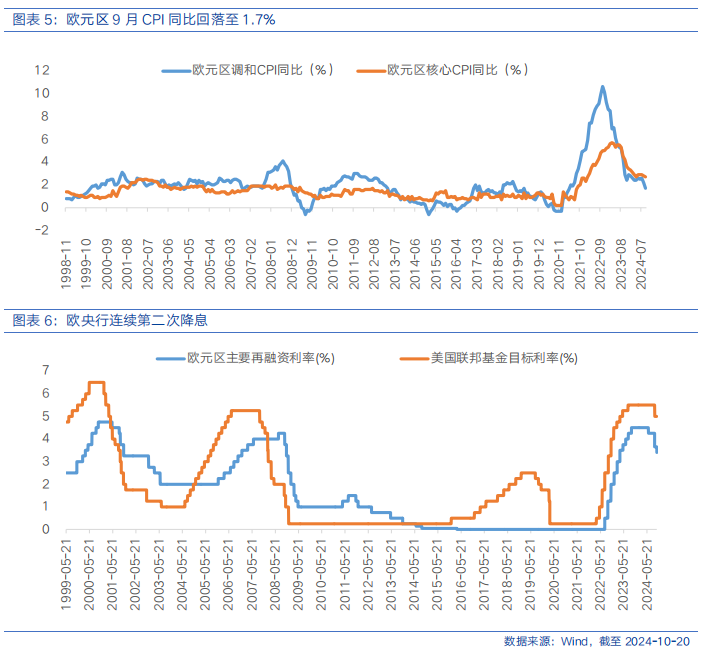

美国9月零售销售增幅略高于预期,或表示美国经济在Q3仍保持较强韧性。美国9月零售销售额环比上涨0.4%,高于前值0.1%和预期0.3%。各分项均体现美国消费者支出仍较为强劲,13个类别中有10个环比上涨,剔除汽车经销商、建材商店、食品服务和加油站的零售额环比上涨0.7%,创近三个月新高,截至9月的三个月销售额折年率6.4%,创2023年以来新高。截至10月12日当周,美国初请失业金人数减少1.9万人至24.1万人,低于预期的25.9万。美国零售销售和申领失业金数据发布后,美联储降息预期有所回落,美债收益率全线上行。我们认为,当前美国经济复苏的迹象或难以阻止美联储11月再次降息,但可能会进一步强化仅降息25bp的预期。CME利率期货显示,市场交易美联储11月降息25个基点的可能性升至90%以上。

欧洲央行连续第二次降息,未来或继续降息。欧元看跌情绪升温,全球降息预期或将为金价带来支撑。

欧央行今年第三次下调利率,将关键存款利率从3.5%下调至3.25%。本次降息为欧央行近13年来首次连续下调政策利率,背景是欧洲经济放缓风险在加剧,通胀压力逐渐缓解。从经济数据来看,欧元区9月CPI同比上涨1.7%,较初值1.8%有所下调,远低于2%的目标水平。但由于工资增速较高,欧央行预期通胀可能再次上升后回落至目标水平。欧央行措辞来看,将此前的“预计通胀率在2025年下半年达到2%”调整为“预计通胀将在2025年的回到2%”。欧央行表示不预先承诺特定利率路径,将基于数据逐次会议决定,但市场预期欧央行或在12月继续降息。对资产价格影响来看,降息通常会对股票市场产生积极影响,并增强现有高利率债券的吸引力。其次,欧央行降息叠加特朗普胜选预期导致欧元看跌情绪有所升温,或将对欧元资产投资回报率带来影响,但也会对出口密集型行业带来更强的竞争优势。此外,由于在较低利率环境下,本身不产生利息的黄金的机会成本将下降,全球宽松货币政策预期强化或将进一步推动金价上行。

港股策略

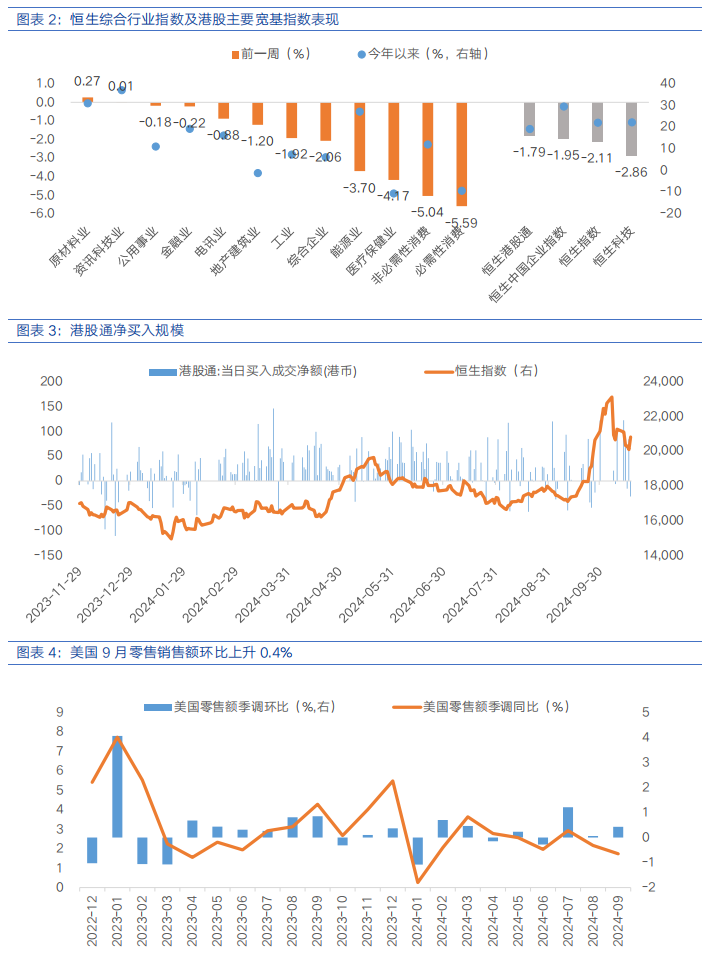

上周,随着美联储降息预期退坡以及国内部分经济数据疲弱,港股延续回调。恒生指数下跌2.11%、恒生中国企业指数下跌1.95%、恒生科技下跌2.86%。行业来看,原材料业(0.27%)、资讯科技业(0.01%)、公用事业(-0.18%)表现相对较好,必需性消费(-5.59%)、非必需性消费(-5.04%)、医疗保健业(-4.17%)表现相对落后。南向资金合计净买入244.24亿港元。

港股短期大幅反弹后回落主要体现为情绪变化带来的估值波动,随着市场情绪有所降温,估值也回归至相对低位。向后看,政策持续催化有望带来交易情绪回暖,中期国内基本面预期改善和海外宽松周期的积极因素有望带来韧性和支撑。其中,国内地产、消费等领域政策进一步发力及落地效果是港股上行趋势形成的关键,房地产和内需疲软的改善情况仍是市场下一阶段关注的焦点。

国内第三季度经济增速好于预期,物价增速疲弱显示内需不足问题犹存,政策持续发力显效,有望推动经济回升向好。中国第三季度实际GDP同比增长4.6%,年内增速逐季放缓,但高于市场普遍预期。其他经济数据也显示出企稳向好迹象。9月工业增加值同比增长5.4%,增速较前值提升0.9个百分点,高于市场预期;9月社会消费品零售总额同比增长3.2%,好于预期的2.3%和上月的2.1%;9月以美元计价的出口同比增长从上月8.7%大幅下滑至2.4%,显示外需支撑趋弱;1-9月固定资产投资同比增长3.4%与上月持平,基建、制造、地产均有改善。通胀方面,受上年同期对比基数走高、食品价格环比涨幅回落以及国际油价回落等影响,9月CPI同比增长0.4%,涨幅比上月回落0.2个百分点,创近三个月新低。9月PPI同比下降2.8%,降幅高于预期,主要受国际大宗商品价格波动及内需不足等因素影响。政策方面,10月17日,国新办举办以地产为主题的新闻发布会,住建部将地产政策“组合拳”概括为“四个取消、四个降低、两个增加”,其中,“两个增加”或为本次会议主要增量内容,包括通过货币化安置等方式新增实施100万套城中村改造和危旧房改造,以及年底前将“白名单”项目的信贷规模增加到4万亿。短期来看,明确的政策导向有助于扭转悲观预期,增强投资者信心。随着未来具体政策的出台,经济和资本市场有望共同企稳。就港股市场而言,随着我国经济增长内生动能的持续修复,基本面预期改善,对港股市场风险偏好和盈利预期有望带来正面影响。

海外方面,美国经济数据好于预期导致美联储降息预期被重新定价,美债收益率小幅走高。自9月FOMC会议美联储宣布降息决议后,10年期美债收益率飙升后稳定在4%水平上方。近期,一系列美国强于预期的经济数据,如美国9月新增非农就业人数、零售销售额、初请失业金人数等均高于市场预期,导致市场对美联储11月降息的预期有所下调。从美联储官方发言来看,沃勒、博斯蒂克、戴利等均对后续降息释放谨慎态度。我们认为,虽然美联储有望继续降息,但可能更倾向于逐步降息的方式,以更加充分评估限制性货币政策对于经济的影响。在此背景下,短期内,10年期美债收益率继续下行或受阻,可能在当前水平维持震荡。整体来看,海外降息周期仍有望持续对港股构成流动性的边际改善,但降息预期回摆短期可能会为港股的估值修复带来扰动。

国内重磅刺激政策落地,叠加海外货币宽松周期的持续演绎,有望为港股带来提振。其中,海外利率敏感和前期滞涨的板块向上修复空间较大。配置层面,哑铃配置策略仍可继续采用,关注受益于央国企估值重塑、经营稳健且具备稳定分红的高股息资产,以及互联网和医疗保健、高景气科技制造等优质成长。

$港股通互联网ETF(SZ159792)$

$美团-W(HK|03690)$

$恒生红利ETF(SH513950)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !