本轮行情演绎到目前为止,定义上归类为资金牛、情绪牛应该没人会有异议了,那么股价的上涨就全部靠估值推动,本质上是场外资金跑步进场,流动性泛滥,10月8日调整过后,上周五和今天成交额再度回到2万亿上方,分别为2.13万亿和2.23万亿,场内完全不缺钱,并且看央行数次表态的意思,后面大概率还会继续灌水。

或许未来的某个节点,经济会反转,风格也会切换,但就中短期而言,宏观的变化不可能追得上股市,很多行业和公司的数据还在进一步变差,市场的聚焦点只能在成长科技+大金融/化债,整个背景可参考2014年-2015年,当时同样是宏观经济走弱,但流动性泛滥,市场聚焦在金融+互联网,等后面宏观真正好起来,已经是“棚改+供给侧改革”真正见效后的2016年底到2017年,随后市场才切换到“核心资产”的叙事,随着宏观的持续印证,直到2021年初核心资产才看到大顶。

因此,从节奏上来讲,虽然目前的经济结构、时代背景、地产行业所面临的局面,与当时有很大差异,但大体上,一轮完整周期的演绎会有它自己的规律,目前就是成长科技最甜蜜的时间段,估值在股价表现里的权重会远远大于盈利。

芯片行业层面的叙事,我讲过太多次了,老读者多少有点审美疲劳,这次以市场的角度来聊聊半导体。

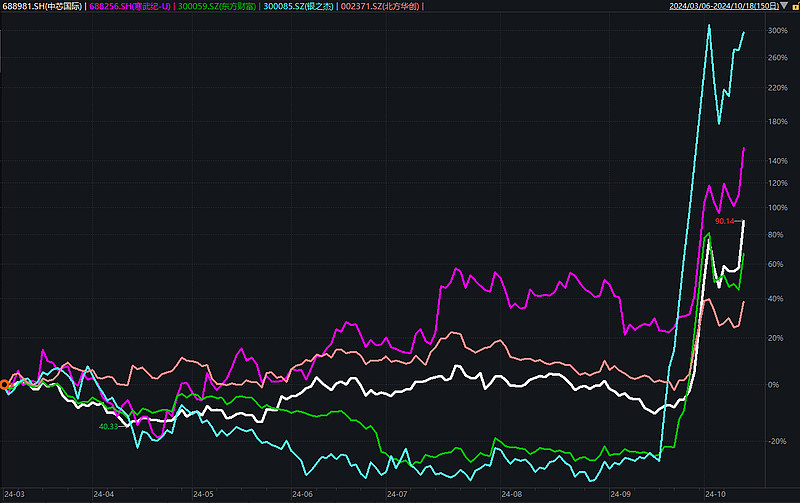

实际上在上周五之前,国产化和金融/化债是选不出主线的,因为上一波成交量最大的品种(半导体的中芯国际、寒武纪、北方华创,金融的东方财富、同花顺、银之杰)全部都没有过前面爆量的那个高点,这也就意味着上面全部套了不少人。

而上周五市场再次放量的节点,真正抹掉前高的只有芯片:

参考我之前的文章,当时其实就已经能看出科创芯片龙头中芯国际这一轮的走势非常凌厉,毕竟10.8以后绝大多数板块在山顶大幅回落,中芯顶着每天一两百亿的成交出现这种走法,今天量能已经恢复到274亿元,已经很说明问题,到周五的时候走势确立,另外俩辨识度最高的票,寒武纪、北方华创也同理。

以上,半导体板块在这一轮行情里的角色,本质上是流动性的载体。

本着尊重市场的原则,当前阶段基本面的权重确实要尽量放低,真正最看重基本面的机构,实际上经过了这一年来的洗礼,本质上很多都已经变成了ETF基金,跌的时候限卖,涨的时候自然没仓位加仓。

其实每一轮牛市都会有一个新的工具出来承接泡沫,比如14/15的伞形信托、17-21的公募主动基金,这一轮,大概率是ETF,目前用泡沫来形容还言之尚早。

当然,完全不看基本面也是不行的,台积电最近这一次的法说会称得上是这几年以来最乐观的一次,不仅上修了今明两年营收增长的斜率和利润率,并且重申了更长期视角的复合增速预期(15-20%),最近台积电、英伟达、苹果刚刚创历史新高,足够说明问题。

选股思路上,当下宜化繁为简,直接挑辨识度最高、成交最大的几个龙头,加底部的超跌品种,尤其科创板的票,后面会有进一步讨论。网页链接

其他方向:

1.除了科技之外,性质类似的还有低空,相较半导体而言板块容量小了几个量级,但好在逻辑顺,后面催化也足:

2. 化债

短期内已经被官方确认为优先级最高的财政抓手,具体方案、规模仍旧没有落地。

如果化债最后告吹,抑或效果有限,这轮牛市大概率结束。

化债在具体操作上的时间线会拉得比较长,类似高股息,它更像一类风格的描述而非具体行业,早期阶段能蹭上的板块其实有很多,目前还在早期,这个方向是值得深度挖掘的。

以上。

这两周洗礼下来,大家应该都已经相对冷静了不少,股票社区并没有特别热闹(没有像国庆节后开盘前那样躁动),行情刚反转1个月不到,市场有分歧是好事情,慢牛是一定远好于快牛的。

现阶段大盘指数上下都不容易有太大的波动,整个行情的容错率很高,继续遵循那句最实用的废话(跌多了捞、涨多了减)去做即可,芯片、光伏这样的结构性机会还是很多的。

$中芯国际(SH688981)$$寒武纪-U(SH688256)$$海光信息(SH688041)$

#半导体板块疯涨,行情逻辑是什么?#

#北证50火爆,如何把握赚钱机会?#

#华为概念狂飙:鸿蒙、昇腾、海思沸腾#

#低空经济概念掀涨停潮,持续性几何?#

#炒股日记#

本文作者可以追加内容哦 !