转债策略方面,短期来看,考虑到权益指数分歧开始显现&纯债扰动仍存,转债弹性兑现可能不会那么顺畅。不过,即使遇到阶段性逆风,随着政策基调的转变,尤其是在财政政策落地之后,转债投资者对于波动难以有效控制的负面预期,将进一步得到修正,叠加转债历史级别的静态收益,转债估值仍然存在较强修复动能。

具体参与方向,仓位&价位结构是相对更加重要的因素,在广谱关注的基础之上,基于924新政出发的大消费、券商等板块值得重点跟踪。且超跌科技成长在流动性宽松&主题行情支撑下同样具有较高弹性博弈价值。此外,我们也需要关注部分行业的兑现节奏。

一是,地产、白酒等行业的修复逻辑相对较长,前期也在政策支撑下出现大幅反弹,若后续高频验证情况一般,建议及时见好就收。好在转债直接相关的标的数目相对有限;

二是,信用瑕疵券也加入了上涨行列,如果中小盘行情延续,这一轮信用冲击恐慌就被大大冲淡,但如果后续行情回复平静,这些品种建议优先兑现;

三是,新能源车等行业出口在国庆节间受到欧盟等地限制,叠加美国大选临近,需要密切跟踪相关行业的后续外部环境变化。

行业&个券推荐:关注大消费&券商&科技

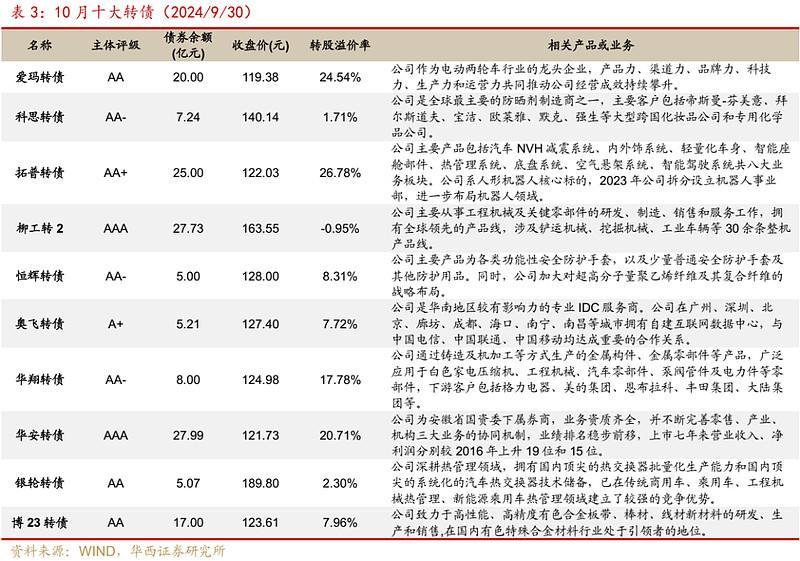

其一,我们综合当前市场环境以及行业配置逻辑,列示了10月值得重点关注的十大标的。

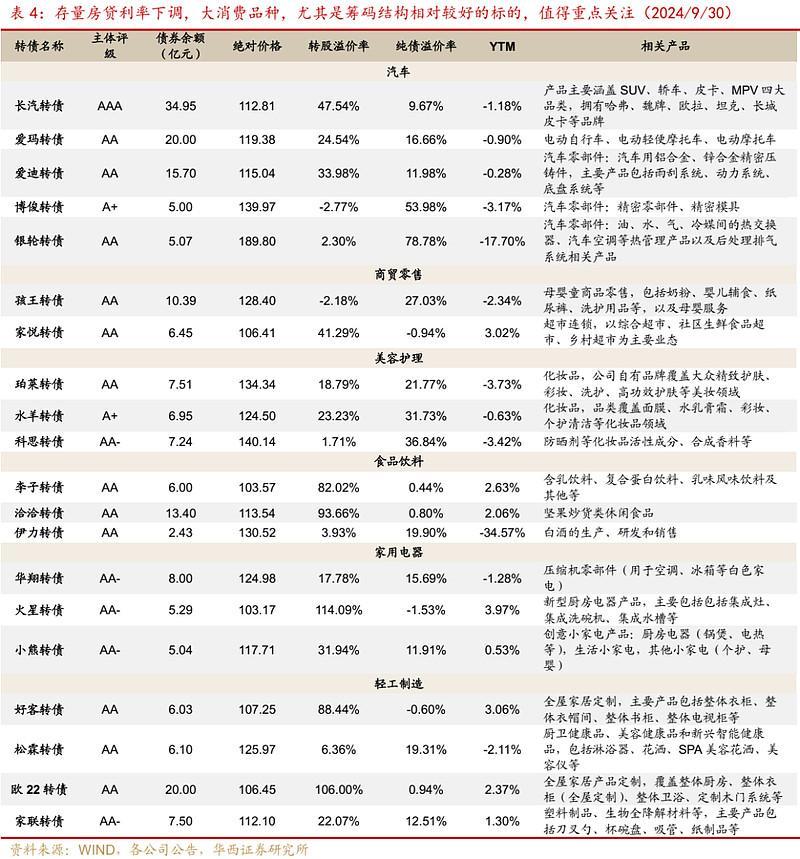

其二,存量房贷利率下调,大消费品种,尤其是筹码结构相对较好的标的,值得重点关注。924新政提及要降低存量房贷利率至新发放贷款利率附近,此前受制于还贷压力的消费需求或将得到部分释放,汽车(长汽转债)、商贸零售(孩王转债)、美容护理(水羊转债、科思转债、珀莱转债)、食饮(李子转债)品种值得重点关注。同时,结合以旧换新以及地产风险缓释的的政策导向来看,家电(华翔转债)、轻工(欧22转债)也具有一定关注价值。

其三,非银金融品种作为风险偏好提升的直接载体,叠加并购重组预期,相关品种具有一定关注价值,如财通转债、华安转债、浙22转债、国投转债等。

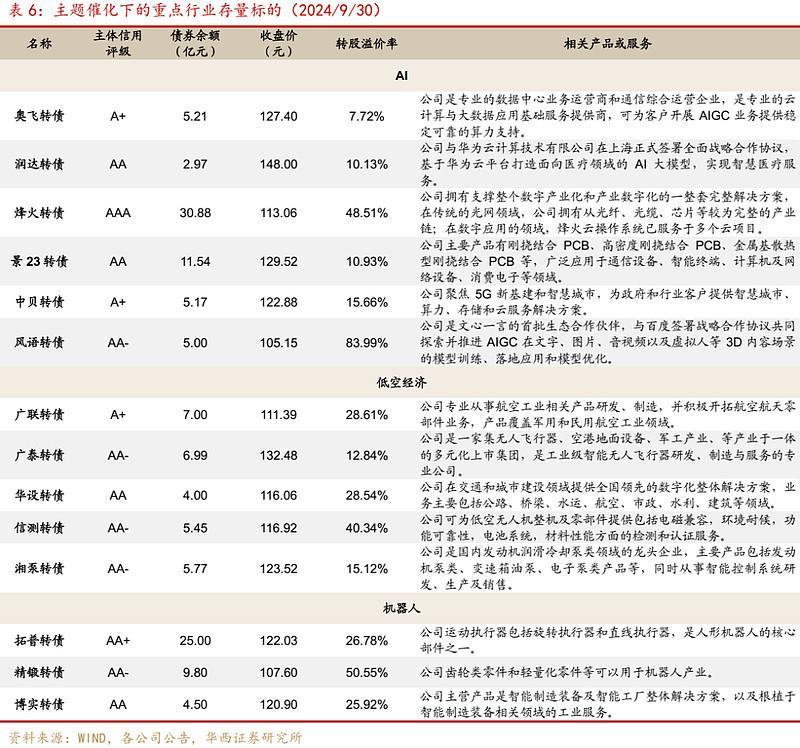

其四,主题催化下的重点板块存量标的同样具有一定博弈价值,主要包括AI品种(奥飞转债、润达转债、景23转债等)、机器人(拓普转债、精锻转债),同时需要注意的是大多数标的交易难度不低。

其五,出口链、纺服长丝、消费电子板块或相对景气,相关标的如耐普转债、柳工转2、凤21转债、聚合转债、立讯转债、兴瑞转债等值得持续跟踪。

$可转债ETF(SH511380)$ $上证指数(SH000001)$ $沪深300(SH000300)$

#重大会议密集召开,低空经济有望加速#

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

风险提示:基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品。

本文作者可以追加内容哦 !