指数投资,如何调仓、如何配置?什么时间、投什么指数、选哪只产品?

《华夏指数策略月月谈》10月策略观点来了!

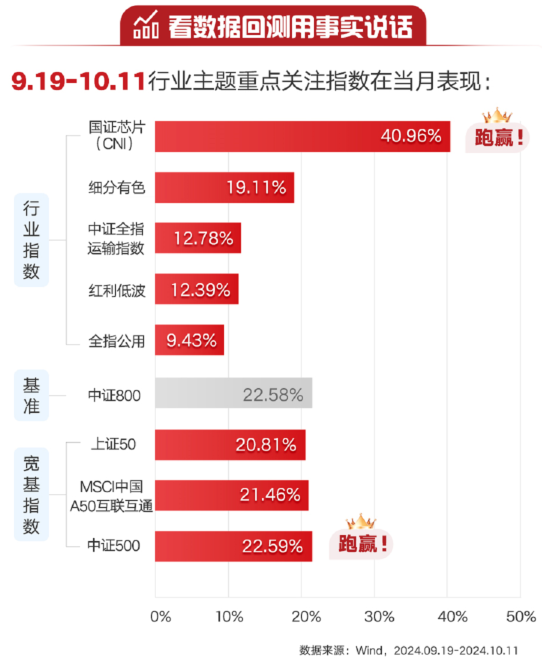

9月指数配置策略复盘

自9月18日调仓以来,我们上月给大家推荐的国证芯片、细分有色、中证全指运输、红利低波、全指公用五只指数分别取得了57.53%、20.34%、13.60%、11.67%和8.96%的收益,组合等权业绩22.42%,同期中证800指数上涨26.12%。

从归因上看,上期调仓时,当时并未看到足够明确的政策信号出现。随后市场走势远超投资者预期,主要在于9月24日国新办新闻发布会及9月26日政治局会议相关政策出台,大幅扭转了投资者的悲观预期,叠加过去长期悲观之下市场超跌导致的低估值,预期扭转后估值快速修复。政策面转向是本轮上涨行情核心驱动力,政策最受益的地产、消费及券商等板块领先反弹,随后投资者风险偏好提振下成长资产大幅上涨。

10月指数配置策略分享

结合主动投资研究及量化交易模型,10月行业主题指数建议大家继续关注国证芯片、细分有色两只指数,同时新增重点关注CS智汽车、石化产业和港股通央企红利这三个指数。

具体来看指数推荐逻辑——

本轮A/H股暴力拉升的直接原因是流动性修复带来的估值重塑,虽然短期缺少基本面支持,但政策催化下的宏大叙事是增量资金入市和股市上涨的根本动能,市场从交易弱现实转向交易强预期。在前期货币政策充分发力后,上周六财政部召开新闻发布会,整体表述较为积极、增量信息满满,从中长期视角看,政策全面转向已经是事实,这意味着看多做多将是权益市场的主线。

从市场暴力拉升背后的宏观叙事来看,主要包括了三大主线:

√ 主线1:大国博弈叙事—“东升西落”逻辑重新启动,自主可控相关的芯片+消费是潜在核心主线

√ 主线2:政策转向叙事—中央财政上杠杆、总需求扩张,总体利好顺周期、地产、消费等方向

√ 主线3:流动性叙事——市场宏观剩余流动性扩张、提升市场估值和风险偏好,利好券商+超跌中小市值公司

中长期角度,我们判断市场上涨节奏或大致类似“N”字型走势, 行情持续性的核心取决于总需求不足的局面能否有效改善。从历史上看,上市公司盈利企稳反弹是中长期牛市的起点,这取决于国内稳增长政策落实的力度,后续可继续关注四季度财政部署细节,包括月底人大常委会及政治局会议等,具体规模和获益对象,钱给到谁同样关键。

短期大涨后分歧天然会加剧,或进入上证3100-3500点的震荡期。考虑到前期市场快速上涨一定程度透支空间,基本面改善也需要时间,投资者中线可继续保持对主线1和主线2的关注;如果贝塔行情向阿尔法行情演绎,那么短期结构性机会的最大可能或在主题投资以及成长股估值的修复。

建议在配置层面保持相对均衡,从三大叙事主线出发,把握在电子、消费、资源等方向的机会,以及随着阶段性市场风险偏好的波动,继续保持红利方向的配置。

此外,华夏基金本月量化模型打分结果显示,有色、电子、汽车、石油石化等板块得分居前。综合主动研究观点与量化模型打分,10月行业主题指数建议大家重点关注国证芯片、细分有色、CS智汽车、石化产业和港股通央企红利这五只指数。

指数投资,指选华夏,指点迷津,有策有方。希望华夏指数的策略可以像产品一样助力你的投资!

风险提示:投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人不保证基金一定盈利,也不保证最低收益。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !