上周五,多家商业银行存款利率年内二次下调,六大行定期存款各期限利率均调降 25BP,同日央行行长在金融街论坛年会上做出预告,预计 10 月 21 日公布 LPR 将下行 0.2-0.25 个百分点。

也就是在周一(10 月 21 日),LPR 调整如期调整,这也是年内的第三次调降,但1年期和5年期LPR下调幅度为25个BP,超出此前市场预期的20BP左右降幅,这也体现了当前货币政策的呵护态度。

存款利率的降低从一方面来说会促使储户去寻找相对更具性价比的投资渠道,那么具备相对较低波动性和较高投资回报潜力的债基可能就是一个不错的选择。

尽管近期股债日内走势中呈现出了较强的翘板联动效应,但从债市利率运行环境来看,存款利率和 LPR 利率的双双调降都表明,股市的上涨仅仅只是债市的扰动因素,并不足以带来债市反转。

【历史来看,股债相关性并不明显】

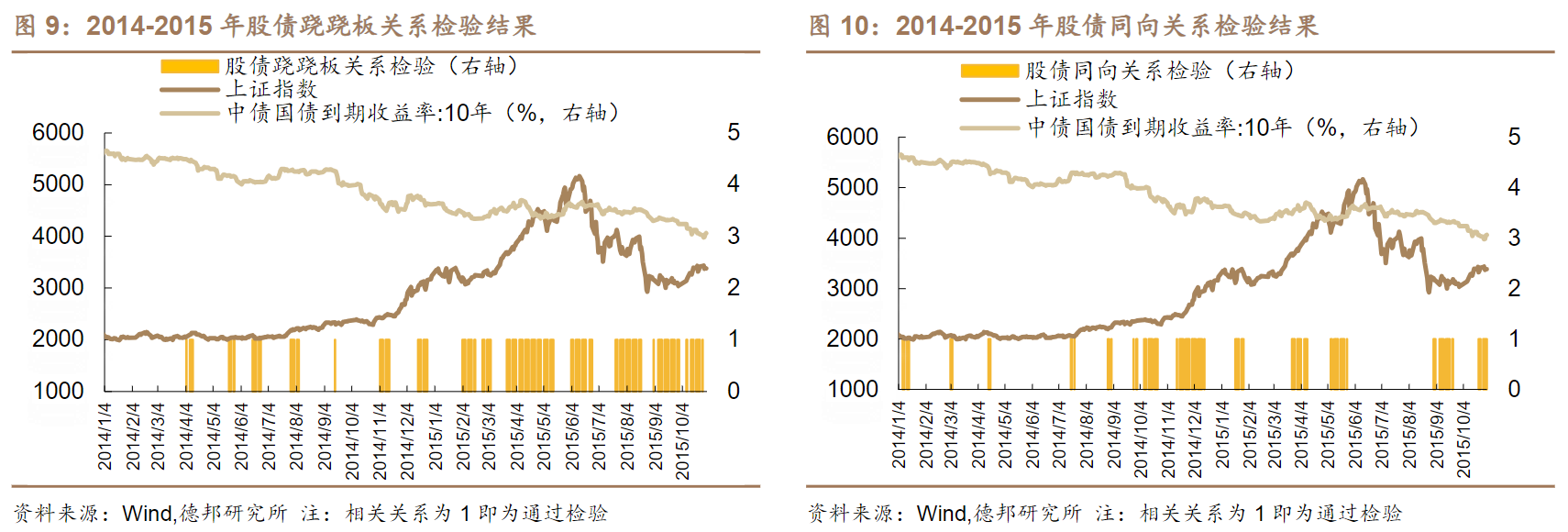

但是根据德邦证券统计,在 2013 年以来发生股债双牛和股债双杀的周期中,假设解释度 R 方超过 40%为阈值,那么结果来看,发生股债跷跷板的时间周期占比在24%,股债同向变化的时间周期占比约10%,而剩下70%左右的时间,股债之间的相关性并不明显。

哪怕是2015年上半年权益市场大幅上涨,仍然表现出对债券的翘板效应影响有限,同期10年国债利率维持窄幅波动。因此,我们认为并不能简单的认为债市当前受制于股市表现,也不用简单的以股市表现来判断当前债市的走势。

【历史显示,LPR调降后债券收益率多为下行趋势】

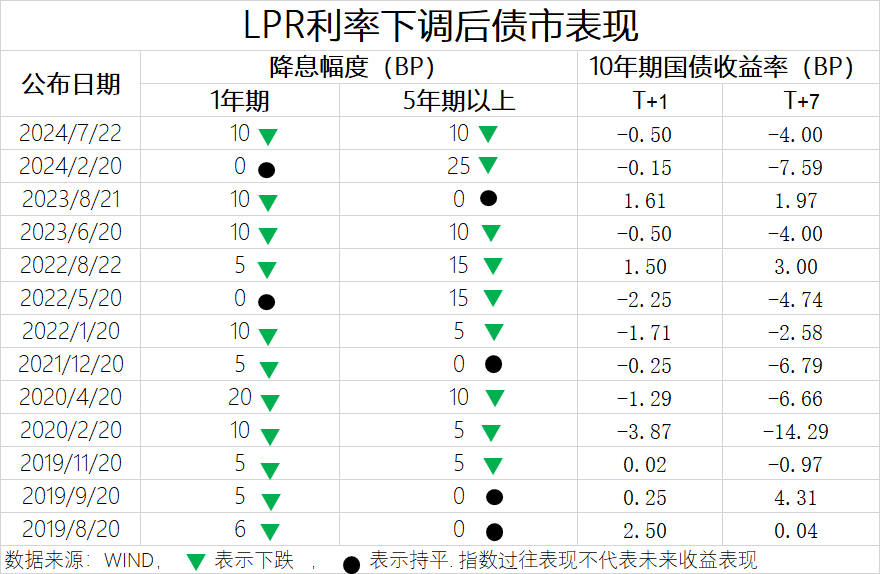

此外,对于债券而言,LPR 报价下调进一步降低了银行贷款类资产的收益率,债券资产收益率可能变得更具相对优势,从过往历史来看,在LPR利率下降后,10年期国债收益率更多表现为下行趋势。

此外多家银行陆续发布公告称,10 月25 日起,将对存量个人房贷利率进行批量调整,多数符合条件的房贷利率将调整为 LPR-30BP。LPR 调降后,相比于长期限贷款,长端债券性价比将进一步凸显,基于房贷利率与 30 年国债利率的领先关系,长端利率中枢下行空间有望进一步打开。

【存款利率下调后彰显债券投资价值】

于债市而言,较低的存款利率也会提高较低风险的债券类资产的性价比,比如咱们手中的债基。普通理财投资者也会通过存款搬家提升债券配置需求。特别是在当前低利率环境下,债基已经逐渐成为许多人资产配置的重要组成部分。不仅如此,根据国信证券经济研究所整理,2023年末,理财产品配置债券的比重为 45.3%,已接近半数。

此外2015-2017年也出现过存款利率大幅下降的情况,居民存款占存款总额的比例从2015年底的40.6%降至 2017年的末的39.5%,下降1个百分点。考虑到当前居民风险偏好仍处在低位,以及借鉴2014-2015年存款利率下降的历史经验,我们认为实体部门增配债基的现象或将延续。

尤其是在此轮调整过后,前期的流出资金也会逐步开始介入,对债市收益率形成支撑。

【当前债市关注什么】

在近期债市经历了一轮预期驱动导致的债市利率短期快速上行之后,目前已逐渐回到其自身的基本面定价逻辑。9月经济数据显示经济修复的持续性和弹性仍然需要看向财政政策。从中期角度来看,近期的宏观政策有助于促进经济企稳,但从政策落地到经济增长见底回升尚需一定时间,在经济增长企稳确立前,货币政策预计将维持合理充裕的导向不变。

从目前来看,基本面环境、货币政策合理充裕基调、“资产荒”逻辑对债市仍形成支撑。我们认为在经济基本面见底回升趋势确立前,债券收益率震荡下行或将继续演绎。

我们认为债市在前期经历调整后,目前来看是配置和交易的机会与窗口期,值得大家关注。

风险提示:投研观点不代表公司立场,不构成投资建议,不代表基金实际持仓或未来投向保证。观点具有时效性。文中所提个股不作为投资推荐。市场有风险,投资需谨慎。

$方正富邦睿利纯债C(OTCFUND|003796)$$方正富邦鸿远债券C(OTCFUND|015909)$$方正富邦富利纯债C(OTCFUND|006732)$#北证50回调,上车机会还是止盈信号?#

本文作者可以追加内容哦 !