自9月24日市场“反攻”以来,近一个月起伏中,新能源板块极具“弹性”。

9月24日行情启动,创业板放量大涨4%,新能源板块“起飞”;

9月27日,三大指数集体高开,创业板盘中涨超6%,新能源板块延续领涨;

9月30日,节前在政策组合拳强力刺激下大盘表现亮眼,创业板指9月单月上涨近38%,半导体、光伏、能源金属为首的新能源板块涨势尤为迅猛,半导体指数涨16.35%;

10月8日,新能源板块迎来“开门红”,新能源指数涨8.86%,光伏指数涨9.50%;

上周五(10月18日),创业板大涨,新能源板块再度走强。

2020年,在“双碳”政策之下开启的那一轮新能源为主线的牛市远去已有时日,站在当前时点,我们如何布局新能源时代机遇?小夏梳理了投资伙伴最为关心的五问五答,一起来看看~

新能源,碳中和板块的业绩与股价为何背离?

首先,资本市场是资金博弈的过程。回顾过往,市场涨得多了的时候都会发生调整。

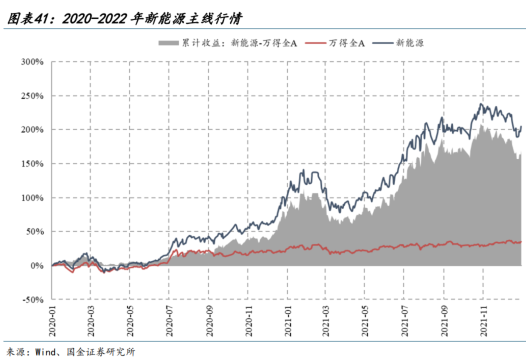

以电力设备为例,行情自2019年10月底开始启动,2021年10月底结束,历时两年,整个周期在申万一级行业中涨幅第一,上涨幅度达到230%,而有色金属、基础化工分别排第二、第三,仅上涨124%、102%,房地产排名垫底为-23%。

其次,是行业发展边际问题,任何行业在经历快速扩张期之后都会迎来边际效应;如何应对,目前除了国内发展,同时也在抢占海外市场进行扩充。

最后,新能源赛道已回调2年,回调幅度近50%,处于底部区间,基本面也在明显改善,未来仍可期。

Q2

欧盟对新能源车加征关税的问题如何看待?

新能源汽车的强势崛起,已经成为我国产业升级的主要驱动力。

“双反调查”是国际贸易领域经常会遇到的政策性风险。欧盟方面也出台了针对新能源车企的补贴计划,这就说明欧盟启动针对中国车企的调查,极有可能是为了扶持本土车企。一旦欧盟的“双反调查”正式通过,我国车企就将面临高额关税的惩罚性措施。尽管欧盟通过“双反调查”取消了中国车企的价格优势,但是他们却无法取消中国车企的技术优势。

最后,德国作为欧盟经济领头羊,一旦对中国车企开征高额关税,德国车企在华投资就将受到不可避免地影响。在德国不点头同意的情况下,法国很难推动该法案的通过。

Q3

新能源关键领域怎么看?

光伏的核心逻辑在于光储平价可以为光伏行业带来放量增长。短期来看,受上半年硅料价格下跌影响,行业进行了一轮去库存,随着硅料出现止跌信号,我们认为下半年光伏行业景气度可以持续回升。

储能发展主要受益于新型电力系统。近两年储能有一个很强势的增长,背后的增长逻辑正是风光发电占比的上升。2022年全球电力储能市场迎来全面的爆发。短期来看,今年3月以来,锂价、组件价格回落叠加储能招标迎来一波小高潮,我国储能得到明显受益,因此看好下半年储能环节的持续放量。中长期来看,经过测算到2050年之前,全球每年的稳态储能需求大概需要2000GWh,而目前每年装机量只有100GWh,需求缺口非常巨大。综上所述,未来储能行业的仍将蓬勃发展。

锂电市场存量较多,汽车行业电动化带动锂电发展的趋势也较为确定。锂电行业大概还会有30%-40%的增速,下半年锂电材料大部分环节会盈利见底,同时产业链4月去库存进入尾声,5-6月已看到逐步恢复的过程,量能明显回升,看好行业新技术的持续发展。

风电行业增速不错,看好大型化降本带来的增利空间。目前海风能够实现20%-30%的复合增长率,2030年海外规划海风目标超400GW,未来空间广阔。同时,我们能够看到明显的大型化带来的摊薄效应,可以实现显著的降本增效。另外,风机的招标价格一路走低,市场存在对行业盈利的担忧。可以看到是有一定风险的,但同时也看到,正是因为价格的急剧下降,才带来了风机系统造价和镀电成本的降低,所以更好的实现了成本平价。因此可以去选择相对比较紧缺、竞争格局相对比较好的环节,享受整个行业的放量。最后,看好风电行业受益于大型化降本带来的风机价格下降,从而实现行业整体的平价。

Q4

节能减排等对于煤炭等传统能源行业的影响?

受上半年硅料价格下跌影响,行业进行了一轮去库存,随着硅料出现止跌信号,光伏行业景气度将持续回升。

Q5

光伏行业的拐点何时到来?

1、促进企业提升煤炭利用效率,减少煤炭用量。我国煤炭(约52%)主要用于发电,但目前国内煤电平均利用效率仅为35%。效率较低主要是由于我国56%的煤电量仍来自效率较低的亚临界电厂,而效率较高的超临界(效率38%)和超超临界(效率45%)电厂的煤电量占比较低,分别为25%、19%。通过提高电厂煤炭利用效率,可减少煤炭用量,直接实现碳减排。若按照2030年煤炭50%的平均利用效率测算,可实现节约标准煤8亿吨(占目前用量约29%),将减少碳排放约22.2亿吨。

2、增加煤炭企业运营成本压力。在碳达峰、碳中和的趋势下,短期来看将会导致煤炭企业为实现减排,通过降低高碳能源、增加清洁能源、发展减碳技术等措施带来企业运营成本;长期来看,新建产能将会放缓,煤炭行业产能有望保持平稳,同时降低对环境的污染。

基金经理 杨宇 华夏新能源车龙头等

基金经理 杨宇 华夏新能源车龙头等

华夏新能源车龙头基金经理杨宇指出,站在当下时点,我们继续看好新能源板块的投资机会。行业需求波动和产业链降价接近尾声,中期积极因素正在累积。后续产业有望迎来积极变化,一是盈利下行、融资收紧后供给扩张显著放缓;二是在锂电池成本大幅下降后,国内5-15万经济型车型有望放量,单车带电量和EV渗透率有望提升;三是欧美有望重回中高速增长。

重点的布局方向可关注以下几方面:

1.汽车电动化。中国的锂电池行业在全球范围内已经取得了非常明显的比较优势,龙头企业全球份额不断提升,同时带动整个产业链在全球范围内持续扩张。

2.汽车智能化。我们认为未来十年是“功能汽车”向“智能汽车”进步的过程,从而会诞生较多汽车零部件的智能化升级的投资机会。

3.新能源发电。作为新能源车整体产业链的上游,真正实现碳中和远景的重要抓手,譬如光伏、风电、氢能源、储能、电力设备等。

“市场短期来看是投票器,长期来看是称重器”,我们认为,新能源板块真正有长期竞争力的优秀企业将有机会持续兑现业绩。大家不妨把当下当作是一个积攒高性价比筹码的机会,通过定投的方式来进行布局。

风险提示:本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

本文作者可以追加内容哦 !