最近社交媒体常讲“幸福具象化”,当原本抽象的、由心而发的愉悦感投射到一个个现实的场景中,“红泥小火炉”、“枝桠萌发新芽”、“三五好友相约的一场电影”、“努力后得来的一份录取通知书”,就在那时那刻,幸福便具象化了。

股神巴菲特常讲:普通人最佳的投资方式是定投指数基金。在《致股东们的一封信》中,他也写道:“我的遗嘱里对我信托基金的建议再简单不过了,放10%的现金在政府债券里,其他90%全放在低管理费的标普500指数基金里。”

而对于很多非专业的大众投资者而言,有点抽象。中证A500场外指数基金的到来,使得巴菲特所极力推崇的普通人最佳的投资方式,在中国老百姓的财富管理方法论中,有了更加具象化的表达。

01

恰有其指-市场贝塔的升级

曾几何时,人们寻找国内的“标普500”,寻找资产配置的A股权益底仓,找到了沪深300。

沪深300指数在2005年4月发布,由沪深市场中规模最大、流动性最好的300只股票组成,诞生之日起便成为了中国股市的黄金标尺。

二十多年过去了,社会发展出现了巨大的变化,我们感受很深,人均GDP增长了10倍有余,很多人从每个月挣几百块变成了挣几千块,动作稍微慢一点,就被时代甩在了后面。

然而,繁荣的低垂之果亦不可能永远俯拾皆是时,随着旧红利褪去,高速行驶的国内经济增长列车在2012、2013年前后开始转换成了更平缓的速度。

这次动能的“换轨”,也是新旧经济逐步分野,随着数字经济、碳中和等浪潮汹涌而来,企业面临着前所未有的巨大考验,也迎来时代迭代过程中伴生的机遇。

纵观世界经济体的发展规律,新旧转型升级是实现高质量发展的必由之路,而经济增长结构的变化,就被2024年秋天发布的中证A500所捕捉,通过指数编制方式的创新优化,表达在了指数的权重中。

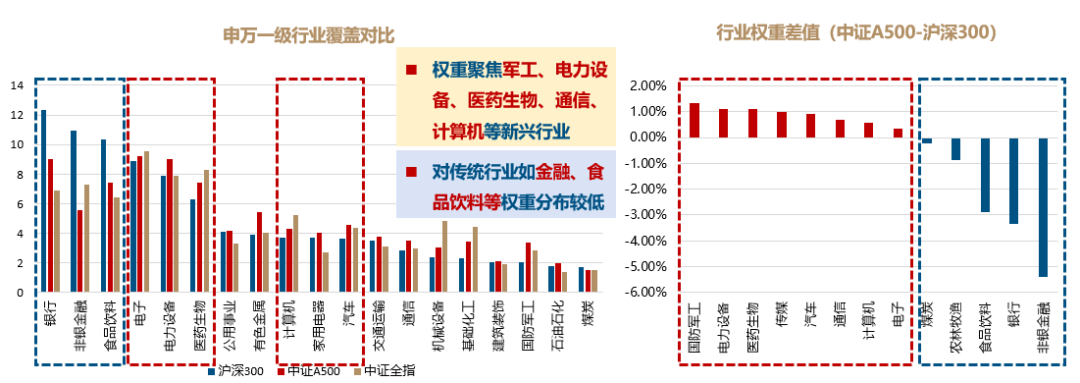

数据来源:华夏基金,Wind,国信证券,偏离度统计截至2024.8.30,累计权重数据截至2024.9.30

核“新”资产宽基旗舰具体是如何编制的呢?编制策略背后所寻找的,是一条有效的、市场贝塔的升级之路。

首先把中证全指样本池中所有股票拿过来,先剔除过去一年日均成交额后10%的、中证ESG评分C及以下的不要,把资质相对差的公司先屏蔽,然后再来选。

按照市值先选一个1500只股票的池子,而且必须是属于深港通或沪港通的范围,最后再在这个池子里去找行业龙头,怎么找,分两步。

第一步:先选三级行业里面自由流通市值最大、或者总市值排名前1%的股票来构成初步样本;第二步:从剩下的池子当中选一些一级行业里流通市值比较靠前的股票,使得股票的整体数量达到500只,且各一级行业自由流通市值分布与样本空间尽可能一致。

与沪深300相比,中证A500的行业分布更加均衡,且纳入了更多新兴领域的龙头。从成分股来看中证A500在沪深300指数的基础上减少了一定的非银金融、银行、食品饮料、农林牧渔等传统行业约12%的权重。这部分权重去哪了呢?

均匀分配到其他新兴行业了。这样调整以后指数里大概50%是传统价值型行业,比如金融、原材料、消费、能源、公用事业…另外50%是新型成长型行业,比如通信、电子、电力设备、医药生物等等,便是我们所说的“新质生产力”的投资范围。

这样的编制方式,诞生了一只汇聚了百业龙头的宽基,一只更加贴合GDP增长结构变化的指数,也照见了一个时代的身影,投资时代贝塔,从此有了更优的解法。

核心宽基指数的每一次变革与优化,都是竞争力的巨大变化。

选取沪深300、上证指数与中证800同中证A500指数作对比,中证A500自2007年以来累计涨幅134.58%,同期中证800涨幅为116.58%,沪深300涨幅为93.83%,上证指数涨幅为26.32%。(数据来源:Wind,2007.1.1至2024.9.30)

看到了,指数的“聪明”选股机制、与时代发展的契合最终反映在了其长期回报上。

02

恰逢其时-飞入寻常百姓家

如果说A500 指数的诞生为投资时代贝塔提供了可能,这是走出的第一步,那么当下时刻,相关场外指数基金的到来,便是更进一步,使得这个时代的指数化投资具备了更强的普惠金融属性。

一方面,场外非专业的大众投资者有了能看懂、能用上的工具。购买场外指数基金,不需要开通证券账户,普通指数基金按照净值定价,不需要实时盯盘,投资操作相对比较简单,还可以设置一键定投,巴菲特所说的“普通人最佳的投资方式是定投指数基金”有了更加具象化的表达。

与此同时,一场三年漫长季节过后的唤醒计划正在A股市场如火如荼的上演,多因素共舞的火爆盛宴让很多投资者再次认识了指数投资。政策风起未完待续,预期转变已成事实,熊市烙印在慢慢抚平,人们对A股、对基金的关注度,呈现直线上升。

此时此刻,核“新”宽基A500指数走出交易所、走向场外、走进寻常百姓家,这将是财富管理领域、恰有其指、恰逢其时、向前走出的重要一步。

当前,人们似乎需要一些更加具象化的数据来坚定买入的心。

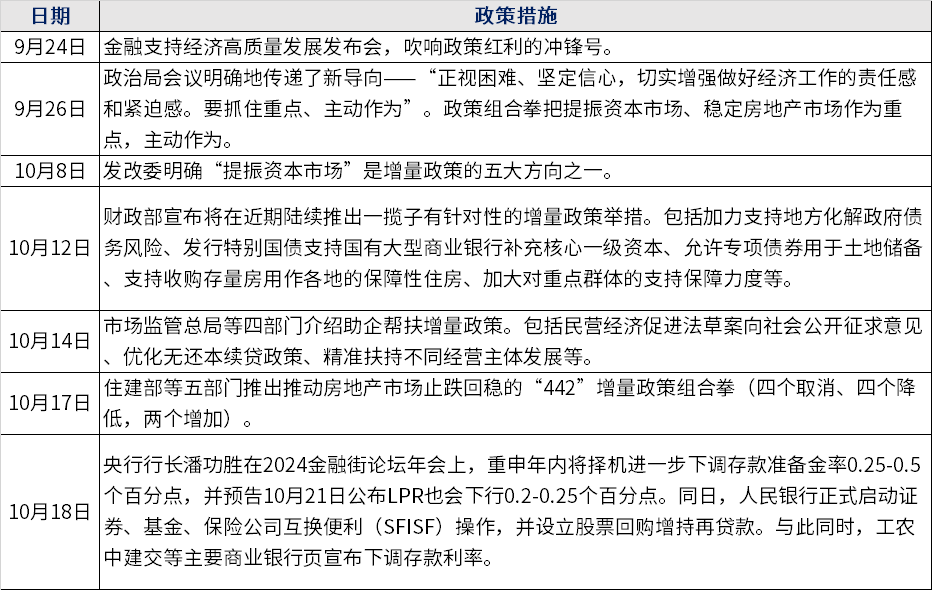

具象化证据1:9月24日以来,不到一个月的时间,多场重磅新闻发布会密集召开,各项政策宽松措施密集加码,持续验证这一次政策的变化,将是一场持续的春风。

(整理自公开报道)

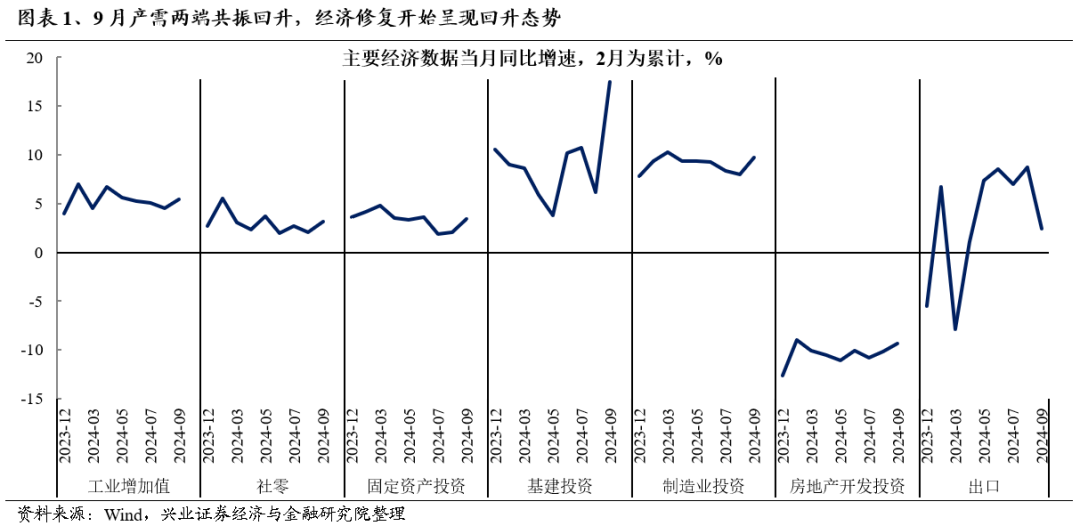

具象化证据2:通过三季度经济结构的微妙变化,能够瞥见一些乐观的线索:在固投、消费、工业增加值、服务业生产指数均有所好转的情况下,以基建投资增速为代表,与政策更相关的经济指标9月迎来反弹。(来源:兴业证券)

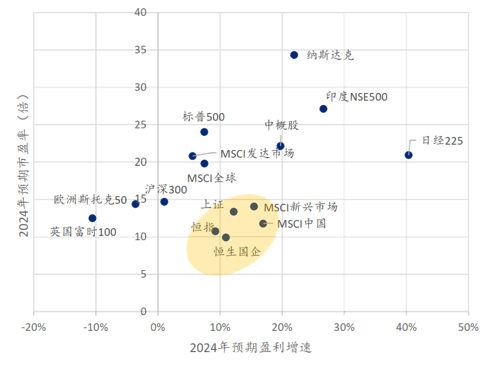

具象化证据3:大势风云变幻,海外降息周期开启,全球资本正在面临重新定价与洗牌。“东升西落”的齿轮正在重新转动,面对决策层超预期的政策和仍然明显的股市,外资仍在寻找回补中国的机会,为国内权益市场的上涨提供更好的流动性基础。

A股、港股市场具备横向对比竞争力

数据来源:华夏基金,国信证券、浦银国际等,Wind,截止2024年10月2日

而A500指数在编制的过程中引入了中证ESG评价与沪深股通成分股范围限制,从这点上说,进一步提升了其在外资心中的吸引力。

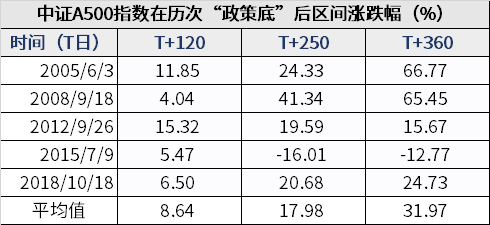

具象化证据4:统计显示,过往的A股周期轮转中,中证A500指数在“政策底”出现后的120日、250日、360日平均涨幅分别达8.64%、17.98%、31.97%,为投资者提供了较好的布局底部上涨行情的工具。(数据来源:Wind)

(数据来源:Wind,测算采用中证A500指数(000510.CSI),指数2019-2023年收益为:4.44%、31.29%、0.61%、-22.56%、-11.42%,过往业绩不预示未来表现,亦不代表相关产品表现。)

这便是我们投资A500指数的具象化证据。不可否认当前A股不少优质资产价格仍存在较大的修复空间,中长期或有不错的收益,对于绝大多数的寻常百姓家而言,想在A股的低位布局,但又不知道买什么,行业、风格难以判断,就可以用中证A500场外指数基金作为底仓。

近日几多感慨,过去二十多年间,挖掘基有几次印象深刻的、公募基金“飞入寻常百姓家”的跨越性时刻,可能记忆遥远,往事难免封尘,不少投资者未必记得。

第一次是在本世纪初头五年,沪指经历艰难岁月,但是结构上看,高速发展的经济带动“五朵金花”绽放,绩优蓝筹股业绩表现显著强于大盘,研究创造价值第一次在市场中得到体现,公募基金的价值开始被更多投资者所认知。

当时的基金经理以行业景气度为投资出发点,积极配置五大行业,获得优异投资业绩。据统计,2003年104只基金共计盈利139.92亿,15只偏股开放式基金净值增长18.96%,54只封闭式基金平均增长20.64%,而高达八成的个人投资者是亏损的(来源:中国基金报)。

第二次是2006-2007年的“基”情燃烧。随着大牛市的爆发,公募基金迎来了业绩的大爆发。媒体报道说,2007年123只股票型基金的平均收益率超过1倍多。

投资者逐渐被公募基金的赚钱效应所吸引,行业规模也迎来急速扩张,截至2007年底,基金持有人账户总数超过1.1亿户,约1/4的城镇居民家庭参与了基金投资,基金规模大约相当于居民人民币储蓄存款的1/6。

当前,A500面前,业内有人说:这是一场,从场内到场外,从被动到指增,全面联动的指数新发。从上到下的关注程度,史无前例。

是呀,如果这次能借助A500场外指数基金,让投资时代核心资产、捕捉贝塔收益的方式简单化、亲民化,走出交易所、走向广大普通家庭,那么某种程度上,公募基金普惠金融的初心,将映照出当下时代背景中更进一步、更具象化的答案。

风险提示

风险提示:1.本基金为股票基金,其预期风险和预期收益高于混合型基金、债券型基金和货币市场基金,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金为指数基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.本资料中观点仅供参考,不构成对于投资人的任何实质性建议或承诺,也不作为任何法律文件。市场有风险,投资须谨慎。

码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !