之前我们在《三点下班》播客中做过消费股传奇系列,最近打算新开一个板块——科技股巡礼。

不同于消费股的长坡厚雪,科技股主打一个“星辰大海”,小作文一写就是10x甚至100x,让人血脉偾张。

可是跟浩哥盘点完之后,我才发现全球各个市场的科技股,本质上是完全不同的东西。

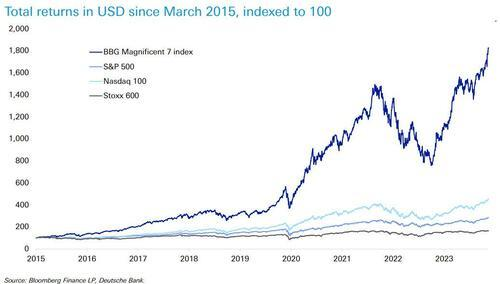

1)美国科技股代表是M7,是垄断平台。

业绩的持续优异,取决于它垄断地位的增强,背后的更深层次原因是漂亮国对于全世界的收割。

比如浩哥提到的军事威慑,当我们的华为与苹果正面交锋之时,对方可以直接制裁,就像古惑仔收保护费一样。

七仙女已经占到标普500里30%的市值,更像是国家而非公司,漂亮国是资本绑架政治,所以ta们的利润率越来越高。

当然,近年来ta们暴力的涨幅,主要还是来自估值提升,也就是AI的叙事。

如果我们真的进入agi时代,这7家公司可能成为造物主一样的存在,这个市场将全部是ta们的,因为有资本去砸 AI的模型和算力的公司,除了ta们基本上没有。

当然其实AI这波浪潮,受益的也不只是美股的科技股,中国台湾和韩国地区也是有一些半导体龙头的。

我们可以通过一些有关的QDII的基金去关注,比如亚太精选ETF(159687,场外联接021189/021190),它底层是亚太的蓝筹龙头,它主要就是台积电和三星权重比较大。

2)港股科技股是互联网+制造巨头,同时受益于降息和分红。

港股科技是比较像纳指科技的,差别在于咱们的军事金融语言等积淀比漂亮国差些,没法全球收割。

但今年恒生科技ETF(513130,场外联接015310/015311)的YTD,在我们播客录制时达到了26.6%,主要原因还是之前跌了三年,太便宜了,涨完后净值也只有0.6+。

去年我们还在哀叹,人类历史上没有一个股票市场会连跌4年,结果24年果然就绝处逢生——说明还是要相信历史规律。

而且内外都有大事发生,外部是美联储降息,大水漫灌,新兴市场国家的股市本来容量就小,稍微进来些源头活水就会暴涨。

内部是监管鼓励分红回购,像腾讯、阿里巴巴、美团这些我们日常生活中最能接触到的这些巨头们,他们今年都在干什么?

都在回购,都在分红,都在不停的增厚自己的EPS,就是大家不再去卷了,不再去无效竞争了。

这类资产应该横向对比的,其实是一线的房子,你会发现无论是增速还是分红(租金),都有着比较优势。

所以这一轮外资入场,先买的就是恒生科技里面的这些权重股,除了互联网之外,也有不少制造业里面有定价权的生态级别公司,比如小米和中芯。

3)A股科技股是制造业+硬科技,产业资本利用信息差轮动。

A股的科技股,可以说是和以上两类科技差别极大,完全不是一类物种。

大部分A股科技是制造业,但是没有什么定价权,是人家产业链里跟班的。比如苹果链、华为链、英伟达链,榜到大哥才是最强的逻辑。

少部分A股科技是硬科技,19年以来的自主可控大潮推动,从0到1涌现出了一些大牛股,比如北方华创、中微公司、寒武纪。

做这些科技股,核心在于产业的信息差,对于散户其实很不友好。

等业绩兑现出来,股价可能都已经打满5年后的预期,开始高点回落了。

机构们会联合产业资本(比如HW链),挖掘关键环节的信息差,提前预判业绩变化。

所以看着报表炒A股科技,大部分是被收割的结局。

4)东南亚的科技股,坐着时光机回到20年前的恒生科技?

雪球上有个大佬叫药神,很看好东南亚科技ETF(513730,场外联接020515/020516),我总结了一下他的逻辑,供你们参考。

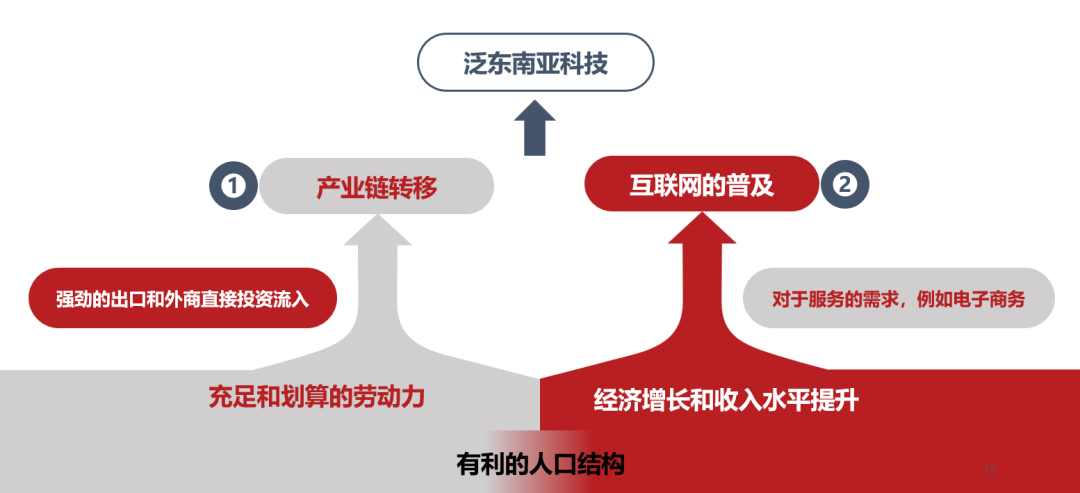

长期来看,人口红利、中国出海、互联网渗透率低;中期,美联储降息金融资本涌入。

人口红利:东南亚的人口结构,类似2000年代的中国,谷歌预测在2023-2028年期间,东南亚劳动力人数的复合增长率为0.7%,中国是0%,欧洲是-0.5%。

中国出海:Miniso和popmart代表的消费,各大制造业转移,经济蒸蒸日上。

时光机理论:2021年东南亚各国电商渗透率普遍低于5%,远低于中英(25%/19%)成熟市场。

降息:大水滔天。

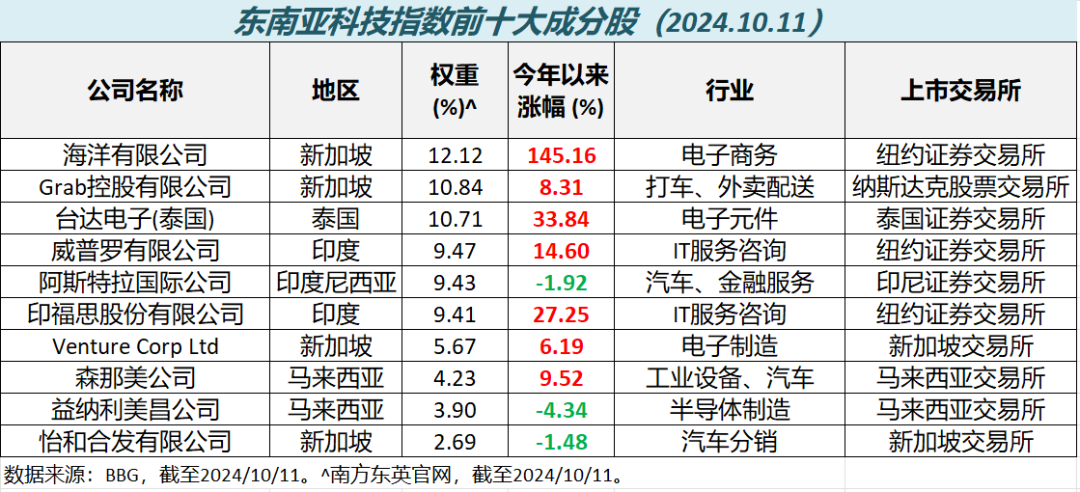

我们打开东南亚科技ETF的成分股看看,会发现是主要是互联网和电子IT外包公司。

前者对应时光机理论,后者对应产业外移理论,都有长逻辑。

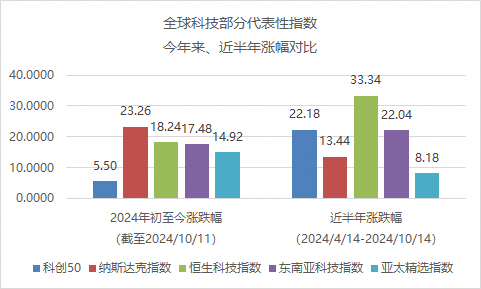

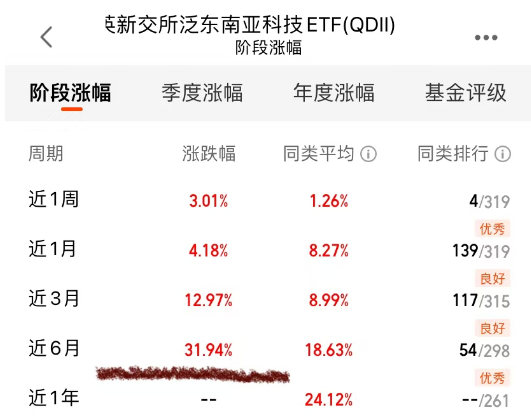

东南亚科技ETF近六个月涨幅超过30%,甚至超过了纳指。

我去翻了下估值,也并不贵:

印尼JCI指数现在pe12.9倍,2023年eps同比13.2%,今年预测同比增长率8.7%。

菲律宾PSEi指数现在pe12.6倍,今年eps同比增长率预计5%-15%之间。

对于很多读者来说,东南亚其实也并不陌生,有机会推荐你们亲自去一趟,经济真的是蒸蒸日上。

通过ETF去配置这块区域,其实是很有必要的。

本文作者可以追加内容哦 !