在刚刚公布的 2024 年第三季度财报中,阿斯麦意外地下调了 2025 年的收入预期,这一举动导致市场情绪骤然转冷,股价自今年 7 月的高点以来已下跌近 40%。

ASML 的业绩下滑,不仅受限于内存和逻辑市场的周期性波动,也受到外部环境变化的影响。然而,这一“阵痛”是否真的反映了公司的核心价值?毕竟,阿斯麦凭借其在极紫外( EUV )光刻设备领域的独家技术,牢牢掌控了全球最先进半导体生产链的关键环节,依然享有显著的市场优势。

此外,阿斯麦将在 2024 年 11 月的投资者日上公布其最新的长期预测。这一备受期待的事件,对于支撑其 700 美元支撑位上方更强劲的盘整区间至关重要。我认为,这一价格水平是进一步激发逢低买入情绪的关键,因为当前的股价已几乎回吐了年内的所有涨幅。

面对这一变化,投资者不禁要问,这究竟是短期的阵痛,还是为长期良机创造了契机?在 AI 、 5G 以及高性能计算( HPC )等需求持续增长的背景下,ASML 的股价低迷是否意味着一次绝佳的买入机会?

Q3财报市场反应

阿斯麦在 2024 年第三季度的财报表现让不少投资者大感意外。在 2024 年第二季度,公司仍然维持了相对乐观的收入预期,但最新财报中却大幅下调了 2025 年的收入展望,表明短期内的市场复苏存在高度不确定性。管理层提到,半导体行业的周期性波动,以及一些客户推迟采购的行为,直接导致了此次收入预期的下调。

第三季度,ASML 业绩的下滑主要体现在订单和销售显著下降。特别是内存和逻辑市场需求的波动,给公司带来了不小压力。据数据显示,内存市场订单在第三季度虽然有所回升,但市场仍担心未来可能会出现供应过剩的风险。与此同时,英特尔和三星等主要客户的需求低于预期,这也影响了阿斯麦逻辑市场的订单量。台积电方面则采取了“重新利用”现有设备的策略,以延长设备的使用寿命,这进一步压缩了对阿斯麦新设备的需求空间。

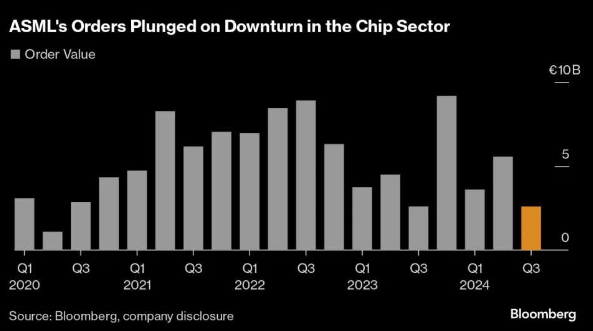

从上图可以看出,阿斯麦的订单在 2024 年第三季度出现了明显下降,相较于之前几年的高点,订单价值大幅缩水。这反映了市场环境对阿斯麦订单量的显著负面影响,尤其是在芯片行业整体处于低迷的背景下,公司面临着客户订单减少的挑战。

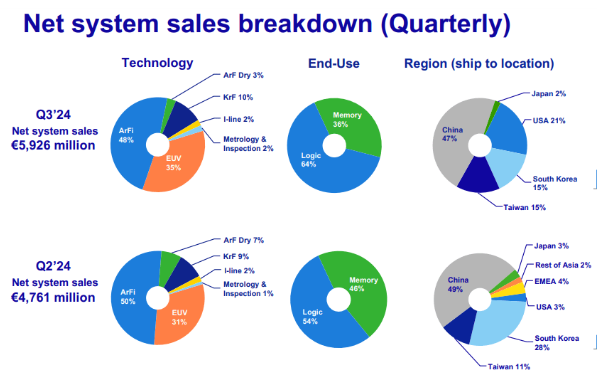

此外,外部环境的变化也对公司业务产生了影响。阿斯麦预计,在中国市场的销售贡献将逐步“恢复到相对正常的水平”,回落至大约 20% 的份额。这意味着,之前几个季度中国市场的订单高峰,很可能只是需求的短期集中释放,而非持续性的增长。同时,考虑到全球科技供应链的政策调整,公司对部分市场的未来需求依旧保持谨慎。

受这些因素的影响,ASML 股价在财报发布后大幅下跌。从 7 月的高点到 10 月的低点,股价已经累计下跌了约 40%。

不过,即便面临这些挑战,阿斯麦在过去一年的总回报率仍达到 23%,显示出公司整体表现仍然稳健,只是短期内投资者的信心受到了一些冲击。

订单减少还是蓄势待发?ASML的需求变局与挑战

阿斯麦近期的订单减少无疑让市场对其未来的成长性产生了疑虑,尤其是2024年第三季度财报中,订单下滑成为市场和分析师讨论的焦点。这背后有多重原因,包括半导体行业的周期性变化以及客户采购决策的调整,这些因素共同影响了阿斯麦的短期表现。

从具体的客户动态来看,英特尔和三星的表现未达市场预期,这直接导致了阿斯麦逻辑市场订单的萎缩。同时,台积电也采取了一些积极的措施来应对市场变化,比如延长现有光刻设备的使用寿命,这在无形中降低了对阿斯麦新设备的需求。这些策略虽然对客户降低成本有利,但从供应链角度对阿斯麦来说则意味着销售机会的减少。

这些变化很好地说明了当前市场环境和客户需求的动态。

在内存市场方面,尽管 2024 年第三季度订单有小幅回升,但对未来供需失衡的担忧依然存在。由于内存市场的高度周期性,需求放缓通常会导致价格和订单的波动。当前的积极信号未能使整体订单恢复到以往高峰期水平,这意味着市场的复苏之路依旧充满挑战。

此外,外部环境的变化对阿斯麦的区域市场布局也产生了影响。预计中国市场的销售贡献将逐步回落至 20% 左右,表明前几个季度的强劲需求可能只是阶段性的集中释放,而非可持续的增长。面对这些不确定性,阿斯麦选择更加谨慎地重新评估其全球市场战略。

然而,尽管存在短期压力,阿斯麦的长期增长机会仍然显著。

随着 AI 、5G 以及高性能计算( HPC )等新兴应用的扩展,先进半导体设备的需求持续上升,特别是在高端计算和自动驾驶领域。阿斯麦凭借其独特的极紫外( EUV )光刻技术,继续保持在这些前沿市场中的领先地位,推动行业技术进步。

未来几周对阿斯麦而言非常关键。公司将在 2024 年 11 月的投资者日上公布新的长期战略计划,这将是重建市场信心、稳定股价的重要契机。

市场的焦点在于,阿斯麦是否能够有效地稳住 700 美元的关键支撑位,以重振逢低买入的投资情绪。目前股价几乎回吐了年内所有涨幅,这也意味着,对于那些长期看好阿斯麦的投资者来说,当前的价格或许是一个不容错过的机会。

独霸市场!ASML如何靠技术护城河应对风暴

阿斯麦(ASML)凭借其在极紫外(EUV)光刻设备领域的垄断地位,在半导体行业中占据了无可撼动的优势。EUV 光刻系统是制造先进芯片不可或缺的设备,目前全球只有阿斯麦具备生产这种设备的能力。

虽然近期受短期需求波动的影响,但公司依靠强大的技术护城河,保持了核心竞争力,这使得其能在波动的市场中持续占据领先地位。

在 2024 年第三季度,EUV 系统的销售额占公司净系统销售的 35%,较第二季度的 31% 有所提升。这种增长反映了对先进制程设备需求的增加,尤其是在 AI 和高性能计算(HPC)领域。

阿斯麦的技术优势不仅体现在 EUV 系统上,还包括深紫外(DUV)光刻设备,这些设备在成熟工艺中依然有着广泛的应用。第三季度,DUV 系统在总销售中的占比仍保持在 48% 左右,显示了成熟制程的稳定需求,尤其是在存储芯片制造中,DUV 设备依旧是客户的首选。

除了硬件销售,阿斯麦还通过设备的维护和升级服务获得稳定的收入来源。第三季度,安装基础管理收入达到了 15 亿欧元,超出了市场预期。这种通过服务和升级获取的持续收入,帮助公司抵御了设备销售波动带来的短期影响。

根据公司公开的长期规划,阿斯麦预计到 2027 年至 2028 年实现年产 20 台高 NA 系统的目标。这些新系统将帮助公司进一步巩固其在高端芯片制造中的地位,也为未来增长提供了强有力的支撑。

总体来看,阿斯麦通过其无与伦比的技术护城河,成功抵御了当前的市场风暴。尽管面临订单波动和市场挑战,公司在技术创新和客户服务方面的持续投入,使其保持了稳固的市场领先地位。

估值低迷是陷阱还是黄金买入点?

阿斯麦(ASML)的股价自 2024 年 7 月创下高点以来,已累计下跌约 40%。这一跌幅引起了市场广泛关注,投资者不禁要问:当前的低估值是短期情绪波动的结果,还是公司基本面发生了不可逆转的变化?对于那些长期看好阿斯麦的投资者来说,当前的估值是否是一个黄金买入点?

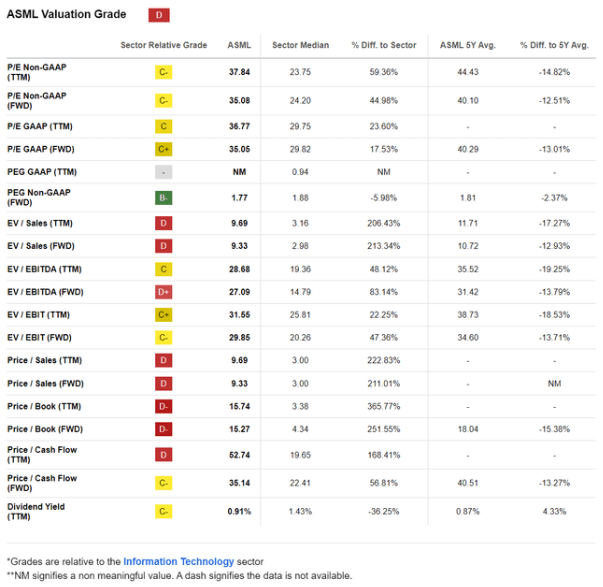

从估值角度来看,阿斯麦的前瞻 PEG 比率目前为 1.77,低于科技行业的中位数水平,这意味着市场对其未来增长的预期较为保守。然而,考虑到阿斯麦在极紫外(EUV)光刻技术领域的垄断地位及其在高性能计算(HPC)和人工智能(AI)等领域的需求增长,这样的估值或许并未完全反映其长期潜力。尤其是在芯片制造不断向先进制程推进的过程中,阿斯麦的技术领先地位使其有望在未来数年持续获益。

从上图可以看到,阿斯麦在多个估值指标上的表现相对于科技行业的中位数和历史平均水平有所差异。例如,其前瞻 PEG 比率为 1.77,略低于行业中位数 1.88,而 P/E(非 GAAP)为 35.08,显著高于行业中位数 24.20。

这表明,尽管市场对其增长有所保留,但阿斯麦的估值溢价在一定程度上反映了其在技术方面的独特优势。

尽管近期订单减少,但阿斯麦的盈利能力依旧稳健。公司在第三季度的调整后营业利润率继续上升,显示了其在成本控制和运营效率方面的优势。根据市场预期,2024 年可能是“调整年”,而 2025 年将是增长的拐点,尤其是随着全球半导体行业的投资逐步复苏,阿斯麦有望从中受益。当前的市盈率相较于历史平均水平偏低,这也为其提供了潜在的估值修复空间。

此外,从技术分析角度来看,阿斯麦的股价目前在 700 美元的支撑位附近企稳,多次测试后未出现进一步下跌迹象,这增强了市场对其反弹的信心。历史数据显示,每当股价接近长期支撑线时,往往会出现买盘入场的情况,因此,当前的股价或许为逢低买入提供了一个良好的机会。

虽然地缘政治和宏观经济的不确定性仍然存在,但阿斯麦在全球半导体供应链中的重要性使其具备较强的抗风险能力。尤其是在 AI、5G 等新兴技术对先进芯片需求持续增长的背景下,阿斯麦有能力继续从中获利。因此,对于高信念的长期投资者来说,当前的低估值可能是一个难得的布局良机,而不是陷阱。

投资者策略:卖出、持有还是买入?

面对阿斯麦(ASML)股价的大幅回调,投资者们不免陷入两难:应当趁低吸纳,还是等待更多信号再做决定?这一部分将帮助投资者评估不同的策略选择,以便根据自身的风险承受能力和投资目标做出更为合理的决策。

对于长期投资者和价值投资者而言,阿斯麦当前的股价下跌或许是一个难得的入场机会。

公司在光刻设备领域的技术垄断性和在全球半导体供应链中的不可替代性,使得其长期增长前景依旧看好。尤其是在 AI、5G 以及高性能计算(HPC)等领域的推动下,未来几年对先进光刻设备的需求预计将稳步上升。因此,那些看重长期增长潜力的投资者可以考虑在当前估值水平下进行分批买入,以便在未来分享公司成长的红利。

短期投资者则需要更加谨慎。

阿斯麦面临的地缘政治不确定性和半导体行业的周期性波动,可能会在未来一段时间内继续对股价产生压制。尤其是在 2024 年被视为调整年的背景下,市场情绪可能会因为订单减少、外部环境等因素而保持谨慎。如果投资者目标是在短期内获得可观收益,建议关注股价是否能稳固在 700 美元以上支撑位,并留意未来几个月内即将发布的关键财报和投资者日活动,以便在市场情绪稳定后再进行操作。

综合来看,阿斯麦的长期增长潜力和当前的估值水平为高信念投资者提供了布局的机会。然而,考虑到外部环境的复杂性和行业的周期性风险,投资者需要根据自身的投资目标和风险承受能力来选择适合的策略。对于那些长期看好半导体行业发展且愿意承受短期波动的投资者来说,当前可能是一个分批进场的好时机。

本文作者可以追加内容哦 !