中煤能源是非常值得关注的公司,先说的我的结论,公司会越来越好,越到后面越优秀。

但是中煤能源和其他公司不一样,他的现状和未来,很大程度是由“过去”决定的。

所以想要研究中煤,想要知道中煤的未来为什么前景很好,就必须要清楚公司的过去。

中煤能源的前身是1982年成立的“中国煤炭进出口总公司”,不算早。

不过近40年以来,是我们能源多次发生巨变的四十年,包括煤炭、电力、石油、新能源等等。

中煤能源当年成立的时候,就身负使命,因为以前的煤矿太过分散,非常多的“煤老板”。

后来进行了很重要的“供给侧改革”,那些主营业并不是煤炭的公司,把他们旗下的煤矿全都剥离出来,然后转给各大央企。

中煤以前家底很薄,毕竟是一家煤炭进出口公司,主要做贸易,即便是现在,公司的自产煤也比不上贸易煤。

如上图所示,今年1~9月商品煤销量20551万吨,其中自产煤只有10038万吨,一半都不到。

今天这个过亿吨的自产煤,也是经过多年的整合,好不容易才积累下来的家底,跟中国神华这种天之骄子完全没法比。

中煤积累的第一个丰厚家底就是“平朔煤炭”,是1997年并入公司的,现在都还是主要子公司中,贡献利润最多的。

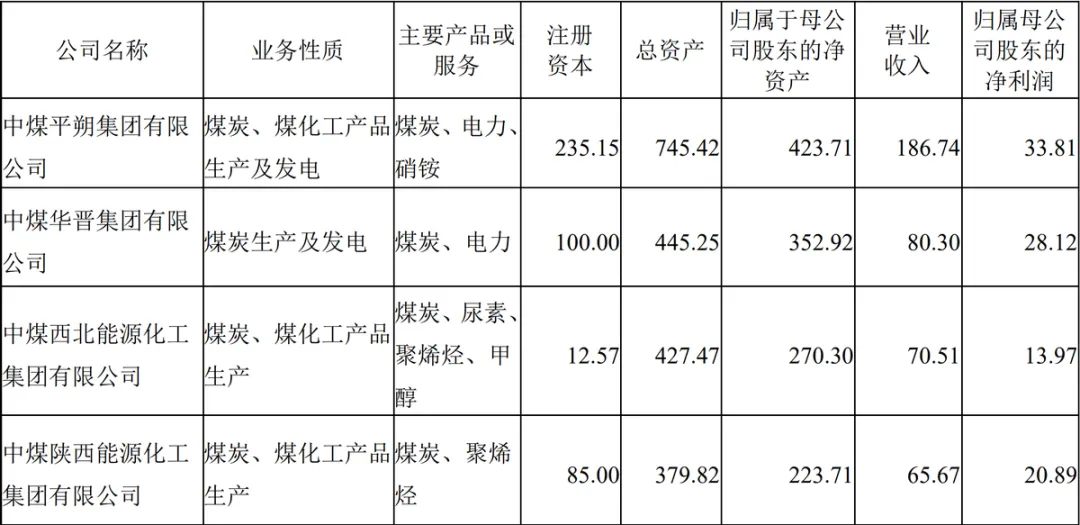

三季报没有公布子公司的业绩,上图是半年数据。

中煤能源今年上半年归母净利润98亿,平朔煤矿就贡献了33.8亿。

拿下平朔煤矿之后,紧接着就又重组了两次。

第一次是1999年,把机械装备和化工给整合进来,现在的化工业务就是这样来的。

然后2003年的时候,因为旗下煤矿日渐增多,就重组成了几年的“中煤能源集团”。

重组之后当然就是按部就班的上市,2006年先在香港上市,2008年又在上交所上市。

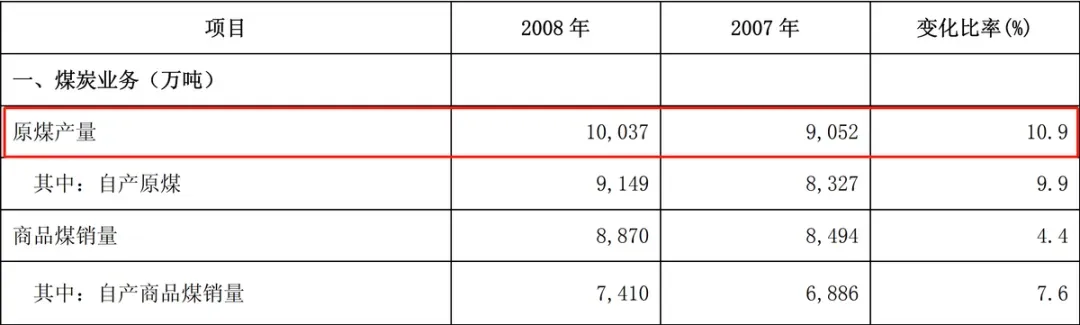

2008年对于中煤来说,是有历史意义的一年,因为那一年原煤产量突破1亿吨。

你没看错,2008年原煤产量10037万吨,虽然自产原煤9149万吨还差一点。

也就是15年的时间过去,自产原煤的数量进步很小。

要知道这15年期间,煤炭行业是发生了很多大事情的,比如2015年的煤电改革,我之前分析电力企业的时候详细讲过那次改革。

在2015年之前,经常发生煤电双亏的现象,这肯定是不合理的,改革完之后,就再也没出现过。

那次煤炭改革最大的动作,就是把十几家央企的煤炭资源,全都给了中煤能源。

当然不是一下子给的,后来连续给了好多年。

那么理论上中煤的自产煤应该大幅度增长才对,为什么到现在几乎还在原地呢?

上图就是中煤能源的家底,截至 2023 年末,公司拥有矿业权的煤炭资源量266.48亿吨,可采储量138.71亿吨,证实储量49.60亿吨。

如果对这个数据没什么概念的话,我们来对比一下中国神华的家底。

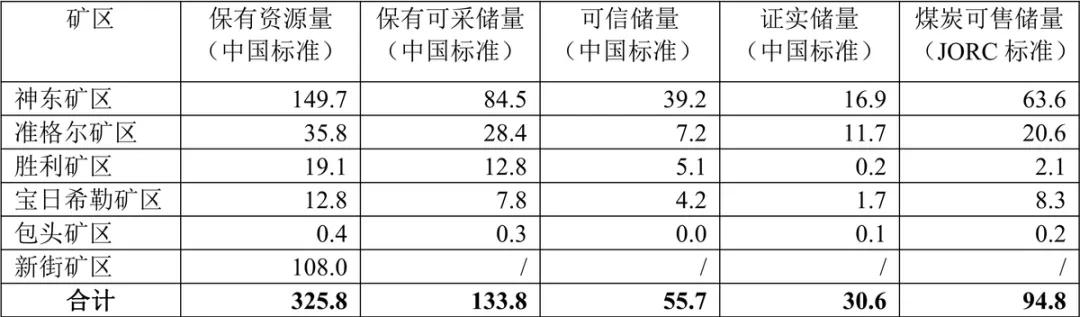

上图是中国神华2023年的资源情况,资源量325.8亿吨,可开采量133.8亿吨,证实储量30.6亿吨。

当然这个数据没有太大的实际意义,这个问题我之前讲过,包括表格内的那些资源量名词也都解释过。

但是也可以说明一点,中煤能源的家底某些数据甚至比老大哥神华还高,但是两者的产量和销量完全不是一个级别的。

那为什么中煤能源不加油挖呢?是核产不够导致的吗?

当然不是,是有心无力。

中煤能源的家底,说得好听一点是陆陆续续重组回来的,说得不好听一点,是捡垃圾捡回来的。

公司旗下几乎没有天然优质矿,很多煤矿不但品位低,在原先的主人手里,本来就没有经营好,基础建设一塌糊涂。

中煤能源收回来后,根本没法直接用,只能一点点的进行现代化改造。

现代化煤矿的基建工程,非常耗时耗钱。

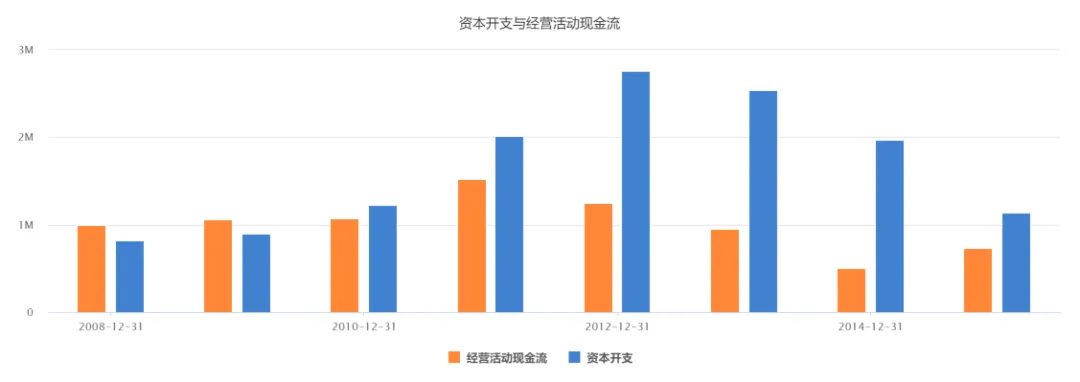

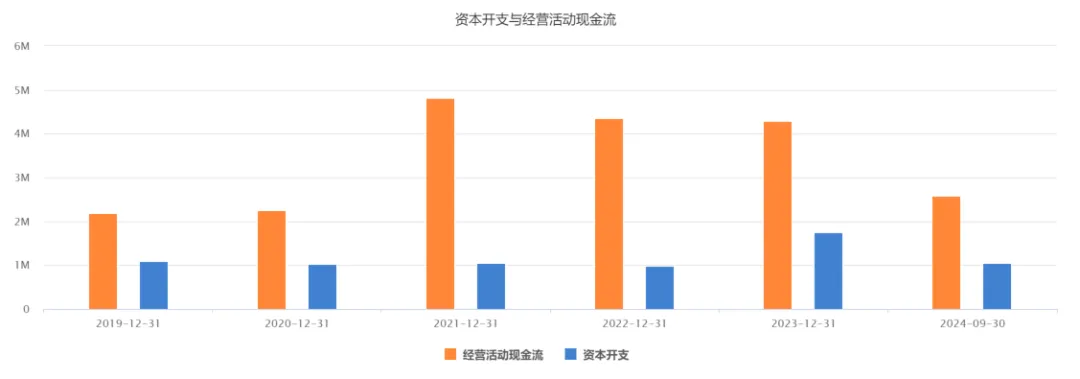

上图是公司2015年之前的资本开支和现金流情况,奇差无比,每年的开支都远远高于经营现金流。

因为买矿和煤矿建设花了大量的钱,即便是这样,到现在也还没有明显的成效,因为业绩的释放会有很大的滞后性。

而且中煤因为底子薄、资历浅,在煤价波动的时候,会更吃亏。

中国神华是煤电一体化企业,绝大部分煤炭都是稳定的长协价,而且自家兄弟好说话。

中煤能源不一样,首先他的资源没那么集中,然后自己之前也没有电厂,所以煤炭价格下跌的时候,他受到的影响件就比较大。

典型的就是2023年,前三季度煤炭价格下跌,但是中国神华和陕西煤业的业绩反而是增长的,中煤却是下降的。

所以现在中煤也在布局电厂,不过还在起步阶段,未来可期!

现在中煤的财报里面,极少提及发电业务,但是“煤电”两字的出现频率颇高,必然是继煤化工之后的第三增长曲线。

只是电站的投资太大,非一朝一夕之功,中煤这两年好不容易可以缓口气,等这口气彻底缓过来,我想就应该加大进军电站的强度了。

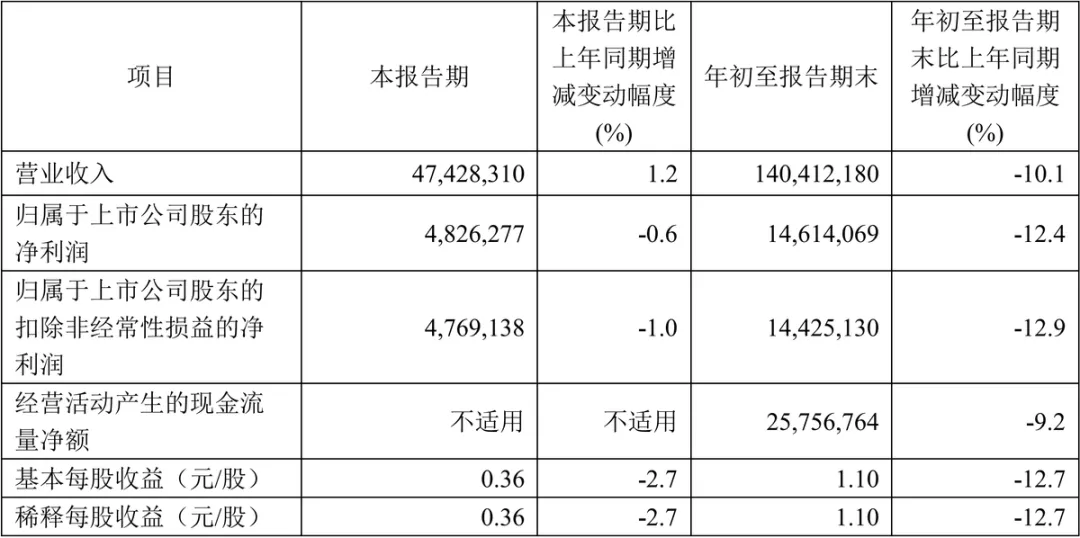

上图是今年三季报数据,第三季度营收474亿,同比增长1.2%,前三季度1404亿,同比下降10.1%。

第三季度归母净利润48亿,同比下降0.6%,前三季度归母净利润146亿,同比下降12.4%。

非常明显的对比,今年上半年业绩下滑比较严重,第三季度稳住了。

我看了一下最新的煤炭价格,上周炼焦煤、二号无烟块煤、动力煤每吨1228元、1300元和842元,还略微有点上涨。

不讲过往的具体煤价了,行业网上有清晰明了的价格图。

反正现在的煤价,基本上相对很稳定了,不可能再出现以前那种大幅度波动。

因为我们本身就是产煤大国,再加上新疆煤炭和进口煤炭的调节,除非是发生了不得的大事,否则价格就会比较平稳。

今年前三季度我们的煤炭开采和洗选产能利用率72.7%,不高不低正好。

煤炭行业的核心就是价格,只要这一点稳下来,煤炭企业的业绩基本上就是稳的,这也是我之前反复强调煤炭企业适合作为保底仓的原因。

对于神华或者陕煤这类成熟的煤炭企业来说,想要大幅度增长是不可能的,但中煤能源是有可能的。

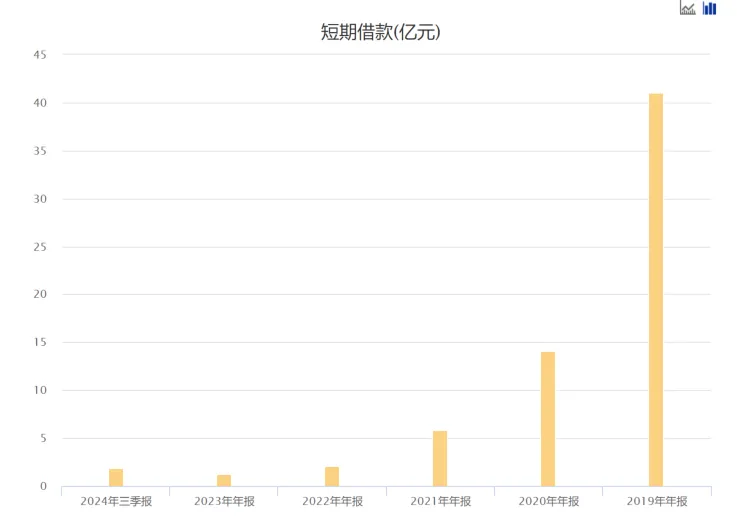

先从公司负担来看,短期负债越来越轻。

如上图所示,短期借款直线下滑后,就一直保值在低位,现在连2个亿都不到。

长期借款转换过来的一年内到期的非流动负债,也在显著下降,三季报只有138亿,相比去年的217亿,降低了36%。

长期借款倒是保持了,现在还有447亿,虽然相比前四年的五六百亿要少很多,但是比前两年小幅度增长了一点。

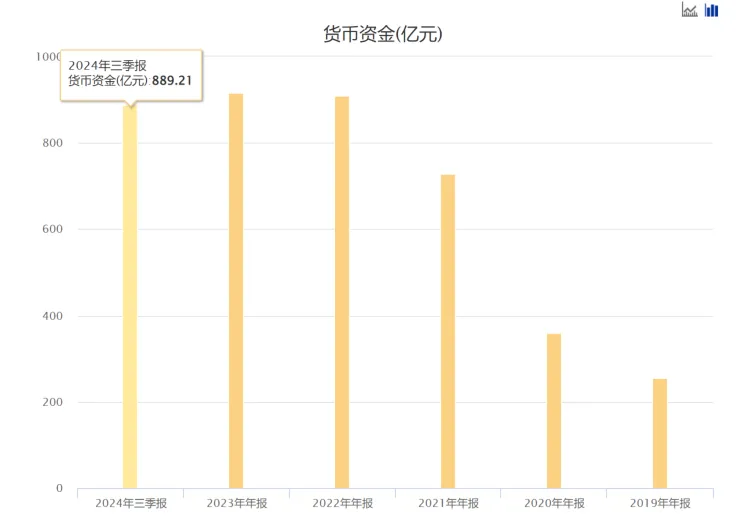

如果后面不再大幅度增大长期借款,公司后面的债务压力会越来越小,因为账上一直还有900亿左右的货币资金。

良好的现金流让中煤沉淀下来大笔现金,未来如果资本开支不再扩大,债务会越来越小,分红会越来越多。

前几年的资本开支都保持在100亿左右,去年有所攀升。

中煤2023年有几个大项目,比如大海则煤矿的建设,去年投资了22.49亿,已经累计投资169.64亿,这个煤矿是个聚宝盆,年产能2000万吨,我之前有单独详细讲过。

还有安太堡2×350MW低热值煤发电项目,去年也投资了11.07亿,还有榆林煤炭深加工基地项目,去年投资了9.71亿。

一个发电一个化工,都是未来公司的后备力量。

今年按照公司的计划,资本支出是160亿,前三季度资本开支106亿,第四季度还要花54亿。

上图是公司上半年资本开支的具体项目进度,看来下半年还要加班加点赶进度。

从分配比例来看,煤炭还是大头,除了大海则那个煤矿之外,其他煤矿的技改也没有完全结束,但是基本上都到了收尾阶段。

电力业务今年依然不是很激进,计划投资14.24亿,煤电一体化是个超级大工程,这个急不来,神华也是重组之后才具备的。

不管怎么说,公司计划的资本开支,还是远远低于经营现金流,未来随着业绩的释放,公司状况会越来越好。

之前压制公司业绩还有一个很重要的因素,那就是巨额的计提减值,比如2022年计提资产减值就高达88.01亿。

因为煤矿质量太差,一直在收拾烂摊子,不过2022年也是巨额计提的最后一年,从去年开始,中煤的资产质量基本上就夯实了。

所以去年的在建工程、存货和固定资产计提减值只有2.85亿,今年上半年也只有2.72亿,这里面主要还是存货,因为煤炭价格跌了。

士别三日当刮目相待,现在的中煤能源,已经不是以前那个中煤了。

上次分析中煤能源的时候,我说2023年的年报是一道分水岭,现在算是验证了。

低质资产基本上已经出清完毕,煤矿基础建设也即将完工,未来随着业绩的提升,财务状况肯定会进一步优化,到时候分红也会同步跟上来。

毫无疑问,中煤能源已经完成了华丽蜕变,未来就看如何展翅翱翔!

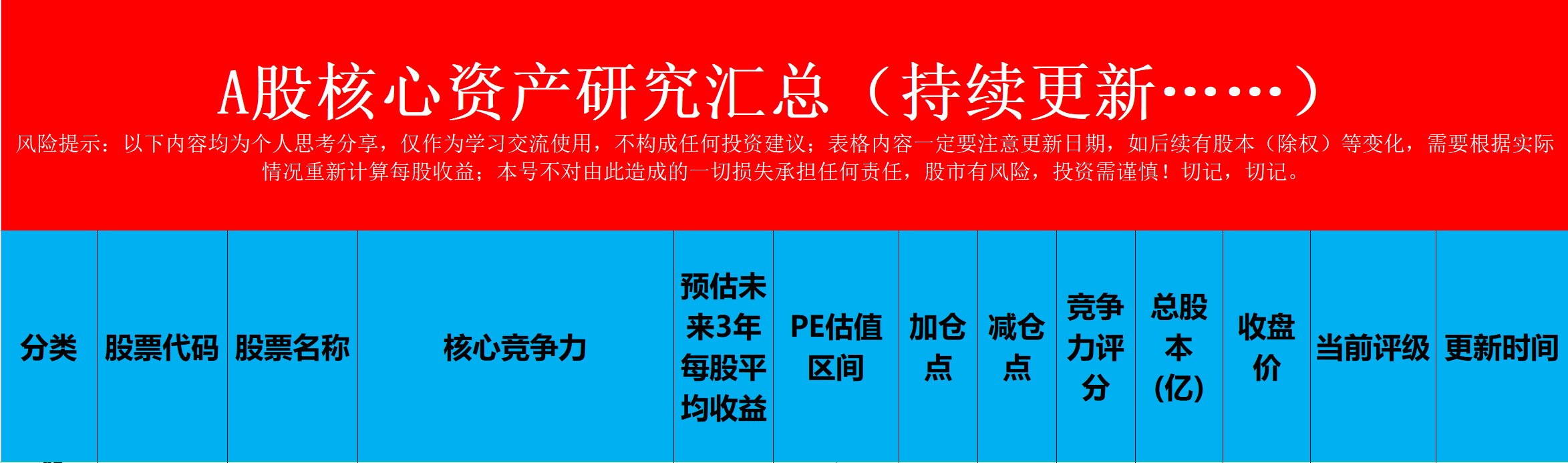

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

#高盛:看到了区域资金转向中国的迹象##新一轮煤炭景气周期开启?#$中煤能源(SH601898)$$中国神华(SH601088)$$陕西煤业(SH601225)$

本文作者可以追加内容哦 !