公募三季报披露完毕,最新持仓变化浮出了水面,或能为下一步布局提供参考!

国联证券研报显示,2024Q3固收类整体净赎回,偏股等主动权益类净赎回,股票指数类却获得明显净流入。具体来看,货币、中长债、短债类基金,分别净赎回1540.3亿份、834.6亿份、2066.8亿份,偏股混合型基金净赎回780.8亿份,普通股票型基金净赎回125.4亿份,被动指数型基金净流入1586.2亿份。

变化背后的主要原因,或许是国庆前牛市行情的止盈心态,以及ETF等指数产品(对主动型)的挤出效应。从权益类指数基金规模来看,2024Q2为2.08万亿元,2024Q3为3.07万亿元,环比大增47.4%。偏股混合型和普通股票型,规模仅增长8.2%和9.9%。

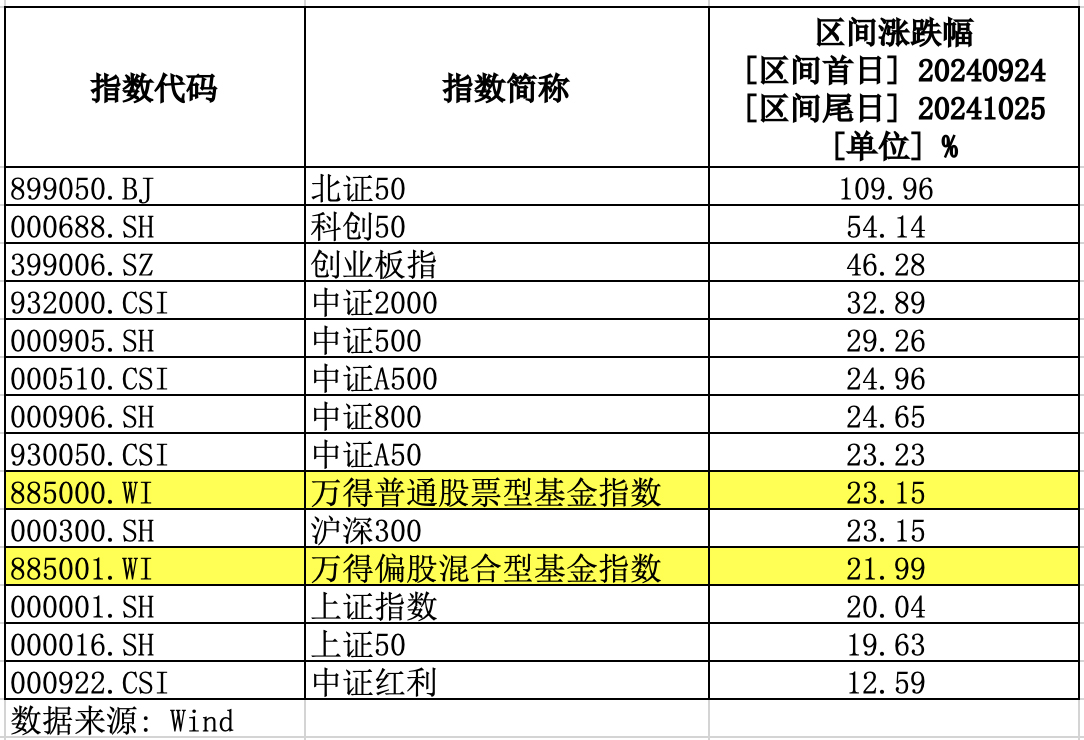

从本轮牛市中的表现来看,Wind统计显示,9.24-10.25区间,普通股票型基金收益率与沪深300持平,而偏股混合型基金略有跑输。此外,两类主动型基金均明显跑输科创50、创业板指、中证2000等中小创风格指数,或许也是“抛弃”主动、转投指数的重要原因。

虽然三季度跑输“双创”板块,但是基金经理却在积极调仓,主板配置比例大幅下降,双创配置比例明显提升!从市值风格角度看,增持中盘股,减持大盘股和小盘股。

以主动偏股型基金为例,国泰君安研报显示,2024Q3主板持仓占比69.6%,环比减少3.3%;创业板持仓占比19.8%,环比增加2.5%;科创板持仓占比10.5%,环比增加0.8%。中证500配置占比19.9%,环比增加1%;沪深300配置占比62.2%,环比减少0.1%;中证1000配置占比10.5%,环比减少0.7%。

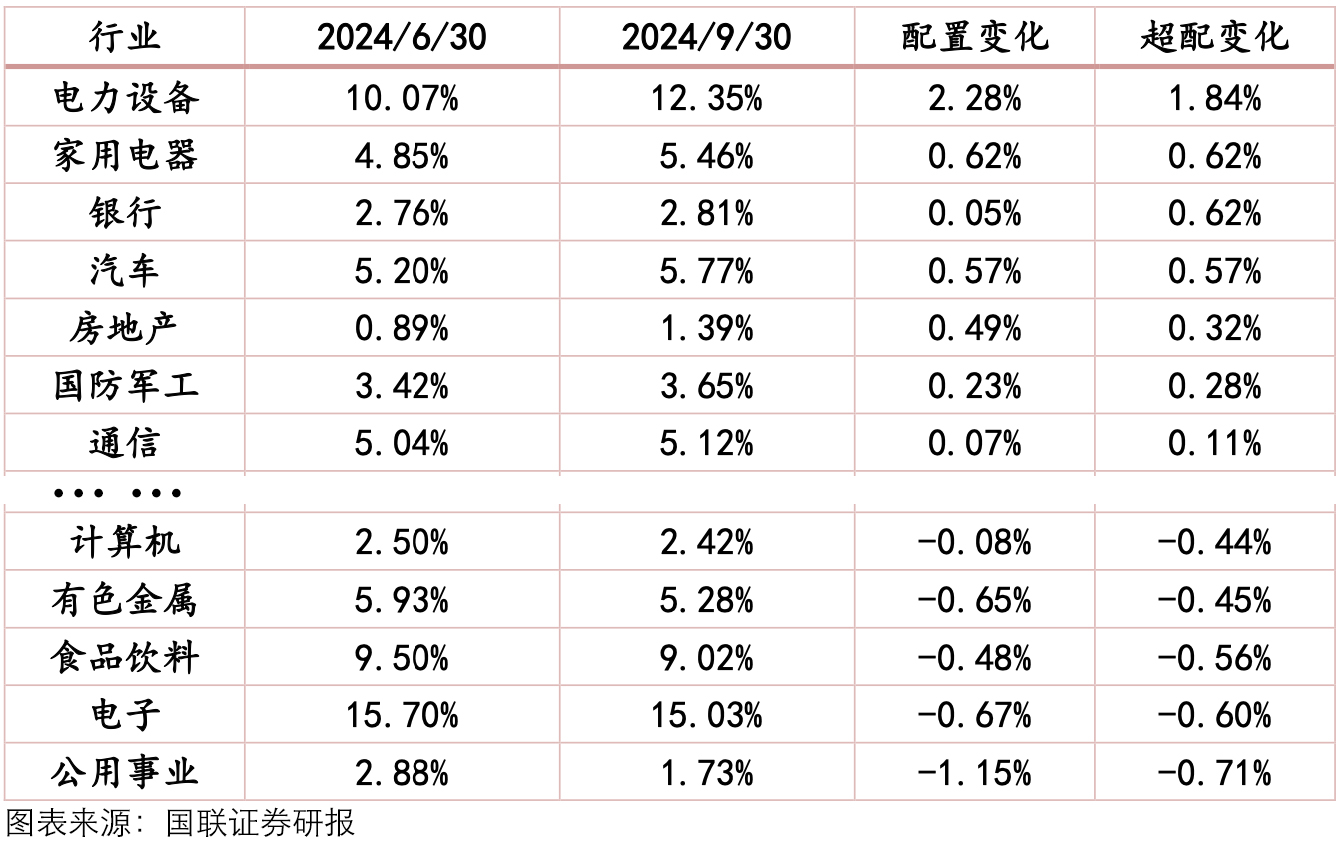

从行业配置变化来看,增持科技制造和大金融,减仓周期和部分TMT板块。国联证券研报显示,31个申万一级行业中,有12个行业获得主动加仓,环比增配靠前的依次为:电力设备、非银金融、家用电器、汽车、房地产,其中大多数行业还获得了超配;有17个行业被主动减仓,环比减配靠前的依次为:公用事业、电子、有色金属、食品饮料、石油石化、机械设备。综合和社会服务行业,环比配置比例持平。

从主动基金重仓股来看,宁德时代被持有数量最多,其次是贵州茅台、立讯精密、中际旭创、美的集团、新易盛、紫金矿业,均获得超过百余只主动型基金青睐。从主动型基金持仓市值前20只股票来看,阳光电源、恒瑞医药、格力电器、美团-W、山西汾酒,5只个股新进入前二十。

从港股配置情况看,2024Q3主动偏股型基金配置占比12.4%,环比增加了0.9%。商贸零售、社会服务、汽车、医药生物、房地产行业,环比配置比例上升较大;石油石化、公用事业、通信、轻工制造、有色金属行业,环比配置比例下降较多。腾讯依然是第一大重仓股,环比加仓幅度也比较靠前,此外还比如美团-W、小米集团-W等。

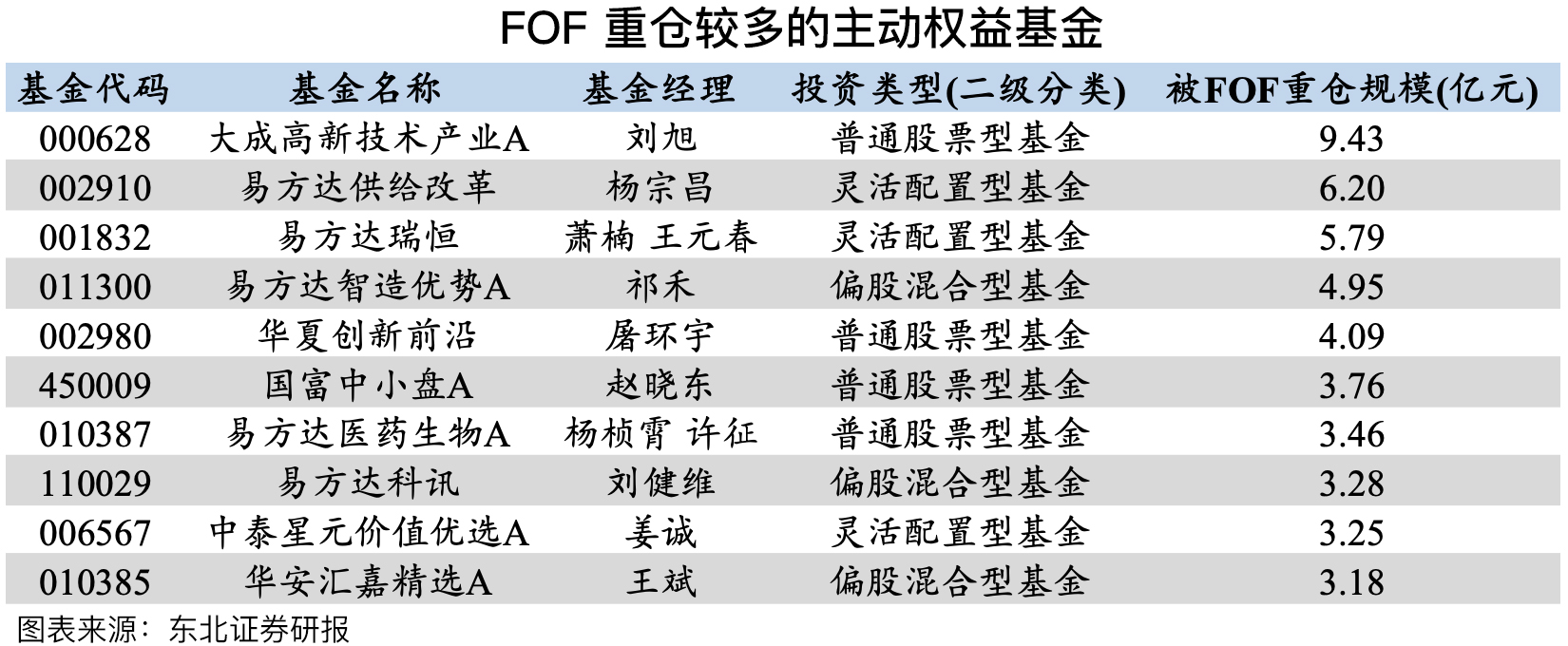

那么,被誉为“专业买手”的FOF基金,三季度偏爱哪些产品呢?

东北证券研报显示,2024Q3FOF重仓规模前十主动权益基金,依次为:大成高新技术产业A、易方达供给改革、易方达瑞恒、易方达智造优势A、华夏创新前沿、国富中小盘A、易方达医药生物A、易方达科讯、中泰星元价值优选A、华安汇嘉精选A。

2024Q3FOF重仓规模前十债券基金,依次为:交银裕隆纯债A、交银丰晟收益A、交银纯债AB、东方红短债A、交银稳利中短债A、广发纯债A、兴全恒裕A、华夏短债A、富国纯债AB、易方达安和中短债C。

从FOF持仓数量来看,大成高新技术产业、宝盈品质甄选A、富国中证港股通互联网ETF、华泰柏瑞沪深300ETF、华夏恒生科技ETF等权益类基金,富国全球债券、海富通中证短融ETF、华安黄金易、广发纯债A、华夏鼎盛债券A等固收类基金,三季度被“专业买手”重仓数量靠前。

不难想象,随着市场估值被修复,国庆前后的快牛行情将难以再现,取而代之的将是板块轮动和慢牛行情。下一步该如何布局,或可以参考公募最新的持仓动向。#【悬赏】三季报持续披露中,这个赛季谁与争锋?# #高位“妖”股持续强势,谁能笑到最后?# #牛市旗手狂飙,券商股空间还有多大?# $上证指数(SH000001)$ $创业板指(SZ399006)$ $科创50(SH000688)$

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。

本文作者可以追加内容哦 !